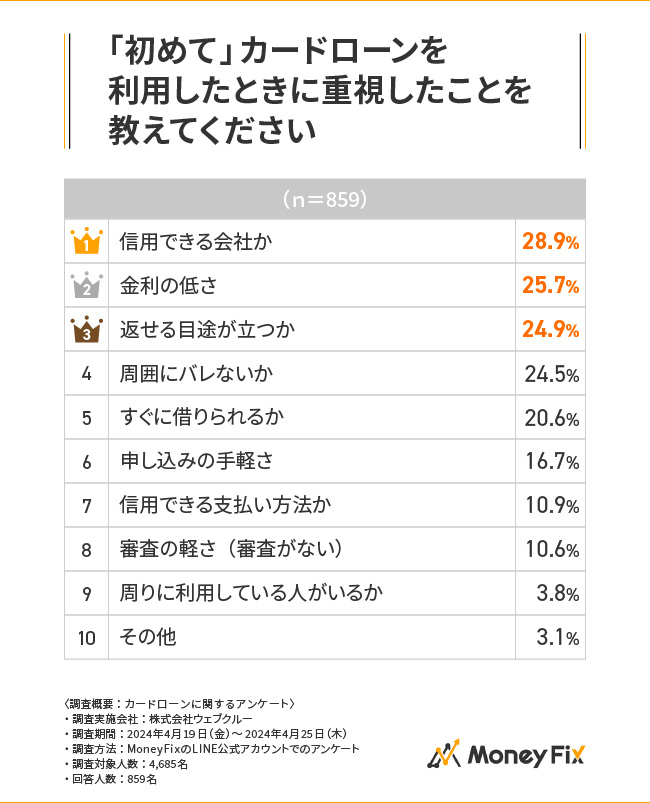

初めてカードローンを使うとき、どこがいいか選ぶポイントを知りたい方はMoneyFixのアンケートが参考になります。

MoneyFixが実施した「カードローンに関するアンケート」の調査結果によると、カードローンを選んだ理由で最も多いのは「名前を知っていたから」でした。

知名度の高さはイコール、カードローン会社の信頼度の高さといえるでしょう。

ほかにもカードローンを選ぶ際のポイントがいくつかあります。ここでは、以下について解説します。

- 金利の低さ

- 審査のスピード

- 審査に通りやすさ

- 無利息期間の有無

- 借入・返済のしやすさ

- 限度額の上限

金利の低さ

カードローンを選ぶときに意識したいのは、なるべく金利の低いサービスを選ぶことです。金利の低いカードローンを選ぶと利息を抑えることができます。

金利を重視する際は、以下のポイントに注目しましょう。

- 年利:低いほど返済総額が少なくなる

- 借入限度額:借入額に対して金利が何%になるか把握する

- キャンペーン:一定期間金利が低くなるキャンペーンを利用する

審査のスピード

カードローンの審査スピードは会社によって異なります。銀行系よりも消費者金融系の方が早い傾向にあり、申し込みから30分程度で結果がわかるケースもあります。

消費者金融系のカードローンの審査の最短時間は、以下の通りです。

- アコム:20分

- プロミス:3分

- アイフル:18分

- レイク:25分

審査の通りやすさ

カードローンを利用する際は、審査の通りやすさにも注目しましょう。

カードローンの審査基準は公表されていませんが、審査通過率は以下のように提示されています。

- アコム:41.7%

- プロミス:36.0%

- アイフル:34.9%

- レイク:26.4%

無利息期間の有無

カードローンによっては、無利息期間を設けているものもあります。

カードローンは借入額に応じて金利が設定されており、借りた額よりも多くの金額を返済します。しかし、無利息期間内に返済できると利息分を払う必要がありません。

消費者金融系カードローンの無利息期間は、以下の通りです。

- アコム:契約日の翌日から30日間

- プロミス:契約日の翌日から30日間

- アイフル:契約日の翌日から30日間

- レイク:契約日の翌日から60日間

特に、レイクは無利息期間が60日間と長く設定されています。

借入・返済のしやすさ

カードローンを選ぶときは、自分の生活スタイルにあわせて、借入と返済がしやすいかどうかを確認しましょう。

借入時は緊急の場合も多いため、いつでもどこでも借りられる仕組みは助かります。

また返済方法が煩雑だと、返済が滞ってしまう可能性もあるため、契約前に自分のやりやすい方法があるかを確認しておきましょう。

例えば、一般的な返済方法には以下があります。

銀行系と消費者金融系に関わらず、口座引落が可能なカードローンも多いため、返済時に設定しておくと計画的に返済ができます。

限度額の上限

カードローンを選ぶときは、限度額の上限も確認しておきましょう。

必要額が大きくなる可能性や、将来的に増額を検討している場合は、上限に余裕があると安心です。

ただし、カードローンの限度額を引き上げるには審査が必要なので、必ずしも上限金額まで借入できるわけではない点は理解しておきましょう。

カードローン各社の上限金額は、以下の通りです。

銀行カードローン

楽天銀行スーパーローン:800万円

三菱UFJ銀行カードローン:500万円

三井住友銀行カードローン:10~800万円

イオン銀行カードローン :800万円

みずほ銀行カードローン:800万円

消費者金融系

アコム:800万円

プロミス:500万円

アイフル:800万円

レイク:500万円

増額する可能性がある場合は、上限に余裕があるカードローンを選択するのもよいでしょう。ただし、借入金額が増えるほど返済負担は重くなるため、計画的に利用するのは大前提です。

アコム

アコムは消費者金融大手のカードローンサービスです。最短20分で融資を受けられるのが特徴で、緊急でお金が必要なときに頼りになります。

独自の自動契約機「むじんくん」が全国に893台設置されており、その場でオペレーターに相談しながら申し込みからカード発行までできるのも特徴です。

また、ネットやATMを通じて24時間返済することも可能です。