2024年1月から新制度のNISAがスタートしま

投資への注目が高まる中、新NISAをきっかけに投資を始めようとしている人もいるのではないでしょうか。

一方、「20代だけどNISAで投資を始めた方がいいのか」と迷っている人もいるでしょう。

この記事では、20代からNISAでつみたて投資を始めた場合のシミュレーションをもとに、早めに投資を始めた方がいい理由について解説します。

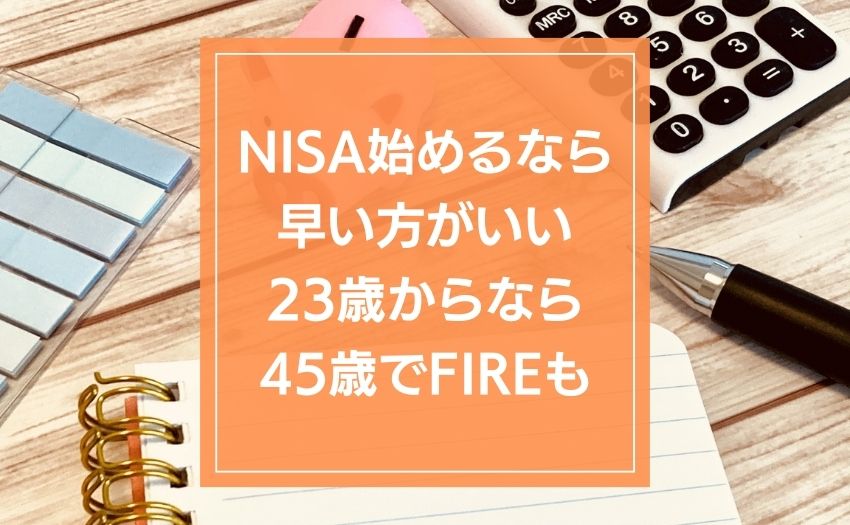

NISAを始めるなら早い方がいい。23歳から運用なら45歳でFIREも

マネーFix 編集部

マネーFix 編集部は、FP有資格者や「ビジネス書」や「学習参考書」などさまざまなジャンルの編集経験者で構成されています。わかりやすく確かな情報を発信し「人生におけるお金の決断」の判断基準となる、信頼できるメディアを目指します。

20代からNISAで投資を始めた場合のシミュレーション

20代から投資を始めることで、30代、40代から始めた場合と比べてより多くの資産を形成することができます。

新卒(23歳)からNISAでの投資を始めて、どれくらいの資産を形成できるかシミュレーションしてみましょう。

なお、NISAを利用しているので運用益は非課税です。

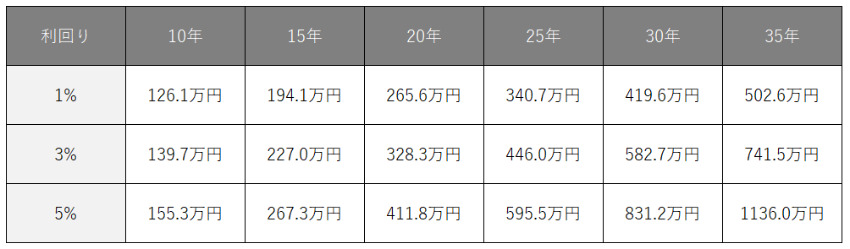

月1万円のつみたて投資をする場合

月1万円のつみたて投資でも、58歳までの35年間続けると、利回り1%で502.6万円、3%で741.5万円、5%で1136万円の資産を作れます。

長期間投資をすることで利益が雪だるま式に大きくなっていることがわかります。

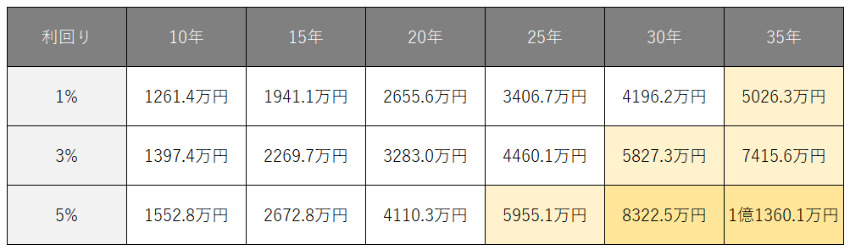

月3万円のつみたて投資をする場合

月3万円のつみたて投資の場合、利回り1%でも、25年(48歳)で1000万円以上の資産を作ることができます。

月5万円のつみたて投資をする場合

月5万円のつみたて投資の場合、30年(53歳)で2000万円以上の資産を作ることができます。

普通預金で月5万円をつみたてた場合、30年間で1800万円(利息は考慮しない)です。

利回り1%だったとしても、投資をする方が預貯金をしておくよりもメリットがあることがわかります。

ただし、NISAでの運用は、ほかの投資方法と比べると低リスクですが、元本割れのリスクもゼロではありません。

投資期間を長くとることで、元本割れのリスクが軽減できるので、安定した運用をしたい人はなるべく早い時期から運用を始めるとよいでしょう。

3大資金への準備ができる

20代からNISAで投資を始めた方がいい理由はほかにもあります。

早い時期から資産を形成しておくことで、ライフイベントで使う資金の準備ができます。

例えば、「住宅の購入資金」「子どもの教育資金」「老後資金」は人生の3大資金といわれています。

こうした、人生の節目で、大きな資金が必要となる場面でもしっかりと資金を準備できている状態にできます。

40代でFIREも可能

利回りやつみたて額にもよりますが、20代からNISAでの投資を始めることで、FIRE(ファイア)も可能です。

FIREするためには、年間支出の25倍の資金が必要になるといわれています。

総務省が発表している「家計調査(2022年)」の消費支出をもとに計算すると、FIREするために必要な資金の目安は以下の通りです。

- 独身世帯の場合:4852万5900円

- 二人以上世帯の場合:8725万9500円

月10万円のつみたて投資をする場合でシミュレーションしてみましょう。

月10万円のつみたて投資をする場合

月10万円のつみたて投資の場合、利回り1%でも34年(57歳)で約4853万の資金を作ることが可能です。

また、利回り5%であれば22年(45歳)で、約4800万円の資金を作ることが可能です。

さらに、31年(54歳)で二人以上世帯がFIREするために必要な8725万を作ることもできます。

なお、FIREまでの期間やFIRE時の資産額については、こちらの記事「FIREするために必要な金額はいくら?調査から分かった資産額と資産運用方法」も参考にしてください。

NISAについて詳しく知りたい人は、こちらの記事「【初心者向け】NISAで始める投資のやり方を徹底解説」も参考にしてみてください。

そのほかの年齢別シミュレーションについては、以下の記事も参考にしてください。

・NISAは50歳から始めても遅くない。老後資金が貯められるかシミュレーション

・40歳からNISAを開始。年金に頼らない老後資金が貯められるかシミュレーション

・30歳からのNISAでFIREできるかも。必要な資金をシミュレーションしてみた