住宅ローンは、一般的に借入金額が高額になるため、金利の高低は返済総額に大きく影響します。そのため、住宅ローンの契約を検討している人は、住宅ローンの金利相場が気になるのではないでしょうか。

この記事では、住宅ローンの金利相場や推移動向、金利タイプごとのメリット・デメリット、どんな人に向いているかを紹介します。自分に合った住宅ローンを選ぶための参考にしてください。

※本サイトは一部アフィリエイトプログラムを利用しています

【監修】株式会社RKコンサルティング河合 克浩

一般企業、外資系金融機関を経て、現在はファイナンシャルプランナー(FP)として年間150件超のお金の相談に対応。難しく感じる経済やお金の話をわかりやすく説明することに定評がある。夢を実現するため相談者に寄り添い、人生が豊かになるサポートを心がけている。

住宅ローンは、一般的に借入金額が高額になるため、金利の高低は返済総額に大きく影響します。そのため、住宅ローンの契約を検討している人は、住宅ローンの金利相場が気になるのではないでしょうか。

この記事では、住宅ローンの金利相場や推移動向、金利タイプごとのメリット・デメリット、どんな人に向いているかを紹介します。自分に合った住宅ローンを選ぶための参考にしてください。

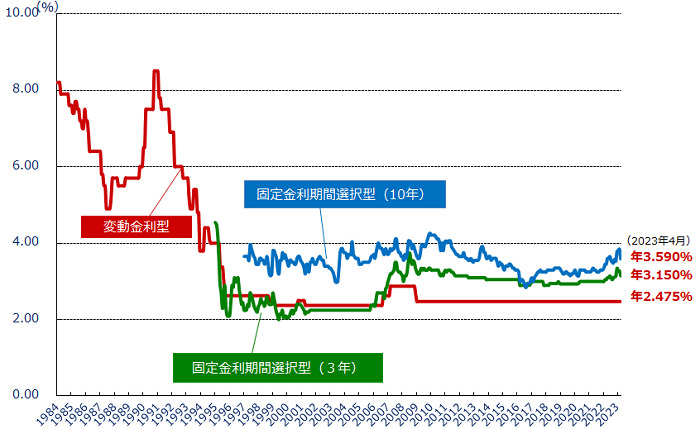

2023年4月現在、住宅支援機構が公表している住宅ローンの金利は、変動金利型が2.475%、固定金利期間選択型(3年)が3.150%、固定金利期間選択型(10年)が3.590%です。

これまでの金利の推移は下図の通りです。

出典:住宅金融支援機構「民間金融機関の住宅ローン金利推移(変動金利等)」

変動金利は2009年以降変動していません。固定金利は、近年若干上昇傾向にあるものの、いずれの金利タイプでも、低金利といえる状態が続いています。

主な金融機関の新規借入の金利は下表の通りです。

| 金融機関 | 変動金利 | 固定金利(10年) | 全期間固金利 |

|---|---|---|---|

| 三井住友銀行 | 0.475% | 0.89% | 1.79%(21~35年) |

| りそな銀行 | 0.370% | 1.335% | 1.345%(31~35年) |

| 三菱東京UFJ銀行 | 0.475% | 0.95% | 1.64%(31~35年) |

| みずほ銀行 | 0.375% | 1.20% | 1.48%(31~35年) |

| ソニー銀行 | 0.397% | 0.995% | 2.121%(21年~) |

※2023年4月現在、各社HPの表示価格より

新規借入の場合、変動金利の相場は0.4%前後、固定金利(10年)の相場は1%前後、全期間固定金利(30年超)の相場は1.5%前後となっています。変動金利と全期間固定金利では、1%程度の差があります。

『おすすめの住宅ローンランキング|比較のポイントや人気商品の魅力を紹介』では、おすすめの住宅ローンを紹介しています。住宅ローンの比較に役立つポイントや人気商品の魅力について詳しく解説しています。マイホームを購入する際にはぜひ参考にしてください!

主な金融機関の借り換えの金利は下表の通りです。

| 金融機関 | 変動金利 | 固定金利(10年) | 全期間固金利 |

|---|---|---|---|

| 三井住友銀行 | 0.475% | 1.54% | 1.55%(16~20年) |

| りそな銀行 | 0.370% | 1.335% | 1.345%(31~35年) |

| 三菱東京UFJ銀行 | 0.345% | 0.82% | 1.55%(21~25年) |

| みずほ銀行 | 0.375% | 1.20% | 1.48%(31~35年) |

| ソニー銀行 | 0.447% | 1.045% | 2.094%(21年~) |

※2023年4月現在、各社HPの表示価格より

借り換えの場合、変動金利の相場は0.4%前後、固定金利(10年)の相場は1%前後、全期間固定金利(30年超)の相場は1.5%前後となっています。相場は新規借入時と変わりませんが、銀行によっては新規借入と借り換え時で異なる金利を設定している場合があります。

『住宅ローンの借り換えおすすめランキング|比較のポイントやメリット・デメリット』では、借り換えにおすすめの住宅ローンを紹介しています。住宅ローンの借り換えを検討する際に考慮すべきポイントやメリット・デメリットについて詳しく解説しています。住宅ローンの借り換えを検討している方はぜひ参考にしてください。

住宅ローンの金利タイプは、次の3種類です。

変動型は、金融情勢の変化に伴い、定期的に借入金利が変動するタイプです。仮に、借入後に市場金利が上昇した場合、返済額が増加します。現在は、ゼロ金利政策や銀行間の競争により低金利の状態が続いています。

住宅金融支援機構の「住宅ローン利用者調査(2022年10月調査)」によると、住宅ローン利用者の約7割が変動型を選択しています。

変動型のメリット・デメリットは以下の通りです。

長期で借入する場合は、金利上昇のリスクが高まります。そのため、貯蓄や収入に余裕があり、金利上昇による返済額増加のリスクに対応できる人におすすめです。また、借入額が少ない場合や、借入期間が短い場合は、金利上昇によるリスクが低くなるため、変動型がおすすめです。

全期間固定型は、返済開始から完済まで金利が変わらないタイプです。そのため、借入後に市場金利が変動したとしても、返済額に影響はありません。全期間固定型で代表的な商品は「フラット35」です。

住宅金融支援機構の「住宅ローン利用者調査(2022年10月調査)」によると、住宅ローン利用者の約1割が全期間固定型を選択しています。

全期間固定型のメリット・デメリットは以下の通りです。

全期間固定型は金利変動の影響を受けないため、リスクを取りたくない人におすすめです。また、月々の返済額や返済総額も借入時に確定するため、計画的に返済したい人におすすめです。

固定期間選択型は、「当初○年○%」のように、借入から一定期間金利が固定されるタイプです。変動型と全期間固定型の特徴を併せ持っています。

一般的には、金利の固定期間が終了すると、変動型にするか、固定型にするかを選択します。どちらのタイプを選択しても、その時点での金利が適用されます。

住宅金融支援機構の「住宅ローン利用者調査(2022年10月調査)」によると、住宅ローン利用者の約2割が固定期間選択型を選択しています。

固定期間選択型のメリット・デメリットは以下の通りです。

固定期間は、3年、5年、10年などさまざまなタイプがあります。子どもの教育費など、住宅ローン以外の支出があり、一定期間は返済額を固定したい人におすすめです。また、元本が減れば支払う利息は少なくなるため、固定期間終了時までに繰り上げ返済をして元本を減らすことができる人にもおすすめです。

住宅ローンの返済期間は長いため、金利タイプの選択はとても重要です。変動金利と固定金利、どちらを選ぶべきでしょうか?

『住宅ローンの金利タイプは「変動金利」と「固定金利」どっちを選ぶべき?』では、住宅ローンの借入をしている人へのインタビューを紹介しています。金利タイプに迷っている人は参考にしてみてください。

住宅ローンの金利相場は、新規借入の場合、変動金利は0.4%前後、固定金利(10年)は1%前後、全期間固定金利(30年超)は1.5%前後でした。変動金利、固定金利ともに、低金利状態が継続していますが、今後どうなるかは不明瞭です。

金利タイプごとのメリット・デメリットを確かめたうえで、ライフプランや返済計画を立て、慎重に検討してください。

キーワードで記事を検索