住宅ローンを組む際に、毎月の返済額を知りたいという人はいるでしょう。毎月の返済額は、金利や返済期間によって変わってきますが、「返済額早見表」を使えば簡単に求めることができます。

この記事では、返済額早見表の見方のほか、金利の選び方や毎月の返済額を減らす方法などを解説します。

※本サイトは一部アフィリエイトプログラムを利用しています

【監修】株式会社RKコンサルティング河合 克浩

一般企業、外資系金融機関を経て、現在はファイナンシャルプランナー(FP)として年間150件超のお金の相談に対応。難しく感じる経済やお金の話をわかりやすく説明することに定評がある。夢を実現するため相談者に寄り添い、人生が豊かになるサポートを心がけている。

住宅ローンを組む際に、毎月の返済額を知りたいという人はいるでしょう。毎月の返済額は、金利や返済期間によって変わってきますが、「返済額早見表」を使えば簡単に求めることができます。

この記事では、返済額早見表の見方のほか、金利の選び方や毎月の返済額を減らす方法などを解説します。

住宅ローンの返済方法には、毎月の返済額が一定の「元利均等返済」と、毎月の返済額のうち元金が一定の「元金均等返済」があります。

元利均等返済は毎月の返済額が一定なので、返済計画が立てやすいです。しかし、返済開始当初は返済額に占める利息の割合が多く元金の減るスピードが遅いため、金利と借入期間が同じ場合、元金均等返済よりも返済総額が多くなります。

一方、元金均等返済は返済開始から数年~十数年の間は利息部分の返済負担が重く、借入時に必要な収入も高くなります。

そのため、住宅ローンを契約する際には、多くの人が元利均等返済を選んでいます。

住宅ローンの毎月の返済額を求めるのに役立つのが「返済額早見表」です。これは、100万円を借入した場合の毎月の返済額を一覧にしたものです。

| 金利 | 返済期間 | ||||

|---|---|---|---|---|---|

| 15年 | 20年 | 25年 | 30年 | 35年 | |

| 0.6% | 5,810円 | 4,422円 | 3,590円 | 3,035円 | 2,640円 |

| 0.8% | 5,897円 | 4,510円 | 3,678円 | 3,125円 | 2,730円 |

| 1.0% | 5,984円 | 4,598円 | 3,768円 | 3,216円 | 2,822円 |

| 1.2% | 6,073円 | 4,688円 | 3,859円 | 3,309円 | 2,917円 |

| 1.4% | 6,162円 | 4,779円 | 3,952円 | 3,403円 | 3,013円 |

| 1.6% | 6,252円 | 4,871円 | 4,046円 | 3,499円 | 3,111円 |

| 1.8% | 6,343円 | 4,964円 | 4,141円 | 3,596円 | 3,210円 |

| 2.0% | 6,435円 | 5,058円 | 4,238円 | 3,696円 | 3,312円 |

| 2.2% | 6,527円 | 5,154円 | 4,336円 | 3,797円 | 3,416円 |

| 2.4% | 6,620円 | 5,250円 | 4,435円 | 3,899円 | 3,521円 |

| 2.6% | 6,715円 | 5,347円 | 4,536円 | 4,003円 | 3,628円 |

| 2.8% | 6,810円 | 5,446円 | 4,638円 | 4,108円 | 3,737円 |

| 3.0% | 6,905円 | 5,545円 | 4,742円 | 4,216円 | 3,848円 |

住宅ローンの毎月の返済額は借入額、金利、返済期間によって決まります。金利と返済期間が同じなら、借入額100万円あたりの返済額がわかれば、借入額が1000万円の場合は10倍、2000万円の場合は20倍すれば、毎月の大まかな返済額がわかります。

返済額早見表を使って毎月の返済額を求める場合、まずは金利と返済期間にあてはまる返済額を確認し、その後以下の計算式を使って算出します。

早見表の毎月の返済額×(借入額÷100万円)=毎月の返済額

例えば、3000万円の住宅ローンを金利2.0%、返済期間35年で借入した場合、以下のように算出します。

3,312円×(3000万円÷100万円)

=3,312円×30

=9万9360円

計算の結果、毎月の返済額はおよそ9万9360円とわかります。

ただし、返済額早見表の金額は、小数点以下の数字が省略されています。また、金融機関によって端数処理の方法も異なるので、実際の金額とは誤差があることに注意しましょう。あくまで大まかな金額を把握するために利用してください。

元利均等返済は、返済額に占める元金部分と利息部分の金額が毎回変わるため、元金がどのくらい減り、ローン残高がどのくらいあるのかがわかりにくい返済方法です。

しかし、表計算ソフトのMicrosoft Excel(エクセル)を使えば、元金部分や利息部分の返済額が簡単にわかります。

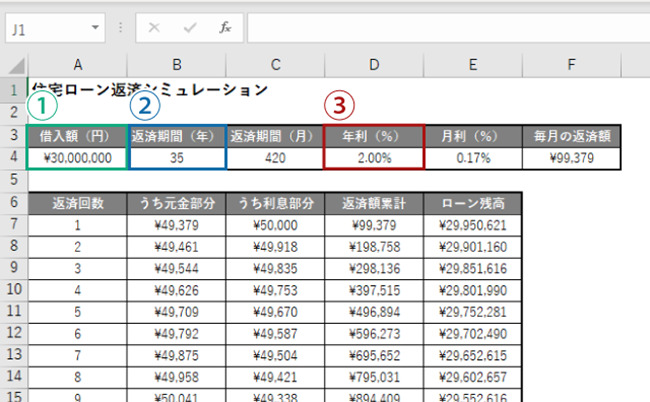

計算式を入力したテンプレート「住宅ローン返済シミュレーション」を用意したので、ダウンロードして活用してください。

入力セルは下記の3つのみです。

これら3つの数値を入力すると、[F4]セルに毎月の返済額、B列に元金部分の返済額、C列に利息部分の返済額、D列に返済額の累計、E列にローン残高が表示されます。

条件を変えてさまざまなパターンでシミュレーションできるので、住宅ローンの計画に活用してください。

なお、初回返済額は融資実行日から初回返済日までの日割り計算です。金融機関によって端数処理のルールが異なるので、この表で計算した返済額と実際の返済額は異なる場合があります。

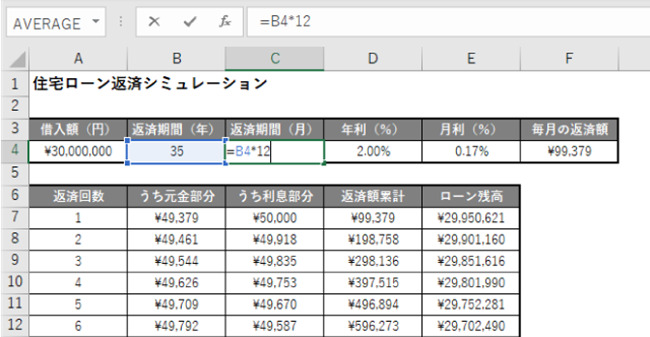

そのほかのセルには、以下の計算式が入力されています。自力でシミュレーション表を作成してみたい人は、参考にしてください。

返済期間(月):[C4]セル=B4*12

返済は毎月行うため、返済期間(年)に12を掛けて月数に換算します。

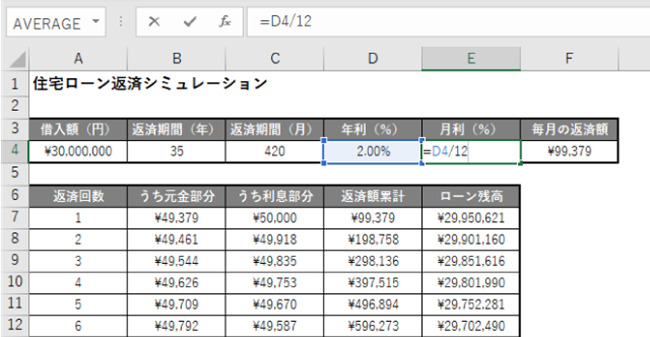

月利(%):[E4]セル=D4/12

毎月の返済額はローン残高に1ヵ月あたりの金利「月利」を掛けて計算します。

金利は通常1年あたりの「年利」で表されるため、これを12で割って「月利」に換算します。

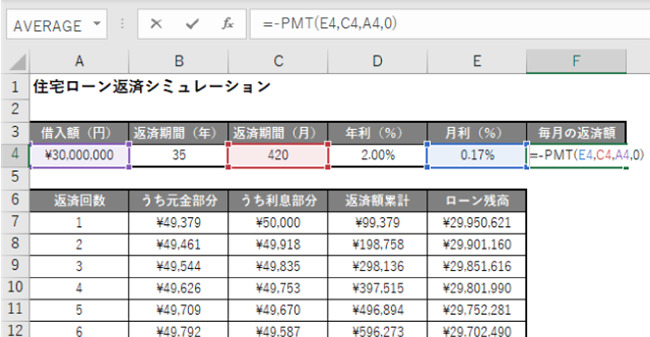

毎月の返済額:[F4]=-PMT(E4,C4,A4,0)

毎月の返済額を計算するにはPMT関数を使います。PMT関数の計算式は以下の通りです。

=PMT(利率,期間,現在価値,将来価値,支払期日)

利率には月利、期間には返済期間(月)を入力します。現在価値には借入金を入力してください。これを毎月返済し続け将来的に「0」にしたいので、将来価値は「0」です。支払期日は省略できるので、今回は使用しません。

なお、ここではPMT関数の頭に「-(マイナス)」を付けます。

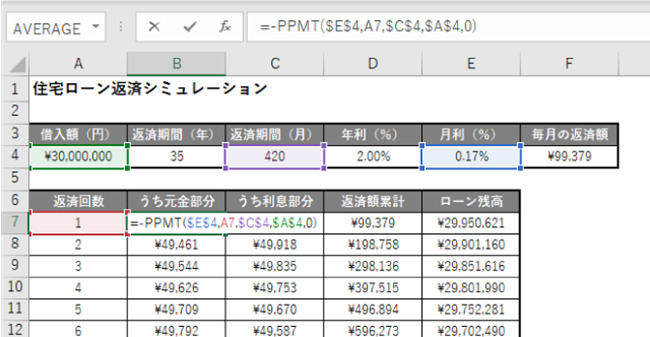

元金部分:[B7]セル=-PPMT($E$4,A7,$C$4,$A$4)

毎月の返済額のうち、元金がいくらか計算するためには、PPMT関数を使います。PPMT関数の計算式は以下の通りです。

=PPMT(利率,期,期間,現在価値,将来価値)

PMT関数同様に、利率に月利、期間に返済期間(月)、現在価値に借入金、将来価値に「0」を入力します。期にはそれが何回目の返済か示す数字が入るので、A列の返済回数を指定します。ここでもPPMT関数の頭に「-(マイナス)」を付けてください。[B8]以下のセルには同様の計算式がコピーされています。

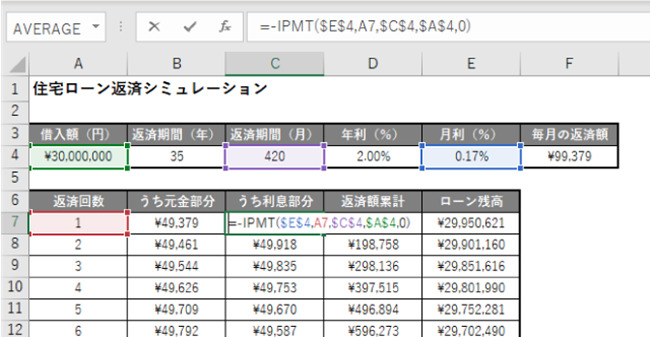

利息部分:[C7]セル=-IPMT($E$4,A7,$C$4,$A$4,0))

毎月の返済額のうち、利息がいくらか計算するにはIPMT関数を使います。IPMT関数の計算式は以下の通りです。

=IPMT(利率,期,期間,現在価値,将来価値)

入力する項目はPPMT関数と同じです。ここでもIPMT関数の頭に「-(マイナス)」を付けます。[C8]以下のセルには同様の計算式がコピーされています。

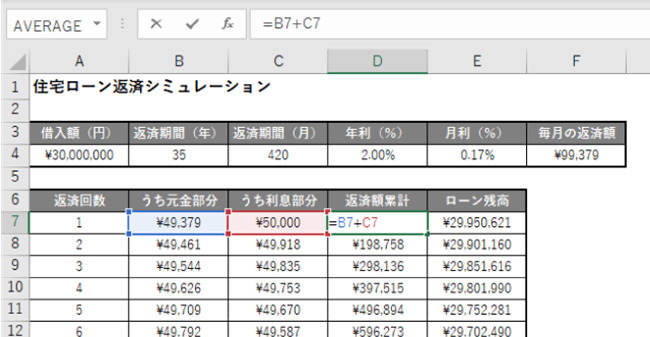

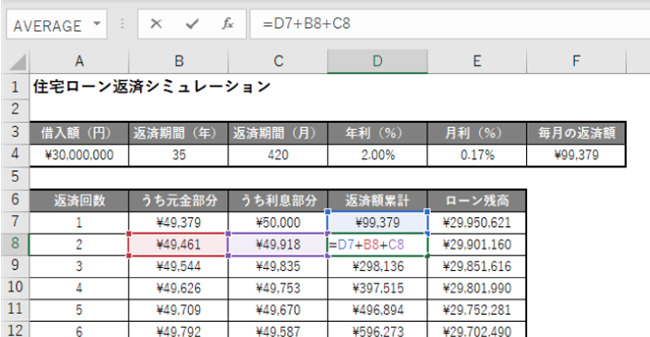

返済額累計:[D7]セル=B7+C7、[D8]セル=D7+B8+C8

初回の返済額は「元金+利息」なので、[D7]セルに入力する計算式は「=B7+C7」です。2回目以降の返済額は「前回までの返済額累計+今回の返済額(元金+利息)」のため、[D8]セルに入力する計算式は「=D7+B8+C8」になります。[D9]以下のセルには同様の計算式がコピーされています。

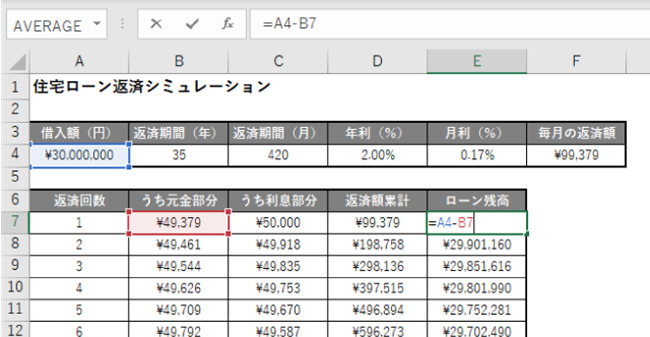

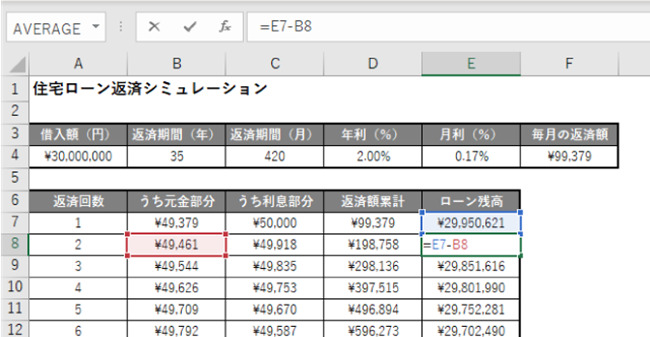

ローン残高:[E7]セル=A4-B7、[E8]セル=E7-B8

初回のローン残高は「借入額-今回返済額(うち元金部分)」なので、[E7]セルに入力する計算式は「A4-B7」、2回目以降のローン残高は「前回までのローン残高-今回返済額(うち元金部分)」となり、[E8]セルに入力する計算式は「E7-B8」です。[E9]以下のセルには同様の計算式がコピーされています。

実際に住宅ローンを選ぶときは、金利について理解することが大切です。紹介した早見表からもわかるように、金利によって返済額は大きく異なります。

例えば、3000万円の借入金を35年で返済する場合、金利1%だと毎月の返済額は8万4685円、返済総額は3556万7700円です。

一方、借入額と借入期間が同じで金利2%の場合、毎月の返済額は9万9378円、総返済額は4173万8760円になります。

1%の金利の違いにより、支払総額に600万円以上の差が出ます。

金利には大きく「固定金利」と「変動金利」があります。それぞれのメリット・デメリットについても理解しておきましょう。

| メリット | デメリット | |

|---|---|---|

| 固定金利 | ・返済額が一定なので、将来の家計見通しが立てやすい ・契約後は、金利の変動を気にする必要がない |

・変動金利に比べて高い金利が設定される ・市場が低金利になった場合でも、返済額が下がらない |

| 変動金利 | ・固定金利に比べて低い金利が設定される ・借りたあとに金利が下がると返済額が減る |

・借りたあとに金利が上がると返済額が増える ・将来的に返済額が変動する可能性があり、家計の見通しが立てづらい |

固定金利を選択すると、将来の住宅ローン支払額が確定します。そのため、家計管理がしやすくなります。

例えば、将来的にマイカーの購入資金や子どもの教育費などが必要な人は、住宅ローンの支払額が確定することで、予算計画が立てやすくなるでしょう。

ほかにも、今後金利上昇が予想される局面と判断できるのなら、固定金利を選択してもよいでしょう。将来的に支払額が増えるリスクを軽減できるかもしれません。

収入に余裕のある人や、借入期間が短い人、借入額が少ない人は変動金利が向いています。一般的には、固定金利よりも変動金利の方が金利は低く設定されています。

ただし、市場金利が上昇すると返済額が大きくなるのがデメリットです。

毎月の返済負担を減らすポイントは、次の3つです。

頭金を多めに用意することで、月々の返済額を減らすことができます。また、借入額が減るため、審査にも通りやすくなります。

用意すべき頭金の目安は、物件価格の2割程度と考えておいてください。

| 頭金なし | 頭金1割 | 頭金2割 | |

|---|---|---|---|

| 頭金 | 0円 | 300万円 | 600万円 |

| 月々の返済額 | 7万7875円 | 7万88円 | 6万2300円 |

| 返済比率 | 18.69% | 16.82% | 14.95% |

頭金が増えれば増えるほど、月々の返済額が少なくなり返済比率が低くなることがわかります。

一部繰り上げ返済とは、住宅ローンの返済期間中に毎月の返済額に加えて一定額を返済することです。一部繰り上げ返済を行うことにより、毎月の支払額を減らせたり、当初の予定よりも早く返済を終わらせたりできます。

一部繰り上げ返済には、「返済額軽減型」と「返済期間短縮型」の2種類があります。

返済額軽減型は、繰り上げ返済を行ったあと、返済期間はそのままで毎月の返済額が減少する方法です。月々の返済負担を軽くできるメリットがあります。月々の返済額が減るため、毎月の収支に余裕を持たせたい人におすすめです。

返済期間短縮型は、繰り上げ返済を行ったあと、返済額はそのままで返済期間を短くする方法です。返済額軽減型より利息の軽減効果が大きく、返済総額を減らすことができます。返済総額を減らしてローンを早く完済させたい人には、返済期間短縮型をおすすめします。

下表は、繰り上げ返済のシミュレーションです。借入金額3000万円、変動金利、35年、金利0.5%という条件で、返済額軽減型と返済期間短縮型を比較します。

| 返済額軽減型 | 返済期間短縮型 | |

|---|---|---|

| 繰り上げ前の毎月の返済額 | 7万7875円 | 7万7875円 |

| 繰り上げ後の毎月の返済額 | 7万3647円 | 7万7875円 |

| 毎月の返済額の差額 | -4,228円 | 0円 |

| 繰り上げ後の返済期間 | 35年 | 33年1ヵ月 (1年11ヵ月短縮) |

| 繰り上げ前の返済総額 | 3270万7560円 | 3270万7560円 |

| 繰り上げ後の返済総額 | 3258万4053円 | 3244万9807円 |

住宅ローンの借り換えとは、現在利用している住宅ローンを別の金融機関の住宅ローンに変更することです。金利の低い住宅ローンに借り換えることで、毎月の返済額を減らすことも可能です。

一般的には以下の条件に該当する場合、借り換えによるメリットがあるとされています。

借り換えには印紙税や事務手数料などの諸費用が発生します。上記の条件に該当しないのであれば、借り換えをしてもトータルの負担額が変わらなかったり、かえってコスト増になったりするケースも考えられます。

下表は、住宅ローンを借り換えた場合のシミュレーションです。

| ローン残高(借り換え金額) | 1300万円 |

|---|---|

| 借り換え前の金利 | 1% |

| 借り換え後の金利 | 0.475% |

| 借り換え後の返済期間 | 15年 |

| 借り換え前の毎月の返済額 | 7万7804円 |

| 借り換え後の毎月の返済額 | 7万4839円 |

| 毎月の返済額の差額 | 2,965円 |

| 借り換え前の返済総額 | 1400万4720円 |

| 借り換え後の返済総額 | 1347万1020円 |

上記シミュレーションでは、借り換え前後で返済期間は同じですが、返済期間を変えることも可能です。月々の返済額を減らしたいのであれば、借り換えの際に返済期間を長くするのも1つの方法です。

住宅ローンを賢く返済するために知っておくべき知識については、こちらの記事で詳しく解説されています。あわせてご確認ください。

参考:住宅ローンを賢く返済するために知っておくべき知識のまとめ|ベンナビ

住宅ローンに関する詳細を個人ですべて理解するのはなかなか大変です。自分では判断できない場合には、ファイナンシャルプランナー(FP)に相談することをおすすめします。

FPへの相談では、住宅ローンに関連して主に以下の点を相談できます。

FPへの相談なら、こちらから無料で申し込むこともできます。

住宅ローンの毎月の返済額を知るには、返済額早見表が役に立ちます。住宅ローンを選ぶ際のポイントは金利です。返済額早見表からは、金利が少し異なるだけでも返済額が大きく変わることがわかります。

毎月の返済負担を減らしたいなら、一部繰り上げ返済を行ったり、住宅ローンを借り換えたりする方法もあります。住宅ローンについて悩んだら、お金の専門家であるFPへの相談もおすすめです。

キーワードで記事を検索