老後のための資金形成にはいくつかの手段があり、個人年金保険はその一つです。老後資金の重要性が注目される中、個人年金保険の加入を検討している方も多いのではないでしょうか。しかし、中には「個人年金保険には入らないほうがいい」と耳にしたことがあり、不安に思う方もいらっしゃるかもしれません。

この記事では、個人年金保険の特徴やメリット・デメリットを詳しく解説していきます。読み終わる頃には、メリットとデメリットを理解したうえで、個人年金保険が自分に合っているかどうか判断できるはずです。ぜひ最後までお読みください。

個人年金保険とは?入ったほうがいい?特徴やメリット・デメリットを解説

個人年金保険とは?

まずは個人年金保険とは何か、その内容をしっかり理解していきましょう。ここでは個人年金保険の仕組みや種類について解説します。

老後の生活資金を備えるための保険商品

個人年金保険は、保険会社が販売している保険商品の一つで、一定の年齢まで保険料を積み立てていき、満期後に積立金を受け取れる私的年金です。主に老後の生活資金を備えるための商品として販売されています。

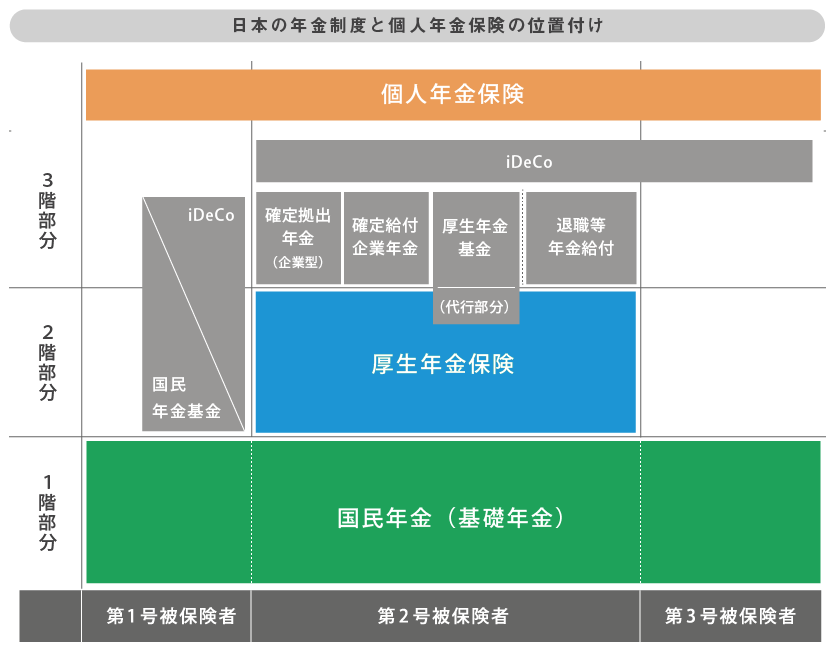

日本の年金制度は3階建て構造となっており、1階部分に国民年金(基礎年金)、2階部分に厚生年金、3階部分に企業年金や私的年金が配置されています。個人年金保険は私的年金に当たるので、年金制度の3階部分に位置します。

個人年金保険の仕組みは、保険料払込期間に年金原資を積み立てていき、年金受取期間に到達したら「積み立てた原資+運用益」を年金形式で受け取れるというものです。

個人年金保険は国民年金や厚生年金と似ていますが、次のような違いがあります。

個人年金保険と国民年金との違い

| 個人年金保険 | 国民年金 | 厚生年金 | |

|---|---|---|---|

| 加入 | 任意 | 20歳以上60歳未満の国内居住者に加入義務・保険料納付義務あり | 適用事業所に勤務する70歳未満の人に加入義務・保険料納付義務あり |

| 運営 | 民間保険会社 | 政府管掌(日本年金機構に事務委託) | 政府管掌(日本年金機構に事務委託) |

| 保険料 | 契約によって自由に決められる | 年度ごとに決まっている (令和2年度は月額16,540円) | 収入額(標準報酬額)によって決まっている(32段階) |

| 受け取れる金額 | 契約によって自由に決められる | 納付の実績に応じて決定される | 納付の実績に応じて決定される |

| 受給開始年齢 | 契約によって自由に決められる | 原則65歳から(老齢基礎年金) | 開始年齢の繰下げ中で、将来的には原則65歳から(老齢厚生年金) |

| 受給期間 | 契約によって自由に決められる | 終身 | 終身 |

保険料や受け取れる金額、受給開始の年齢が決まっている国民年金と違い、個人年金保険は契約内容をある程度自由に設計できます。毎月一定額を年金形式で受け取ることもできれば、一時金として一括で受け取ることもできます。

商品によって受取期間や運用方法が異なる

個人年金保険は商品ごとに年金受取期間や運用方法が異なるので、それぞれの特徴を把握したうえで検討する必要があります。

■受取期間は「終身型」か「有期型」

個人年金保険を受取期間で分類すると、大きく「終身型」と「有期型」に分けられます。

「終身型」の個人年金保険は、保険料の払込みを終えて受給期間が開始されると、一生涯にわたって年金を受け取れます。つまり、長生きすればするほど年金を多く受け取ることができます。なお、保証期間を付けることで、年金受給開始後の早いタイミングで被保険者が亡くなった場合でも、保証期間内は遺族が年金を受け取ることが可能です。

一方「有期型」は、10年や15年など年金を受け取れる期間が決まっているタイプです。有期型はさらに、「確定年金」と「有期年金」に分けられます。確定年金は、被保険者が受け取り期間中に亡くなっても遺族が年金を受け取れるタイプで、有期年金は被保険者が亡くなると契約が終了するタイプです。ただし「有期年金」も保証期間を付ければ、年金受給開始後の早いタイミングで亡くなった場合でも保証期間内は遺族が年金を受け取れます。

| 種類 | 年金受取期間 | |

|---|---|---|

| 終身型 | 終身年金 | 期間は決まっておらず、被保険者が死亡するまで一生涯年金を受け取れる。 |

| ∟保証期間付終身年金 | 被保険者が早めに死亡した場合でも、保証期間中(10年など)は遺族が年金を受け取れる。 | |

| 有期型 | 確定年金 | 契約時に決めた期間で年金を受け取れる。被保険者が死亡した場合は遺族が年金を受け取れる。 受給期間前に被保険者が死亡した場合、死亡給付金が支給される。 |

| 有期年金 | 契約時に決めた期間で年金を受け取れる。ただし、被保険者が死亡すると年金の支給は終了する。 | |

| ∟保証期間付有期年金 | 被保険者が早めに死亡した場合でも、保証期間中(10年など)は遺族が年金を受け取れる。 |

終身型は長生きした場合の生活に備えたい人に向いており、有期型は定年の60歳から国民年金が支給されるまでのつなぎの資金に利用したい人などに向いています。

このほかに、終身型には夫婦のどちらかが生きている限り年金を受け取れる「夫婦年金」もあります。夫婦のどちらかが亡くなったとしても、遺された配偶者が年金を受け取ることができます。

このように同じ個人年金保険でもタイプによって大きく保障内容が異なります。どのような保障を受けたいのかを良く考えたうえで商品を選ぶ必要があります。

■運用方法は「定額型」か「変額型」

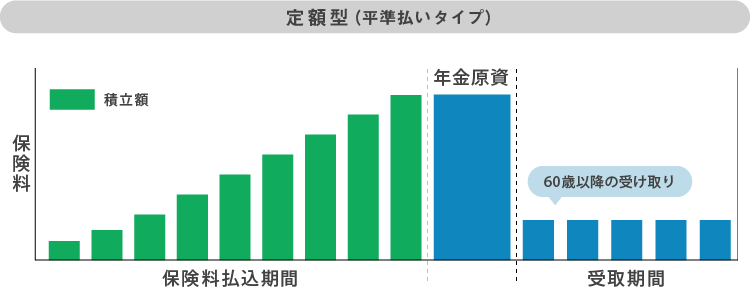

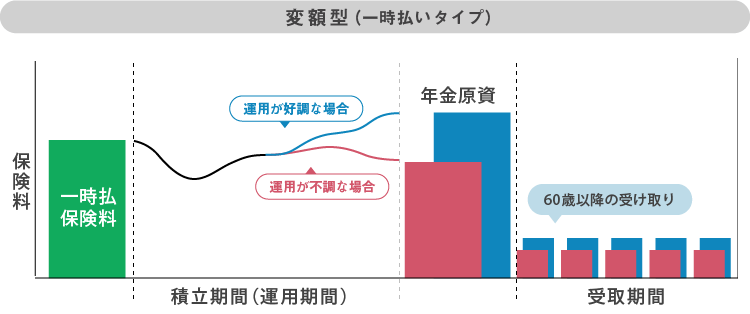

個人年金保険は運用方法によって「定額型」と「変額型」の2種類に分けられます。定額型は一般的な個人年金保険で、予定利率に応じた積立運用を行い、受け取れる年金額も決まっています。一方、変額型は、より積極的に利回りを狙う運用を行う保険商品です。以下の図のように、年金原資は運用実績に応じて変動するため、年金額も変動します。

以下の表は、定額型と変額型の運用方法や受け取る年金額、メリット・デメリットなどを比較したものです。

| 定額型(一般的な個人年金保険) | 変額型 | |

|---|---|---|

| 運用方法 | 契約時に定めた予定利率に応じた積立運用を行う | 保険会社が「特別勘定」で価格変動の大きい金融商品などに投資し、年金原資を運用する |

| 受け取る年金額 (運用利率) | 決まっている | 変動する |

| 元本保証 | 受取年金額の最低保証あり | 通常は受取年金額の最低保証なし |

| メリット | 元本割れの可能性がない | ・運用実績が良いと年金額が増える ・インフレリスクに対応できる可能性がある |

| デメリット | ・利率が低いため年金額が大きく増えることは期待できない ・インフレリスクに弱い | 運用実績が悪いと元本割れすることがある |

| 向いている人 | 元本保証付きのような安全性の高い商品が良い人 | ・インフレリスクに備えたい人 ・相対的に高い収益性を求める人 |

変額型は高い収益が期待できる一方、元本割れを起こすリスクもある商品です。リターンとリスクを理解したうえで検討しましょう。

個人年金保険にはなぜ入るなと言われる?3つの注意点

自分で作る年金として注目されている個人年金保険ですが、一方で「個人年金保険に入ってはいけない」という声を聞いたことがあるかもしれません。なぜ「入ってはいけない」と言われるのか、そこには3つの注意点が関係しています。

<「個人年金保険に入ってはいけない」と言われる3つの理由>

- インフレが起きたら受取額の実質的な価値が下がる

- 途中解約は元本割れのリスクが高い

- 死亡保障としては手薄で年金としてのリターンも少ない

それでは、以下で詳しく見ていきましょう。

1.インフレが起きたら受取額の実質的な価値が下がる

個人年金保険はインフレに弱く、年金が目減りしてしまう可能性があります。

インフレとは、モノの値段が上がることで相対的にお金の価値が下がることを言います。例えばインフレ前は100円だったハンバーガーが、10%物価が上がると110円払わなければ買えなくなってしまいます。同じ100円というお金でも、インフレ後のほうが価値は下がってしまうのです。

個人年金保険に話を戻しましょう。例えば、返戻率*が110%で30年後に満期を迎える個人年金保険に加入して500万円を払い込んだとすると、30年後には550万円受け取ることができます。しかし、30年の間にインフレで物価が50%上昇した場合、500万円だったモノは750万円になり、受け取るお金550万円は相対的に価値が下がります。つまり、せっかく積み立てた年金額が実質的に目減りしてしまう結果となります。

返戻率:払い込んだ保険料に対してどれぐらいのリターンが得られるのかを表す戻り率のこと。受け取れる年金の総額÷払い込んだ保険料の総額×100で求められ、100%で保険料と年金額が同じとなる。

このように、個人年金保険にはインフレリスクを抱え続けるというデメリットがあります。ただし、変額型であれば、通常景気はインフレに連動するため運用実績も好調になり、インフレリスクに対応できる可能性があります。

2.途中解約は元本割れのリスクが高い

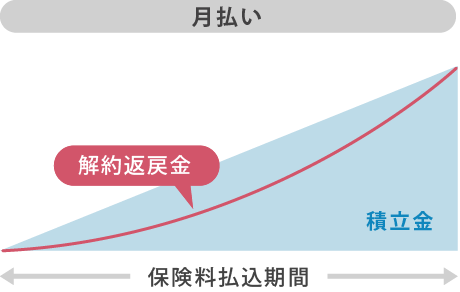

個人年金保険は払い込まれた保険料を満期まで運用することを前提に設計されているので、満期よりも前に解約してしまうとほとんどの商品が元本割れしてしまいます。特に、加入直後は大きく元本割れをしてしまう可能性が高いので注意が必要です。

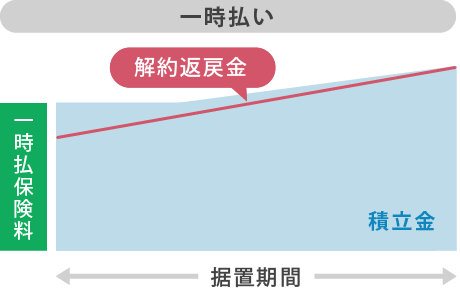

以下は、個人年金保険の解約返戻金の推移を表したイメージ図です。返戻率は商品や契約内容によりますので、必要に応じてチェックしておきましょう。

早期解約してしまうと将来年金が受け取れないばかりか、すでに払い込んだ保険料を下回る返戻金しか受け取れません。個人年金保険は、早期解約の可能性がある場合にはおすすめできない商品と言えるでしょう。

3.死亡保障としては手薄で年金としてのリターンも少ない

個人年金保険はあくまで老後の生活資金を備えるための保険なので、個人年金保険をメインの死亡保障とするには不安が残ります。定期死亡保険と比べると死亡時に受け取れる金額が少なく、残された遺族の生活に備えるための保険としてはおすすめできません。

例えば、返戻率が105%の商品で月額2万円の保険料を支払った場合、30年間で合計720万円を払い込んで、受け取れるのは756万円です。満期前に亡くなった場合も払込保険料と同額程度の保障しか受け取れないため、死亡保障としては不足する可能性が高くなります。

また、個人年金保険は定期預金に比べると利率は上回るものの、一度契約すると満期まで解約しづらく、払込期間の割にリターンが少なめです。長期・分散投資できるなら、株式や投信信託などへ投資したほうがリターンを期待できるでしょう。そういった点で、個人年金保険は効率の良い投資とは言えません。

ただし、個人年金保険はそもそも貯蓄性の高い商品ですので、死亡保障の観点だけで定期死亡保険と比較すべきではありません。また、リターンが少ないことの裏を返せば、低リスクで投資できる安全な商品と言えます。

個人年金保険にもメリットがある

ここまで個人年金保険のデメリットをお伝えしましたが、ここからは個人年金保険のメリットをお伝えします。

<個人年金保険に加入する2つのメリット>

- 所得控除が受けられるため節税効果がある

- 貯蓄が苦手な人でも老後資金を貯められる

1.所得控除が受けられるため節税効果がある

個人年金保険は、支払った保険料が生命保険料控除の対象となるため、節税効果がある商品と言えます。生命保険料控除は所得控除の一つで、所得から差し引くことができる金額です。つまり、1年間に支払った個人年金保険料の一部、または全部が控除され、所得税や住民税が安くなることがあります。

生命保険料控除は、一般生命保険料控除・個人年金保険料控除・介護医療保険料控除の3つに分けられ、定額型の個人年金保険料は個人年金保険料控除が適用できます。

| 全体の所得控除限度額 | 12万円 | 7万円 |

| 一般生命保険料控除限度額 | 4万円 | 2万8,000円* |

| 個人年金保険料控除限度額 | 4万円 | 2万8,000円* |

| 介護医療保険控除限度額 | 4万円 | 2万8,000円* |

- 住民税は3種の合計で7万円まで

それぞれ最大で所得税は4万円、住民税は2万8,000円を上限として控除が受けられます。なお、住民税は3種の控除額合計が最大7万円までという制限があります。

以下は、年間の保険料支払額に応じた生命保険料控除額の対応表で、3種それぞれの控除額を次の計算から算出することができます。

| 1年間に支払った保険料等 | 所得から控除できる金額 |

|---|---|

| 2万円以下 | 支払保険料等の全額 |

| 2万円超4万円以下 | 支払保険料等 × 1/2 + 1万円 |

| 4万円超8万円以下 | 支払保険料等 × 1/4 + 2万円 |

| 8万円超 | 一律4万円 |

出典:国税庁|No.1140?生命保険料控除|2?生命保険料控除額の金額

<計算例> ケース1:個人年金保険料が月額5,000円(年額6万円)の場合 → 6万×1/4+2万=3万5,000円を所得から控除できる ケース2:個人年金保険料が月額1万5,000円(年額18万円)の場合 → 年間8万円を超える場合は、一律4万円を所得から控除できる

ただし、すべての個人年金保険が控除の対象になるわけではありません。控除を適用するためには、個人年金保険料税制適格特約を付ける必要があります。この特約は、以下の4つの要件をすべて満たした場合に付加できます。

<個人年金保険料税制適格特約を付加できる要件>

- 受取人が加入者(契約者)本人もしくはその配偶者であること

- 受取人は被保険者(保険の対象となる人物)であること

- 保険料の払込期間が10年以上であること

- 種類が有期年金・確定年金の場合は、受け取り開始年齢が60歳以上で、かつ受け取りの期間が10年を超えること

なお、保険料を一時払いする商品や運用が変額型の商品は、個人年金保険料控除の対象外となります。その代わりに生命保険料控除に含めることはできますが、生命保険料控除にも4万円という控除上限があるため、ほかに加入している生命保険との兼ね合いに注意しましょう。

所得控除を受けるためには、会社員や公務員などの給与所得者は年末調整で、自営業者などは確定申告で申請する必要があります。

2.貯蓄が苦手な人でも老後資金を貯められる

個人年金保険の大きなメリットとして、貯蓄が苦手な人でも老後資金を貯められる点が挙げられます。指定口座から定期的に保険料が引き落とされるため、自動的に老後の貯蓄が増えていくイメージです。

預貯金であれば自由にお金を引き出せますが、個人年金保険は早期解約のハードルがあるため、よほどのことがない限り途中解約をすることはないでしょう。余ったお金を貯蓄しようと思ってもなかなか実現できない方、貯金が苦手な方には、こうした先取り貯蓄の仕組みが効果的でおすすめです。

<コラム>個人年金保険とiDeCoならどちらに入るべき?

個人年金保険のようにお金を積み立てて老後に受け取れるものとして、iDeCoの利用を考えている方もいらっしゃると思います。個人年金保険とiDeCoならどちらを選ぶべきなのでしょうか。または併用するべきなのでしょうか。

個人年金保険とiDeCoの違いを簡単にまとめると以下のようになります。

| 加入対象年齢 | 商品によるが積立型の場合、多くは20歳以上から加入可能で、60~70歳代が加入上限となる商品が多い | 20歳以上60歳未満 |

| 受け取れる年齢 | 商品によるが60歳~80歳までの商品が多い | 原則60歳から受け取り可能(60歳時点で加入から10年未満の場合、加入期間に応じ受取開始年齢が決定) |

| 掛金上限 | 制限なし | 公務員:月額1.2万円まで 会社員(企業年金あり):月額2万円まで 会社員(企業年金なし):月額2.3万円まで 専業主婦:月額2.3万円まで 自営業:月額6.8万円 |

| 途中解約 | 可能 | 原則不可 |

| 積立時の 税制優遇 | 一定額所得控除(生命保険料控除) | 全額所得控除(小規模企業共済等掛金控除) |

| 受取時の 税制優遇 | なし(運用益に対して所得税がかかる) | 年金でも一時金でも一定額まで所得控除あり |

| 投資対象 | 株式や債券を中心に、保険会社が投資対象を決める場合が多い (変額型は自分で選ぶケースもあり) | 定期預金、保険、投資信託などから自分で選ぶ |

| 管理コスト | 不要(保険料の中に含まれている) | 口座管理手数料や信託報酬などがかかる |

個人年金保険とiDeCoの大きな違いは、運用方法です。個人年金保険は保険料として預かった積立金を保険会社が運用しますが、iDeCoは契約する金融商品を自分で選んで積立金を運用します(変額型では自分で選ぶケースもあります)。その他、加入対象年齢や掛金上限、税制優遇などで違いがあります。

個人年金保険は運用を保険会社に任せられるため、手軽に老後生活資金を貯蓄したい人に向いています。

一方、iDeCoは運用成果によっては年金を大きく増やすことができるので、ある程度の運用経験がある人に向いています。また、個人年金保険とiDeCoは併用ができるため、両方に加入して所得控除をフル活用したい人にも向いていると言えるでしょう。

まとめ

個人年金保険は、コツコツ積み立てた保険料を定年後などに受け取れる私的年金です。インフレリスクに弱いことや途中解約しづらいなどのデメリットがありますが、一方で節税効果があったり、貯蓄が苦手でも自動的に老後資金を蓄えたりできるメリットがある商品です。なかなか自分では貯蓄ができない方は、あえて解約しづらい個人年金保険を選択肢に入れてみてはいかがでしょうか。

今回紹介した個人年金保険以外にも、老後資金に備える方法はあります。詳しくは以下の記事をご覧ください。

また、個人年金保険を始めるべきかお悩みの方は、ファイナンシャル・プランナー(FP)に相談してみましょう。下記ページからお気軽にお問い合わせください。