2024年6月に、1人あたり4万円の定額減税がスタートします。具体的にどのような方法で減税が実施されるのでしょうか。

この記事では、定額減税について解説します。

定額減税をわかりやすく解説!会社員・年金受給者・個人事業主で減税方法は違う?

【記事執筆】FP川辺 拓也

3,000人を超える顧客からの相談実績をもとに、社会保障制度や家計に必要な金融知識を分かりやすく提供。2級ファイナンシャルプランニング技能士。金融全般から、お金に関する政策まで幅広く専門領域があり、複数の金融メディアに多数寄稿。

定額減税とは

定額減税は、所得減税の方法の1つです。

所得税として徴収する額のうち、一定額を減額する方式を「定額減税」といいます。

一方、一定割合を減額する方式を「定率減税」といいます。

2024年6月に実施される定額減税では、所得に関わらず、1人あたり所得税3万円、住民税1万円の合計4万円が減税されます。

ただし、年収2000万円(所得1805万円)を超える場合は、定額減税の対象になりません。

また、世帯に扶養している親族がいる場合は、1人あたり4万円が加算して減税されます。

扶養人数ごとの減税額は、以下の通りです。

- 扶養人数0人:4万円(所得税3万円、住民税1万円)

- 扶養人数1人:8万円(所得税6万円、住民税2万円)

- 扶養人数2人:12万円(所得税9万円、住民税3万円)

- 扶養人数3人:16万円(所得税12万円、住民税4万円)

- 扶養人数4人:20万円(所得税15万円、住民税5万円)

定額減税シミュレーション:4人家族の場合

世帯主と配偶者、子ども2人がいる4人家族で、配偶者と子ども2人が世帯主の扶養親族になっている場合、減税額は以下の通りです。

- 所得税:12万円(3万円×4人)

- 住民税:4万円(1万円×4人)

- 合計:16万円

定額減税シミュレーション:5人家族の場合

世帯主と配偶者、子ども3人がいる5人家族で、配偶者と子ども3人が世帯主の扶養親族になっている場合、減税額は以下の通りです。

- 所得税:15万円(3万円×5人)

- 住民税:5万円(1万円×5人)

- 合計:20万円

定額減税はどうやって行う?

減税額は1人あたり4万円ですが、「会社員」「個人事業主」「年金受給者」によって減税方法が異なります。

会社員の定額減税(所得税)

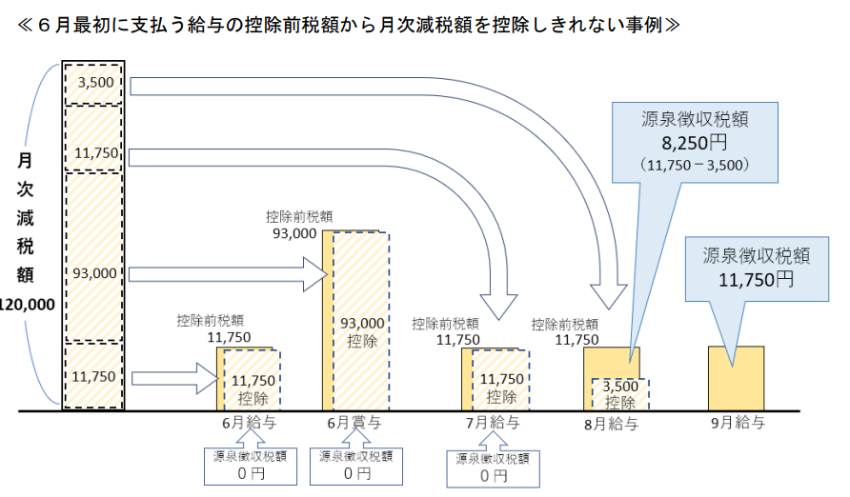

会社員の場合、原則として、6月以降の源泉徴収分から所得税(3万円)の減税を実施します。

出典:国税庁「令和6年分所得税の定額減税Q&A」

減税の流れをまとめると、以下の通りです。

- 2024年6月の源泉徴収分から減税。源泉徴収分が減税額を上回る場合は2へ

- 7~11月の源泉徴収分から減税。11月までに減税しきれない場合は3へ

- 2024年の年末調整で減税。年末調整で差し引きできない場合は4へ

- 年末調整で引けない分は給付金で支払い

なお、定額減税は、賞与の源泉徴収も対象になります。

そのため、上図のように6月給与の支給よりも先に6月賞与の支給がある場合、6月賞与の源泉徴収分から減税されることになります。

会社員の定額減税(住民税)

住民税(1万円)は所得税と異なる方法で減税されます。

住民税は、毎年6月に確定した住民税を12分割して、毎月の給与から天引きされています。

しかし、2024年は例外的に、6月の住民税が発生せず、7月から徴収されます。

6月に確定した住民税から定額減税分を差し引いて、11分割した金額が、7月の給与から天引きされます。

例えば、以下のケースでシミュレーションしましょう。

- 住民税:12万円/年

- 額減税:2万円(配偶者分含む)

(12万円-2万円)÷11ヵ月=約9,090円

約9,090円が、7~5月の給与から天引きされます。

会社員であれば、所得税と住民税の定額減税は会社や自治体が計算します。

そのため、定額減税について確定申告の必要はありません。

副業をしている場合も、本業で源泉徴収されている分から減税されます。

そのため、確定申告などの必要はありません。

年金受給者の定額減税

年金受給者の場合、6月に支給される公的年金の源泉徴収分から所得税分(3万円)が減税されます。

例えば、2024年6月に支給される公的年金にかかる所得税が3万円の場合、定額減税によって、0円になります。

所得税額が3万円未満で、6月分から減税しきれない分は、8月以降に支給される年金分が減税されます。

一方、住民税分(1万円)は、2024年10月分に支給される年金にかかる税金が減額されます。

年金受給者の場合、所得税と住民税で、減税される時期が異なるため、見落とさないように注意してください。

個人事業主の定額減税

個人事業主の定額減税は、予定納税があるかどうかで異なります。

予定納税がある場合

個人事業主は、確定申告で課税所得が245万円以上ある場合、翌年の所得税の一部をあらかじめ納付する必要があります(予定納税)。

予定納税は、2024年7月の1期分、11月に2期分を納税します。

予定納税がある場合、7月の納税分から所得税分(3万円)が減税されます。

減額しきれない分は、11月の納税分から減額されます。

個人事業主で扶養親族がいる場合、「予定納税の減額申請」を行う必要があります。

申請をすることで、扶養親族分の定額減税を受けられるようになります。

予定納税の減額申請を忘れた場合は、2025年の確定申告で調整する必要があります。

住民税分(1万円)については、2024年6月分から減税されます。

自治体が計算しているので、個別に調整する必要はありません。

予定納税がない場合

予定納税が発生しない場合は、自分で確定申告をして調整する必要があります。

そのため、定額減税の恩恵が受けられるタイミングは、2025年の確定申告が終わってからとなります。

所得税分(3万円)については、2024年中は定額減税が適用されません。

住民税分(1万円)については、予定納税がある個人事業主の場合と同じです。

2024年6月分から減税されます。

どちらに当てはまるか確認して、確定申告が必要な場合は忘れずに申請しましょう。

この場合も、最終的な調整は、2025年の確定申告で行います。

- 扶養親族が増えた場合:減税額が増えるので確定申告で還付される可能性がある

- 扶養親族が減った場合:減税額が減るので確定申告で追徴される可能性がある

減税4万円でふるさと納税や住宅ローン減税はどうなる?

定額減税を実施すると、ふるさと納税や住宅ローン減税に影響が出るのでしょうか。

結論からいうと、定額減税によってふるさと納税や住宅ローン減税に影響が出ることはありません。

ふるさと納税の上限額は、定額減税を行う前の所得で計算されます。

また、住宅ローン減税についても、住宅ローン減税が適用されたあとの税額から減税されます。

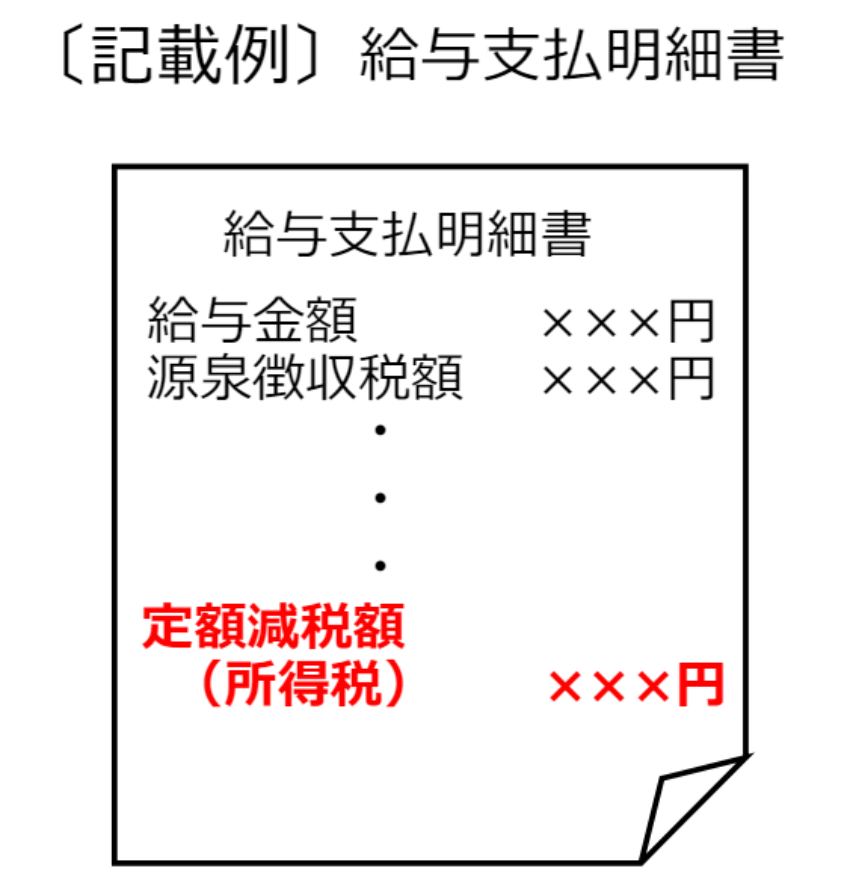

給与明細にはどのように明記される?

給与明細の項目は、基本給や手当を支払う「支給」と、社会保険料や税金を一定額差し引く「控除」に分かれます。

今回、定額減税される金額は、「控除」部分に明記されます。

企業ごとに明細の様式は異なりますが、以下のように明記されます。

出典:国税庁「令和6年分所得税の定額減税のしかた」

所得税については、減税額が記載されます。

一方、住民税については、6月分の給与や賞与からは徴収されません。そのため、6月分の給与明細には「0円」と記載されます。

住民税については、定額減税分を反映した税額が、7月分の給与から徴収されます。

- 国税庁「令和6年分所得税の定額減税Q&A」

- 国税庁「令和6年分所得税の定額減税のしかた」