保険会社から追加の加入をおすすめされることが多い特約。

保障プランに組み込まれているものの、特約の意味や役割について詳しく知らない方も多いのではないでしょうか?

この記事では、保険の特約の基礎知識を解説します。

また、後半では代表的な特約の保障内容や契約例、検討するうえで気を付けたいポイントなどをご紹介します。

保険の特約って付けるべき?メリット・デメリットと代表的な特約例も解説

保険の特約とは?

保険の特約は、保険商品の中でどのような役割があるのでしょうか?ここでは、保険の特約の意味や特約を追加するメリット・デメリットを解説します。

メインの保険の不足を補うための追加契約

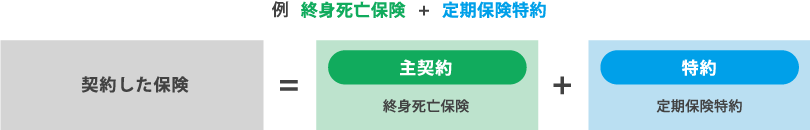

保険の特約とは、メインの保険にオプションとして追加できる契約のことで、メインの保障内容だけではカバーしきれない部分を補うために追加されます。また、メインの保険は主契約と呼ばれ、死亡保険やがん保険、自動車保険などの単独で契約できるものを指します。

<終身死亡保険に定期保険特約を追加する例>

主契約:終身死亡保険(保険金300万円) 特 約:定期保険特約(保険金2,000万円)

万が一に備え終身死亡保険に加入。しかし、終身死亡保険の保障だけでは子どもが成人するまでの教育・生活費として足りないため、この期間だけの定期保険特約を追加した。もしものことがあっても、終身死亡保険(300万円)+定期保険特約(2,000万円)の保障が受けられるので安心している。

特約は、基本的に主契約とセットで加入し、単独では契約できません。また、主契約の保険ごとに追加できる特約が決まっており、そのラインナップから選択することになります。なお、特約は主契約に紐づくため、主契約を解約すると特約も一緒に解約となります。

<主契約と特約の関係>

○:主契約を継続、特約を解約

×:主契約を解約、特約を継続

特約を追加するメリット・デメリット

特約を追加する保険プランには、以下のメリット・デメリットがあります。

| 特約を追加するメリット | 特約を追加するデメリット |

|---|---|

|

|

メリットは保障が充実して管理も楽になること

特約を追加するメリットは、人それぞれの必要性に応じたオーダーメイドの保険にできることです。主契約の保障内容のほかにも備えたい保障がある場合に活用できます。結果的には、複数の保険が1つにまとまるため、契約が1回で済む、保険料の支払いがまとめてできる、などの管理の手間も減ります。仮に単独の保険で保障を手厚くする場合、契約した保険の数だけ管理の手間も増えます。

また、保険会社や保険商品によって異なりますが、特約は単独の保険よりも保障がシンプルになっているケースが多く、その分保険料が安く設定されています。保障のレベルはほどほどに、保険料を安く抑えたい場合は、特約で幅広くカバーする方法があります。

ちなみに、特約を契約するタイミングは主契約と同時であることが一般的です。ただし、保険会社によっては特約を後から追加できる場合もあるので、加入検討時に確認しておきましょう。

デメリットは保障内容が複雑になることや乗り換えがしにくくなること

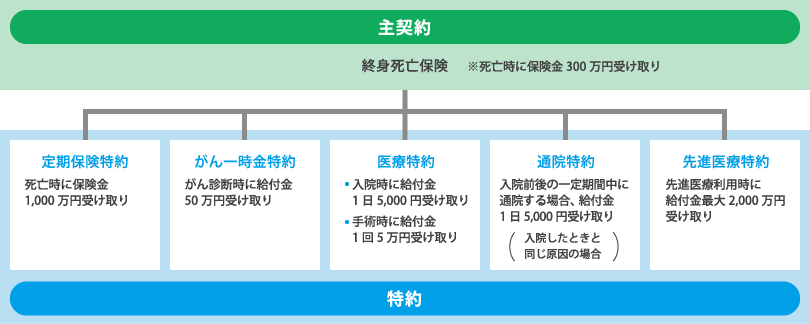

特約を追加するデメリットは、主契約にさまざまな特約が紐づくことによって、保障内容が複雑になることです。

上記の場合、主契約の死亡保険に5つの特約(定期保険特約、がん一時金特約、医療特約、通院特約、先進医療特約)が付いています。死亡保険のみに比べて保障が手厚くなるのは良いことですが、保障が増えることで契約内容が分かりづらくなります。

また、特約は主契約に対応したものの中からしか選べないため、単独の保険のように柔軟に乗り換えできない場合があります。

(例)新しい治療法が保障の対象に組み込まれたがん保険の新商品に乗り換えたい場合

- 単独のがん保険を契約している人→加入中の保険から新商品に乗り換えできる

- 医療保険に追加してがん治療保障特約を付けている人→特約と同時に主契約の医療保険も解約してから新たに加入する

保障を手厚くしたいあまり、特約をいくつも追加すると契約内容が分かりにくくなるうえに、保険料も高くなります。不安な気持ちのまま何となく特約を追加するのではなく、本当に必要な保障であるか、ライフステージの変化があったときに見直しがしやすいかなどをしっかり見極めることが重要です。

<コラム>特約が消滅することで思わぬデメリットを受ける?

特約が消滅することで思わぬデメリットを受けることがあります。

「主契約を解約したことで保障の組み合わせをすべて考え直すことになった」

主契約の終身保険が今後のライフプランに合わないと感じ、解約しようと思う人もいるでしょう。しかし、主契約を解約すると今まで付けていた特約を継続できなくなります。そのため、特約の保障に代わる単独の保険を検討せざるを得ない状態になることも。「特約の追加をもっと慎重に決めておけば良かった」と後悔しないように、加入時には必要な保障をしっかり検討するようにしましょう。

「解約した特約と同じ条件で新たな保険に入れない」

夫や妻が病気で亡くなったことを機に、加入していた保険を解約するケースがあります。その保険に特約を付けていた場合、単独の保険に入り直して特約の保障をカバーするのが一般的ですが、解約した保険の加入時とは年齢や健康状態などの条件が変わっているため、同じような保障の保険に加入できないことも。特約を付ける際には、年齢を重ねると保険の加入条件が厳しくなることも意識しておきましょう。

【保障のタイプ別】保険の特約の種類

特約の概要が分かったところで、次は保障のタイプ別に特約の具体例を見ていきましょう。タイプ別に代表的な特約を挙げて、それぞれの保障内容や特徴、検討するうえで気を付けたいポイントなどをご紹介します。

<保障の4つのタイプ>

| 死亡・高度障害の保障を手厚くする特約 |

|

| 特定の病気に対する保障を手厚くする特約 |

|

| その他の医療保障特約 |

|

| 損害賠償に対する補償を手厚くする特約 |

|

死亡・高度障害の保障を手厚くする特約

- 定期保険特約

- 収入保障特約

- リビングニーズ特約

定期保険特約

定期保険特約とは、事前に決められた保障期間内に被保険者が死亡、または高度障害状態になった場合に一定額の保険金を受け取れる特約です。保障が一定期間に限られるものの、割安な保険料で高額の保険金を受け取れます。特約として定期保険を付けると、単独で加入するよりも保険金額が少ない分、保険料が安くなる場合があります。

<定期保険特約の契約例>

| 被保険者の設定 | 35歳・男性、妻・子ども(10歳)との3人家族 |

| 主契約の保険 | 終身死亡保険(死亡保険金300万円) |

| 備えに対する不安 | 万が一の場合、主契約の死亡保険金だけでは子どもの教育資金や家族の生活費を賄えないので、10年間だけ手厚い保障が受けられるように備えたい |

| 追加する特約 | 保障期間10年間・保険金2,000万円の定期保険特約 |

| 特約追加の狙い | 定期保険特約を追加することで、子どもがある程度成長するまでは万が一の場合に保険金を2,000万円上乗せで受け取れるようにする |

収入保障特約

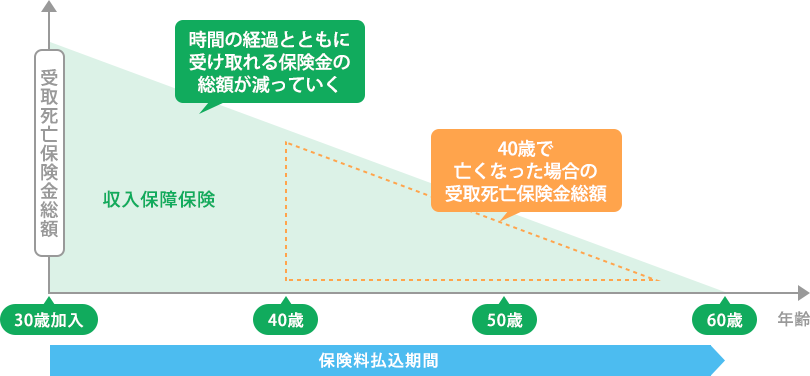

収入保障特約とは、被保険者が死亡、または高度障害状態になった場合に、保険期間が終了するまで年金形式で毎月一定額の保険金を受け取れる特約です。一括での受け取りも可能ですが、保険金額は支払事由が発生した以降に保険期間が終了するまで年金形式で受け取った場合の合計額よりやや少ない金額となります。収入保障特約は死亡時の保障として定期保険と混同されやすいですが、時間の経過にしたがって受け取れる保険金の総額が徐々に減っていく点が定期保険と異なります。

収入保障特約は、残された家族が毎月一定額の保険金を受け取れるので、万が一のときにも被保険者が健康で働いているのと同じように家族のもとにお金が入ります。お金が必要になったタイミングでしっかり保障が受けられる合理的な保険と言われています。

<収入保障特約の契約例>

| 被保険者の設定 | 35歳・男性、妻・子ども(10歳)・子ども(8歳)・子ども(5歳)との5人家族 |

| 主契約の保険 | 終身死亡保険(死亡保険金300万円) |

| 備えに対する不安 | 万が一の場合、主契約の死亡保険金だけでは残された家族の生活費や子どもの教育費を賄えないので、子育て期間に手厚い保障を受けられるように備えたい |

| 追加する特約 | 保障期間15年間・保険金1,800万円(毎月10万円)の収入保障特約 |

| 特約追加の狙い | 収入保障特約を追加することで、子育て期間に万が一のことが起きても、それ以降に安定的な生活が送れるように定期的な保険給付を受けられるようにする |

リビングニーズ特約

リビングニーズ特約とは、余命6ヶ月以内と診断された方の死亡保険金を生前に受け取れる特約で、死亡保険加入時にほとんどの商品で自動的に付加されています。

<リビングニーズ特約の特徴>

- 死亡保険の特約として無料で付けられる

- 生前受け取りの上限額は3,000万円まで(それを超える保険金は被保険者が亡くなった後に死亡保険金として受け取る)

- 生前に受け取るかどうかは被保険者やその家族が選べる

- リビングニーズ特約により、死亡保険金を生前に受け取る場合は「非課税」の扱いになる(ただし、被保険者が使い切れなかった残りの金額は相続財産として課税対象となる)

- 生前に全額受け取った場合、主契約の死亡保険が消滅するので、他に付加していた特約も同時に消滅することになる

一部のネット保険会社の商品や数十年前に契約した保険の場合、リビングニーズ特約を付けられないことがあります。リビングニーズ特約は保険金をより有意義に使える可能性があるので、死亡保険を選ぶ際に付加できるかをチェックすると良いでしょう。

特定の病気に対する保障を手厚くする特約

- 特定疾病(三大疾病)保障特約

- 女性疾病特約

- がん特約

特定疾病(三大疾病)保障特約

特定疾病(三大疾病)保障特約とは、「がん」「急性心筋梗塞」「脳卒中」によって、各保険会社が定める「所定の状態」になった場合に、入院や手術、通院などに備えた一時金が受け取れる特約です。死亡率が高く、治療にかかる費用も高くなりがちな特定疾病にかかったときに、手厚い保障を受けたい方向けのものです。

<特定疾病(三代疾病)保障特約の契約例>

| 被保険者の設定 | 30歳・女性、夫・子ども(5歳)・子ども(2歳)との4人家族 |

| 主契約の保険 | 医療保険(入院給付金5,000円/日、手術給付金10万円/回) |

| 備えに対する不安 | 高額になりがちな特定疾病の治療費を貯蓄や医療保険だけでは賄えない可能性があるため、とくに生活費が多くかかる子育て期間の特定疾病罹患による経済的リスクに備えたい |

| 特約追加の狙い | 特定疾病(三大疾病)保障特約を追加することで、子育て期間に特定疾病に罹患し、治療が高額になっても無理なく生活できるようにする |

特定疾病(三大疾病)保障特約では、保険金を受け取ることなく被保険者が亡くなった場合は死亡保険金を受け取れます。また、「所定の状態」の基準は商品によって異なるため、事前に約款を確認しておきましょう。

女性疾病特約

女性疾病特約とは、女性特有の病気で手術や入院、通院が必要になった場合に手厚い保障を受けられる特約です。医療保険に追加することで、手術・入院・通院などの主契約の給付金に上乗せでき、手術1回あたり、入院・通院1日あたりの給付額を増やせます。

<女性疾病特約の契約例>

| 被保険者の設定 | 28歳・女性、夫との2人家族 |

| 主契約の保険 | 医療保険(入院給付金5,000円/日、手術給付金10万円/回) |

| 備えに対する不安 | 女性特有の病気で通院や治療が必要になったときに、主契約の医療保険で治療にかかる費用を賄えるか不安。また、帝王切開などの異常分娩になるときの出費リスクにも備えたい |

| 特約追加の狙い | 女性疾病特約を追加することで、女性ならではの妊娠・出産に伴う病気治療に対して出費が発生しても生活費が圧迫されないようにする |

保障の対象になる女性特有の病気は商品によって異なるため、特約を追加する際には必ずチェックしておきましょう。以下は、女性特有の病気の一例です。

<女性特有の病気の例>

- 乳房や女性性器に関する病気(乳がん、子宮がん、卵巣がん、子宮筋腫など)

- 妊娠や分娩(妊娠・分娩に伴う母体への健康被害、妊娠高血圧症候群、帝王切開など)

- その他(甲状腺腫、リウマチなど)

がん特約

がん特約とは、がんになったときに主契約の医療保険の保障に上乗せして給付が受けられる特約です。がん診断特約やがん入院特約、がん通院特約など、保険会社によって保障内容が細かく分けられています。がんに備えたいものの、単独で加入するがん保険より保険料を抑えたい方に選ばれやすい保障です。

<がん特約の契約例>

| 被保険者の設定 | 30歳・女性、夫・子ども(2歳)との3人家族 |

| 主契約の保険 | 医療保険(入院給付金5,000円/日、手術給付金10万円/回) |

| 備えに対する不安 | がんになったら高額の治療費(入院・通院含む)がかかるので、医療保険の給付金だけでは賄えないかもしれないと聞いて心配に。一方で、月々の保険料として捻出できる金額も限られており、単独のがん保険に加入することにためらっている。身内にがんになった者も多いので発症リスクが高い可能性があり、医療保険に上乗せする保障を備えたい |

| 特約追加の狙い | がん特約の中でも、一時金として100万円受け取れる「がん診断特約」を追加することで、保険料を抑えつつ、医療保険では受けられない保障範囲をカバーする |

がん特約を追加するメリットは、医療保険だけでは受けられない保障をカバーしつつ、単独のがん保険よりも保険料を抑えられることです。ただし、がん特約は単独のがん保険に比べると保障が限定的です。治療方法の選択肢を広く持ちたい、長期間の治療になっても継続して保障を受けられるようにしたいなど、保障をより手厚くしたい場合は、特約ではなく単独のがん保険に加入することを検討しましょう。

その他の医療保障特約

- 先進医療特約

- >通院特約

先進医療特約

先進医療とは、厚生労働大臣が定める「評価療養」の1つで、がんに対して行われる「陽子線治療」や「重粒子線治療」などの高度な技術を用いた医療を指します。医療費の自己負担が軽減される公的医療保険の適用外となるため、数百万円かかる場合でも全額自己負担になります。

先進医療特約とは、こういった先進医療を受けるときにかかる費用(技術料)を上限額の範囲内で保障する特約です。月々の保険料は数百円と安価であるため、高額な治療費がかかる先進医療を受けられるよう、先進医療特約を追加する人が多くいます。

通院特約

通院特約とは、入院前後に通院治療が必要になったときに、通院日数に応じて一定額の給付金を受け取れる特約です。医療技術の発達により、入院期間が短くなる一方で通院して治療するケースが増えており、通院治療の負担増に備えるために追加されます。入院しない通院治療は保障の対象外とされる場合がありますので、必ず確認しておきましょう。

損害賠償に対する補償を手厚くする特約

保険の特約は死亡保険や医療保険の他に、損害賠償保険にも追加できます。ここからは、損害賠償に関連する特約をご紹介します。

- 個人賠償責任補償特約

- 対物超過特約

- 無保険車傷害特約

- 運転者限定特約

- 新価保険特約

- 類焼損害特約

個人賠償責任補償特約

個人賠償責任補償特約とは、被保険者やその家族が他人にケガを負わせたり、他人の所有物やお店の商品を壊したりした場合の損害賠償に備える特約です。自動車保険、火災保険、傷害保険などに特約として追加するケースが一般的です。保険会社によっては、日常生活賠償責任保険と言う場合もあります。

<個人賠償責任補償特約の補償例>

- 散歩中に飼い犬が他人に噛み付いてしまい、ケガを負わせてしまった

- マンション住まいで洗濯機から水漏れし、下の階に被害を与えてしまった

- 買い物中に子どもが誤ってお店の商品を壊してしまった

- 自転車に乗っているときに歩行者とぶつかってケガを負わせてしまった

近年では、自転車の事故による高額な損害賠償の事例が多く発生していることから、自治体によっては自転車に乗る人に対して自転車保険への加入が義務付けられています。個人賠償責任補償特約は、損害を与えた相手への補償に利用できるため、特約を付けることで自転車保険の加入義務を満たすことになります。

個人賠償責任補償特約を追加するときの注意点は、既に配偶者や同居している両親が個人賠償責任補償特約や個人賠償責任保険そのものに加入していた場合に、補償が重複してしまうことです。例えば、自分と配偶者それぞれの自動車保険に個人賠償責任補償特約を付けている場合、賠償責任を負っても片方の特約からしか補償されないため、どちらかの保険料が無駄になってしまいます。保険料や補償内容を比較して、1つの世帯で1つの特約にまとめておくと良いでしょう。

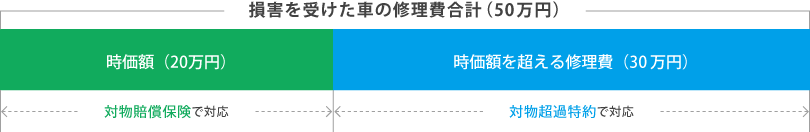

対物超過特約

対物賠償保険は、他人の車や家などの財産に損害を与えてしまったとき、相手に賠償するために保険金を受け取れる保険です。ただし、対物賠償保険の補償範囲は損害を与えた財産の時価額に限定されています。時価額とは、現時点のその物の価値(金額)を意味し、同じ物を購入したときの金額から、使用期間・経過年数に応じて消耗した部分を金額に換算して差し引くことで算出されます。

対物超過特約とは、車の事故によって他人の車に損害を与えて賠償しなければならない場合、対物賠償保険の補償上限よりも実際の賠償額が多くなってしまうリスクに備える特約です。

相手の車の時価額までについては対物賠償保険の補償範囲に含まれますが、時価額を超える修理費については、たとえ対物賠償保険の上限額を無制限と設定していても補償されません。このとき、対物超過特約を追加していると、実際の修理費と時価額の差額を補うことができます。なお対物超過特約は、1事故1台につき50万円を限度として補償するのが一般的です。

<対物超過特約の補償例>

AさんはBさんの車に追突してしまい、Aさんの過失割合100%として損害賠償の責任を負うことに。Bさんの車は数十年前に製造されたレトロカーだったので修理費がかさみ、時価額と実際の修理費に以下のような差が出た。

- Bさんの車の時価額は20万円

- Bさんから請求された修理費は50万円

Aさんの自己負担額=Bさんから請求された修理費(50万円)-対物賠償保険の補償(20万円)

対物賠償保険の補償は時価額の20万円までとなるため、Aさんの自己負担額は30万円になる。ただし、Aさんは対物超過特約に加入していたため、この特約の保険金から自己負担額分の30万円を支払うことができた。従って、Aさんは自己負担なしでBさんに修理費を全額支払ったことになる。

ちなみに損害賠償では、法的には時価額以上の賠償金を支払う義務はないとされますが*、相手と円滑に事故の示談を進めるためには、過失割合分の修理費全額を支払うのが一般的です。

出典:裁判所|最高裁判所判例集|事件番号 昭和48(オ)349

無保険車傷害特約

無保険車傷害特約とは、自動車保険の基本補償(対人賠償保険)に追加できる特約です。事故を起こした相手が無保険で損害賠償の支払い能力がなくても、特約契約者やその家族が交通事故によって死亡、または後遺障害が残った場合に、設定限度額まで補償を受けられます。無保険車傷害特約は、事故の相手に対する補償ではなく、自分や家族の損害に対する補償と言えます。

損害保険料率算出機構の調査*によると、2019年3月末時点で任意の対人賠償保険の加入率は約75%。つまり約25%の車が対人賠償保険に加入しておらず、損害賠償額が自賠責保険の補償額を上回る場合、賠償金を十分に支払えない可能性があります。無保険車傷害特約はこのようなケースに備えるための保険です。

加害者が任意の対人賠償保険に未加入であるケースの他にも、以下の場合には無保険車傷害特約の補償を受けられます。

- 加害者の車に対人賠償保険が付いているが、運転者が保険適用の年齢に達しておらず保険金が支払われない

- ひき逃げなどの理由により加害者が不明である

出典:損害保険料率算出機構|自動車保険の概況|2019年度版|第19表 任意自動車保険 都道府県別普及率表(2019年3月末)

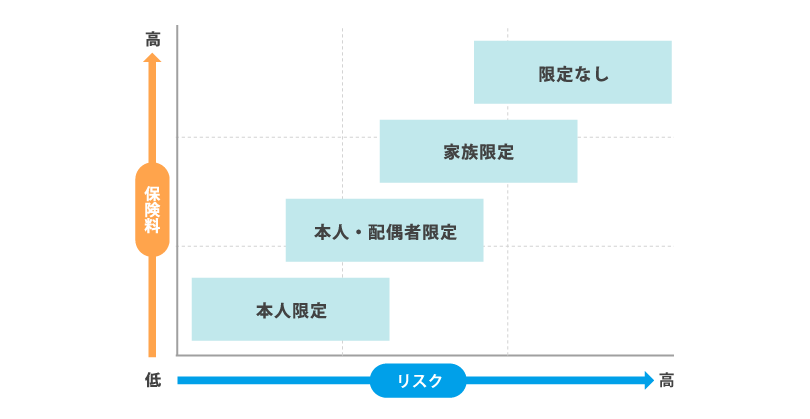

運転者限定特約

運転者限定特約とは、自動車保険の補償の対象者を契約者本人や家族などに限定する特約で、保険料を安くするために追加されます。本来、自動車保険は車に対してかかるので、運転者を限定しない場合は誰の運転であっても補償を受けられます。運転者限定特約を追加することで補償の対象者が狭まるため、保険料を安くすることができます。

限定する運転者のパターンは保険会社によって異なり、本人限定、本人・配偶者限定、家族限定などが一般的です。

<運転者限定特約を追加する例>

- 夫と妻の2人家族で、運転するのは夫のみ→本人限定特約

- 夫と妻、子どもの3人家族で、運転するのは夫と妻→本人・配偶者限定特約

ただし、運転者限定特約の補償対象者以外の人が運転をして事故を起こしてしまったら補償を受けられません。そのため、運転者限定特約を追加した場合は、補償対象外の人にはその車を運転させないよう注意しましょう。

新価保険特約

新価保険特約とは、自動車保険の車両保険や火災保険に追加でき、車や住居・家財に損害を受けたときに、再度新しく購入する場合と同程度の費用(新価額)が補償される特約です。

車両保険の保険金は、使用期間や経年劣化を加味した、その時点での価値(時価額)を基準として支払われます。そのため、受け取れる保険金は年数を経るごとに減り、保険金だけでは同じ車種を再購入することが難しくなります。新価保険特約は、このような状況で新価額と時価額の差額の補償を受けるための保険です。

ちなみに、これまでは火災保険も時価額を基準として保険金が設定されていましたが、現在は新価額で設定する保険会社が主流となっています。

<車両保険の新価保険特約の補償例> Aさんは、500万円で新車を購入。購入から3年目に事故でエンジンを大破させてしまった。

車両保険金額(時価額)のイメージ

| 1年目時価 | 2年目時価 | 3年目時価 |

|---|---|---|

| 500万円 | 430万円 | 370万円 |

修理は難しく車を新しく買い替えることにしたが、車両保険の保険金は時価額の370万円で、故障した車と同程度のものを買うには130万円ほど足りない。しかし、Aさんは新価保険特約を500万円で設定していたので、1年目と同様の保険金500万円を受け取れた。

新価保険特約を受けるためには、損害の状況が一定の条件を満たしている必要があります。例えば、車両保険の新価保険特約の場合は、ボディの損傷がひどく修理費が高くなったとしても、エンジンやフレームなどの車の構造部分に損害がなければ特約の補償を受けられません。また、修理費についても、車両保険の保険金額以上になった場合や、新車購入時価格の50%以上になった場合などの条件があります。

なお、中古車や新古車の場合は保険会社によっては新価保険特約を追加できないことも。新車で高級車を購入し、長く乗り続けたい人にとってはメリットを受けやすい特約と言えます。

類焼損害特約

類焼損害特約とは、火災保険に追加でき、自宅から近隣に燃え移った火が原因で、近隣の住宅や住宅内にある家財に損害が発生したときに補償するための特約です。

法律上は、出火の原因が故意または重過失(わずかな注意すらも欠き、ほとんど故意に近い過失)でなければ、火災を発生させた人には損害を与えた相手に対しての損害賠償責任はありません(失火責任法)。しかし、損害を受けた側は、火災保険に入っていない、火災保険に入っているが保険金だけでは元通りにならない、といった場合に負担が重くのしかかることになります。

類焼損害特約の役割は、被害を受けた相手に対して負担を強いる状況を避けることです。損害賠償責任がない場合でも損害に対して補償をして、今後も近隣の方々と良好な関係を維持するために追加されます。