老後のお金について、漠然とした不安を抱えている人もいるのではないでしょうか。「死ぬまでに必要なお金はいくらかかる?」「年金だけで暮らせる?」「65歳までにいくら貯蓄があればいい?」など、悩みは尽きないものです。

総務省によると、65歳以上無職夫婦の平均支出額は月約23万7000円です。

この記事では、老後に必要なお金をシミュレーションし、それを用意するための方法や相談先について解説します。

- 老後の生活費や医療・介護にかかる費用

- 年金として受け取れる金額

- 老後に向けて資産形成する方法

※本サイトは一部アフィリエイトプログラムを利用しています

【監修】株式会社RKコンサルティング河合 克浩

一般企業、外資系金融機関を経て、現在はファイナンシャルプランナー(FP)として年間150件超のお金の相談に対応。難しく感じる経済やお金の話をわかりやすく説明することに定評がある。夢を実現するため相談者に寄り添い、人生が豊かになるサポートを心がけている。

老後のお金について、漠然とした不安を抱えている人もいるのではないでしょうか。「死ぬまでに必要なお金はいくらかかる?」「年金だけで暮らせる?」「65歳までにいくら貯蓄があればいい?」など、悩みは尽きないものです。

総務省によると、65歳以上無職夫婦の平均支出額は月約23万7000円です。

この記事では、老後に必要なお金をシミュレーションし、それを用意するための方法や相談先について解説します。

総務省が行った家計調査によると、老後に必要な生活費は、独身か夫婦かでも異なります。総務省「家計調査報告」をもとに、1ヵ月の生活費を下表にまとめます。

| 費目 | 独身 | 夫婦 |

|---|---|---|

| 家賃 | 1万2746円 | 1万5578円 |

| 食費 | 3万7485円 | 6万7776円 |

| 光熱・水道費 | 1万4704円 | 2万2611円 |

| 日常費 | 5,956 円 | 1万371円 |

| 服飾費 | 3,150円 | 5,003円 |

| 医療費 | 8,128円 | 1万5681円 |

| 交通費 | 1万4625円 | 2万8878円 |

| 教養・娯楽費 | 1万4473円 | 2万1365円 |

| その他 | 3万1872円 | 4万9430円 |

| 合計 | 14万3139円 | 23万6693円 |

独身で毎月14.3万円、夫婦2人で毎月23.7万円程度の支出となっています。ただ上記以外にも、突然の病気や老人ホームへの入居など、まとまったお金が必要になるケースがあるので注意が必要です。

一般的に、高齢になるほど入院や手術、通院などが増加する傾向があります。厚生労働省の調査によると、各年代の1人あたりにかかる医療費は、以下の通りです。(全国健康保険協会(協会けんぽ)加入者の1人あたり医療費)

| 60~64歳 | 65~69歳 | 70~74歳 | |

|---|---|---|---|

| 入院 | 10万2270円 | 13万6702円 | 19万5520円 |

| 入院外 | 13万1834円 | 15万9019円 | 20万4217円 |

| 歯科 | 2万9465円 | 3万1649円 | 3万4427円 |

| 調剤 | 6万5260円 | 7万9154円 | 10万2278円 |

| 食事・生活療養 | 2,618円 | 3,594円 | 5,586円 |

| 合計 | 33万1449円 | 41万119円 | 54万2027円 |

健康保険制度に加入しているため、実際の負担額は上記の2~3割程度になります。75歳以上の人は1割負担で済む場合もあります。

病気やケガの程度によっては、数十万~数百万円の負担が発生する可能性もあります。ただし、一定以上の医療費負担が発生した場合には、基準額を超えた分が支給される「高額療養費制度」を利用できます。

介護が必要になった場合にも、多額の費用がかかる可能性があります。生命保険文化センター「生命保険に関する全国実態調査」によると、介護にかかった費用の平均は以下の通りです。

毎月継続してかかる費用のほか、介護ベッドの購入費や介護用の住宅リフォームの費用など、一時的な出費が発生する場合もあります。

同調査によると、介護期間の平均は61.1ヵ月(5年1ヵ月)です。単純に計算すると、介護費用の総額は「74万円+8.3万円×5.1年=約116万円」となります。

あくまで平均値であり、要介護度や介護を行う場所(自宅か施設か)など、個別の事情によって費用は大きく異なります。

MoneyFixでは、LINE公式アカウントの友だちを対象に「老後資金の意識に関するアンケート」調査を実施しました。

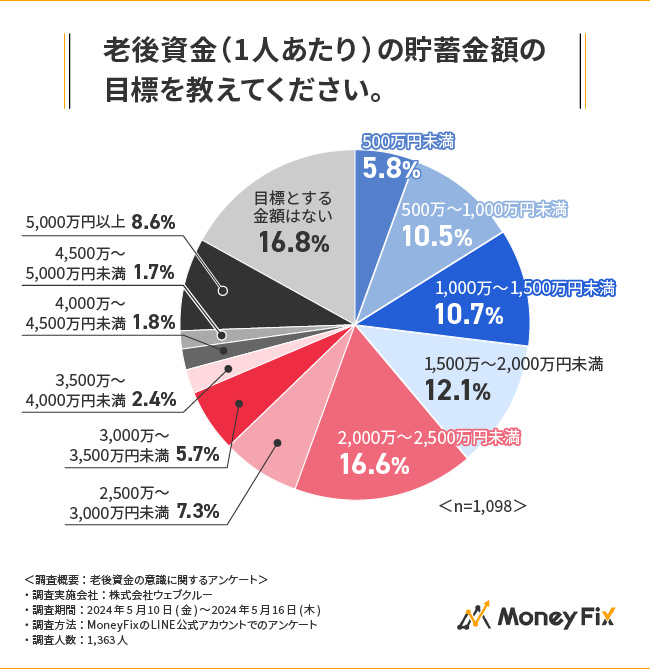

老後資金(1人あたり)貯蓄金額の目標については、「目標とする金額はない」(16.8%)が最も多く、老後資金の準備に関して具体的な目標を持たない人が一定数いることがわかります。

また、「2,000万~2,500万円未満」(16.6%)、「1,500万~2,000万円未満」(12.1%)と、約3割の人が1500万~2500万円の範囲で目標を設定していることがわかります。

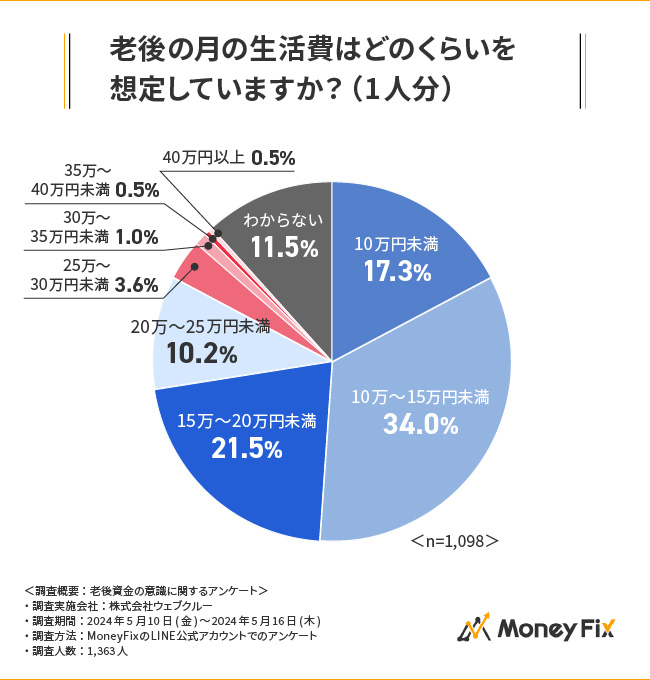

老後の月の生活費はどのくらいを想定しているかについては、「10万~15万円未満」(34.0%)が最も多く、「15万~20万円未満」(21.5%)、「10万円未満」(17.3%)と続きました。

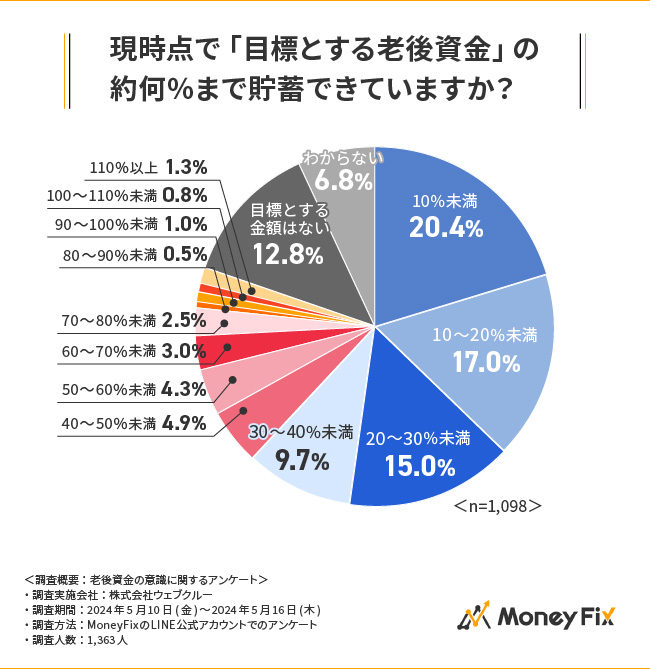

現時点で達成している老後資金の貯蓄額については、「10%未満」(20.4%)が最も多く、「10~20%未満」(17.0%)、「20~30%未満」(15.0%)と続きました。

およそ半数の人が、目標金額の30%未満ということがわかりました。

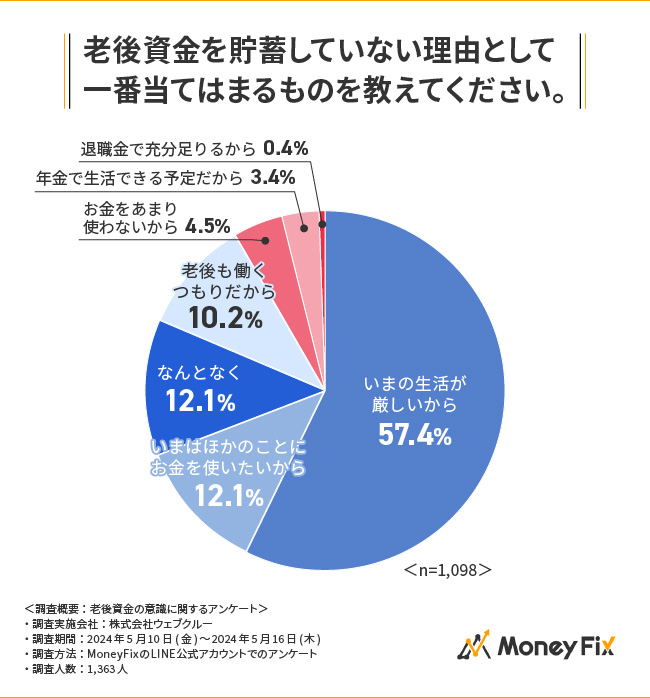

老後資金を貯蓄していない人に、その理由を聞いたところ、「いまの生活が厳しいから」(57.4%)が最も多く、「いまはほかのことにお金を使いたいから」「なんとなく」(12.1%)、「老後働くつもりだから」(10.2%)と続きました。

回答者の半数以上が、いまの生活を維持することに手いっぱいで、貯蓄をする余裕がないことが伺えます。

老後の収入の大きな柱となるのが「年金」です。年金はいくら受け取れるのか、それだけで生活できそうか、確認しておきましょう。

年金の受給額は人によって違います。年金制度は加入が義務付けられている「公的年金」と、任意加入の「私的年金」があり、下図のように3階建ての構造になっています。

働き方によって受給額が大きく変わります。老後資金を年金だけで賄えるかどうかを調べるには、まず自身が将来受け取れる年金額の目安を知っておく必要があります。

年金はその仕組み上、属性や現役時代の年収によっても受け取れる金額が変わってきます。

例えば、夫婦(現在44歳、20~60歳まで年金加入、夫:会社員、妻:専業主婦)が受け取れる1ヵ月あたりの公的年金額の目安は、以下の通りです。

| 世帯年収 | 国民年金受給額 | 厚生年金受給額 | 合計概算 |

|---|---|---|---|

| 200万円~ | 13万円 | 3.8万円 | 16.8万円 |

| 300万円~ | 5.7万円 | 18.7万円 | |

| 400万円~ | 7.2万円 | 20.2万円 | |

| 500万円~ | 9.1万円 | 22.1万円 | |

| 600万円~ | 11.1万円 | 24.1万円 | |

| 700万円~ | 12.6万円 | 25.6万円 | |

| 800万円~ | 14.1万円 | 27.1万円 | |

| 900万円~ | 16.3万円 | 29.3万円 |

国民年金の受給額は、収入に関係なく、年金保険料の納付状況によって決まります。対して、厚生年金の計算は複雑で、年齢や家族構成、経済動向や制度改正などの影響を受けます。

前述の通り、老後の生活費の平均は月23.7万円です。上記の例だと、年収500万~600万円以上なら年金だけでも生活できそうです。

個人事業主など厚生年金がない夫婦の場合、受給額は満額でも13万円程度です。これだけだと、老後に必要なお金が大きく不足する可能性が高いでしょう。

老後のお金について、より詳しくシミュレーションしてみましょう。

厚生労働省「令和4年簡易生命表」によると、日本人の平均寿命は、男性81.05歳、女性87.09歳です。夫婦が85歳まで生きると仮定した場合、老後に必要となる金額は以下のように計算できます。

支払う生活費:月25万円×12ヵ月×20年(85歳-65歳)=6000万円

受け取る年金:月22万円×12ヵ月×20年(85歳-65歳)=5280万円

6000万円-5280万円=720万円

上記の例では、毎月3万円、総額で720万円が老後に不足する計算です。「退職金に期待できない」「老後は働きたくない」という場合は、早いうちから貯蓄するなどして用意する必要があるでしょう。

老後に足りない生活費を補うためには、ある程度の蓄えがないと厳しいのも実情です。60~69歳、70歳以上の金融資産保有額の平均は、以下のようになっています。

| 年齢 | 独身世帯 | 夫婦世帯 |

|---|---|---|

| 60~69歳 | 1860万円 | 2427万円 |

| 70歳~ | 1786万円 | 2209万円 |

ただし、これらはあくまで平均値です。必要な老後資金は人によって違います。

病気・ケガで長期療養を余儀なくされたり、老人ホームに入らざるを得なくなったりするなど、一度にまとまったお金が出ていく可能性もあります。「これだけあれば絶対大丈夫」という金額が不確かなのも、老後資金ならではの事情です。

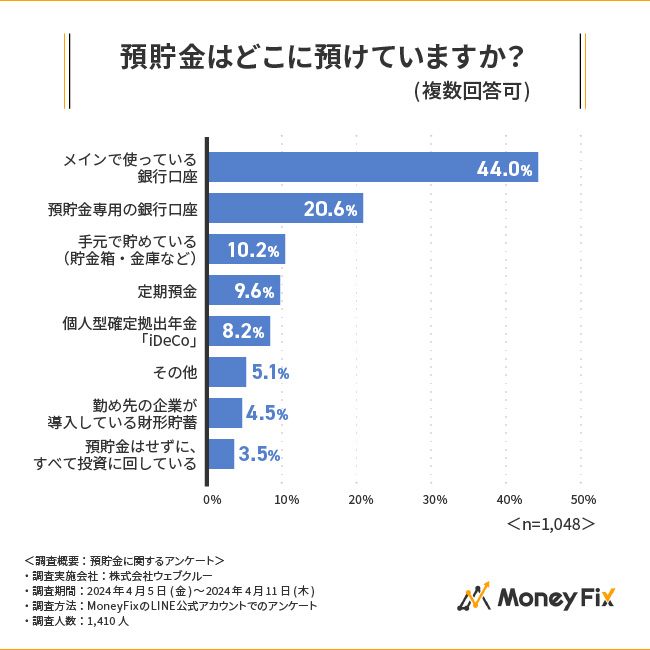

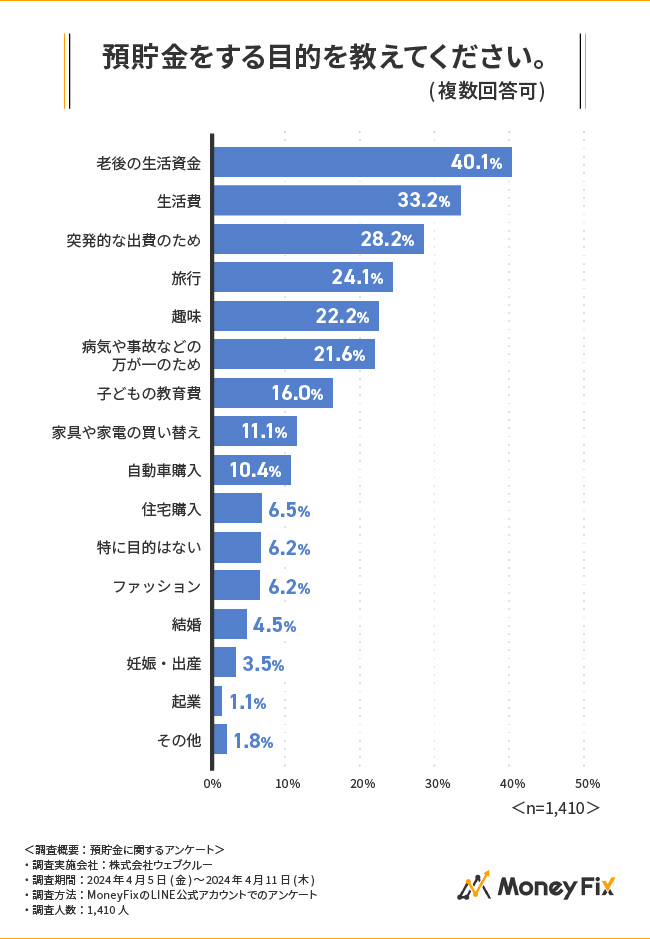

MoneyFixでは、LINE公式アカウントの友だちを対象に「貯金に関するアンケート調査」を実施しました。

預貯金をどこに預けているのかについては、「メインで使っている銀行口座」(44.0%)が最も多く、「預貯金専用の銀行口座」(20.6%)、「手元で貯めている(貯金箱、金庫など)」(10.2%)と続きました。

半数近い人が銀行口座と回答しており、中には貯金箱や金庫など、自宅で貯めていると回答した人もいました。

預貯金する目的については、「老後の生活資金」(40.1%)が最も多く、「生活費」(33.2%)、「突発的な出費のため」(28.2%)と続きました。

生活費や突発的な出費のためにお金を預けるのであれば、いつでも引き出すことができる銀行口座がよいでしょう。

しかし、老後の生活資金が目的であれば、銀行預金は最適とは限りません。物価上昇によって、資産価値が目減りしてしまう可能性があるからです。

総務省統計局の「2020年基準 消費者物価指数 全国 2024年(令和6年)3月分(2024年4月19日公表)」によると、2024年3月時点における商品やサービス価格は、前年同月比と比べて2.7%上昇しているという結果が出ています。

これは、1年前に100円だった商品の価格が、102.7円に上昇したということです。つまり、1年前に100円で買うことができた商品が、100円では買えなくなったということを意味します。物価が上昇すれば、それだけお金の価値が目減りしていくことになります。

例えば、いま、銀行預金が500万円あるとしましょう。仮に、物価が毎年2%ずつ上昇した場合、500万円の実質的な価値は、以下のように目減りすることになります。

銀行の預金金利が、物価の上昇率を上回っていれば資産価値が目減りすることはありません。

しかし銀行の預金金利は0.2%程度と低金利なため、このまま物価上昇が続くと、貯金をしているだけでは、資産価値の目減りを避けられません。

したがって、資産の目減りを防ぐためには、投資をすることで、物価上昇率を上回るリターンを求める必要があります。

投資はリスクが怖いと思うかもしれませんが、2%程度の物価の上昇と同程度のリターンを目指すのであれば、比較的リスクの低い投資といえます。

投資商品のなかでもリスクの低い、全世界株の投資信託の場合、20年間投資した場合の年間平均利回りは6%程度です。全世界株の投資信託で長期間、積立投資をすれば、銀行に預けておくよりも資産価値が減るリスクは低いといえるでしょう。

老後資金のことで誰かに相談したいと思ったら、ファイナンシャルプランナー(FP)に頼るのがおすすめです。FPはお金の専門家で、例えば以下のような疑問に答えてくれます。

FPには自身の収入や支出などデリケートな話をすることもあります。専門知識があり、相性がよく、信頼できる人を見つけたいところです。

FP相談を検討している方は、以下の記事も参考にしてください。

◆ FP相談おすすめ一覧!お金の相談ができるサービスを無料・有料別に紹介

この記事では、以下の内容を紹介しています。

FP相談は、老後のお金の不安を解消するために役立ちます。この記事を参考に、自分に合ったFP相談サービスを探してみてください。

老後を迎えた夫婦の生活費は、月23.7万円が平均的です。一方、標準的な夫婦の年金受給額は月22.5万円です。差額を計算すると、老後に必要なお金の目安がわかるでしょう。

子なし夫婦の老後の生活ついては、こちらの記事で詳しく解説されています。あわせてご確認ください。

参考:【子なし夫婦】老後に備えるべきリスクと対策とは?相続の手続きや資金の貯蓄方法も解説 | ひとたび

老後にかかるお金や受け取れるお金は、人によって大きな差があります。そのため、自分の場合はどうなるのか実際に試算してみるのがおすすめです。老後資金を準備する際には、預貯金だけでなく、資産運用を行うことも検討してみましょう。老後資金に関して悩みがあるようなら、FPに相談してみるのもよいでしょう。

また、老後資金の貯め方については、『老後資金の貯め方を解説!いつから老後の準備を始める?』で詳しく解説しているので参考にしてください。

キーワードで記事を検索