無理のない資金計画を立てるポイントは、以下の通りです。

- 金利の種類と仕組みを理解する

- 返済方法の種類と仕組みを理解する

- 不安や悩みがあるならFPに相談してみる

無理のない資金計画を立てるためには、金利や返済方法の種類や仕組みを正確に理解することが大切です。金利の種類や、返済方法についての理解を深めておきましょう。

金利の種類と仕組みを理解する

金利には、変動金利と固定金利(全期間固定型)、固定期間選択型の3つがあります。それぞれの特徴を以下で解説します。

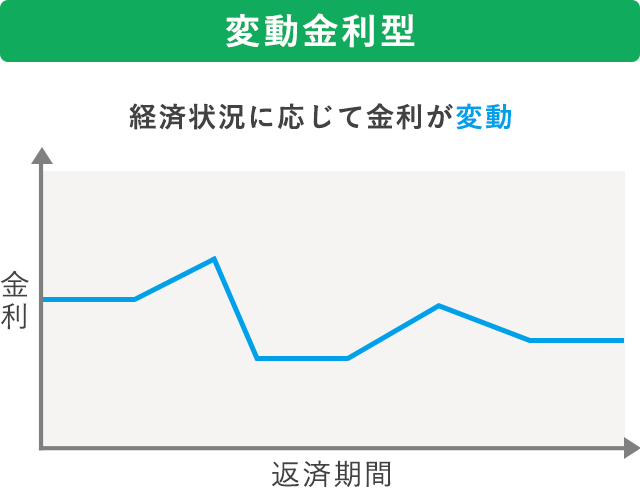

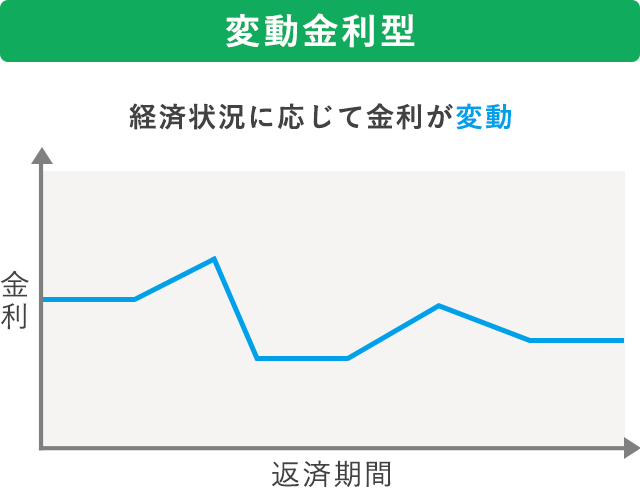

変動金利

変動金利とは、経済の状況に応じて金利が定期的に見直されるタイプです。3つの金利タイプの中では最も金利が低く設定されています。現在の低金利が続く状況下では、変動金利を選択する人が多いです。

金利は半年ごとに見直されますが、見直された金利がすぐに毎月の返済額に反映されるわけではありません。見直された金利によって返済額が変わるのは5年後です。また、見直し前と見直し後の返済額の変動率が25%を超えることはありません。

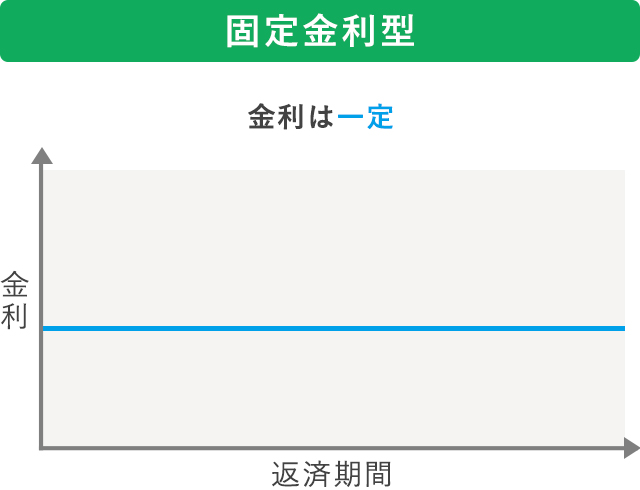

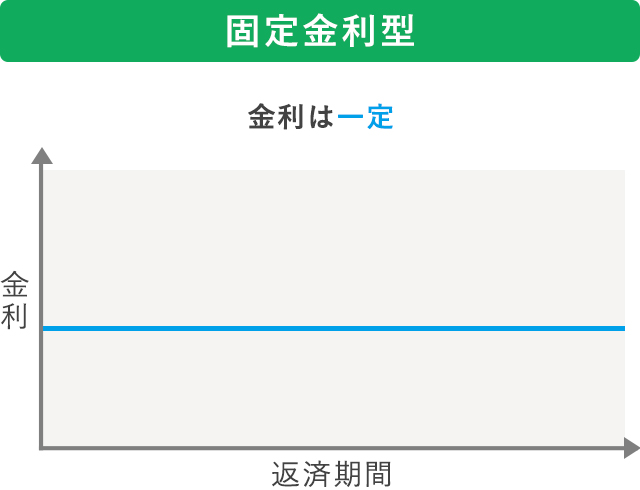

固定金利(全期間固定型)

契約時点から完済まで金利が変わらないタイプです。変動金利や固定期間選択型と比べると金利が高く設定されています。毎月の返済額が変らないため、安定した返済計画が立てられるのがメリットです。

ただし、契約後に市場金利が下がっても変動金利のように恩恵を受けられない点がデメリットです。

固定金利選択型

固定期間選択型では、最初の2年、5年、10年など、一定期間は固定金利が適用され、固定期間終了後は変動金利か固定金利かを選びます。

固定金利期間終了後に再度、固定金利を適用する場合、選択した時点の金利が適用されます。

返済方法の種類と仕組みを理解する

ローンの返済方法には、「元利均等返済」「元金均等返済」の2種類があります。どちらの返済方法を選ぶかによって返済総額が変わってくるため、仕組みを正しく理解しておくことが重要です。

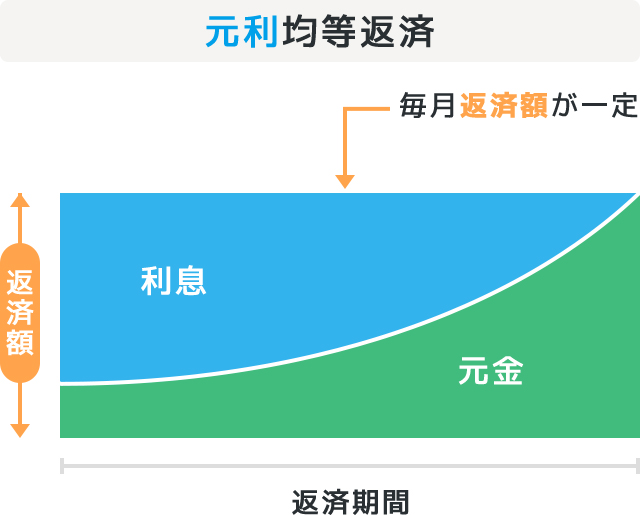

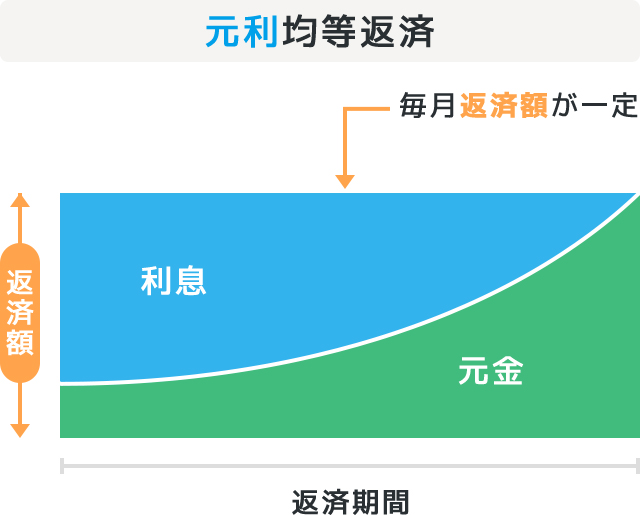

元利均等返済

元利均等返済とは、毎月の返済額を一定にし、その中で元本と利息の割合が変化していく返済方法です。

返済開始当初は返済額のうち利息部分が占める割合が大きいですが、返済が進むにつれて利息部分が減り、元本部分が増えていきます。

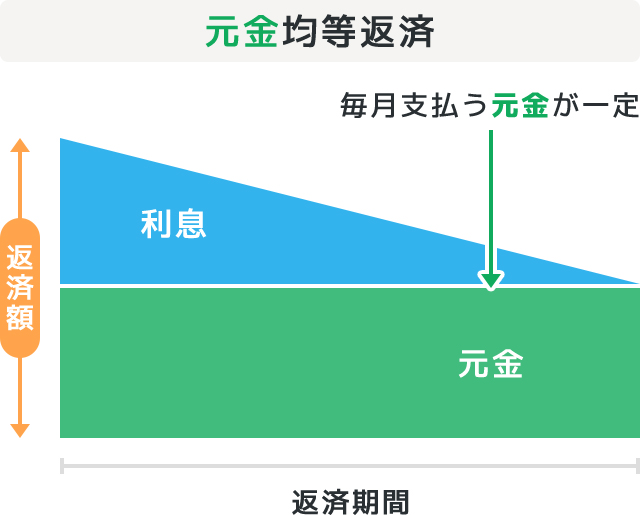

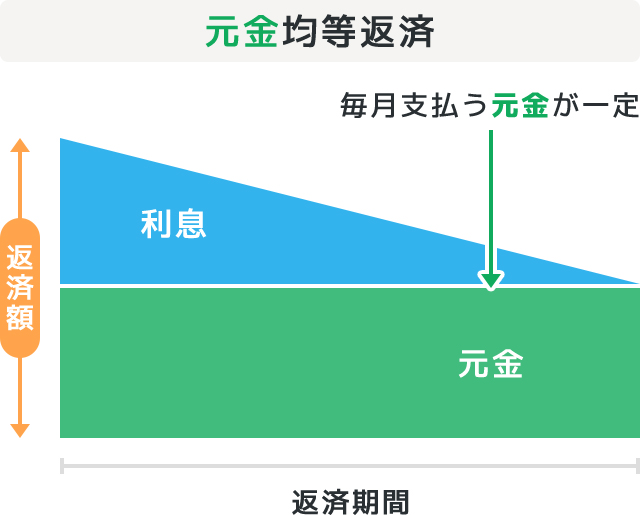

元金均等返済

元金均等返済とは、元本部分を一定にする返済方法です。

返済開始当初は利息が大きいため返済額が大きく、返済が進むにつれ返済額が少なくなっていきます。返済開始当初の返済額が大きいため、資金に余裕がある人に向いています。

住宅ローンの返済方法については、こちらの記事「住宅ローンの返済早見表」も参考にしてください。

不安や悩みがあるならFPへ相談してみる

無理のない返済計画を立てるためには、以下のようなさまざまな要素を考慮する必要があります。

- 子どもの教育費用など長期的な支出

- 車を買い替える予定はあるか

- 旅行や冠婚葬祭などまとまった出費にも備える

- 退職後も無理なく返済できるかどうか

とはいえ、将来のことはなかなか予想がつきにくく、返済計画を立てる際に難航するケースもあるでしょう。

家庭によって抱えている不安は異なるため、返済計画に悩んだ際には、お金の専門家であるFPに相談し、無理のない返済計画を立てるためのアドバイスをもらうことをおすすめします。