自分の親の老後資金について、悩んでいる人もいるのではないでしょうか。

医療や介護が必要となった場合に老後資金が足りないと、子が援助を行う必要があるかもしれません。

この記事では、老後資金がない親に対して、子どもがどのようにサポートできるか解説します。

利用できる制度や老後資金の不足を防ぐ方法も紹介しますので、ぜひ参考にしてください。

※本サイトは一部アフィリエイトプログラムを利用しています

【監修】株式会社RKコンサルティング河合 克浩

一般企業、外資系金融機関を経て、現在はファイナンシャルプランナー(FP)として年間150件超のお金の相談に対応。難しく感じる経済やお金の話をわかりやすく説明することに定評がある。夢を実現するため相談者に寄り添い、人生が豊かになるサポートを心がけている。

自分の親の老後資金について、悩んでいる人もいるのではないでしょうか。

医療や介護が必要となった場合に老後資金が足りないと、子が援助を行う必要があるかもしれません。

この記事では、老後資金がない親に対して、子どもがどのようにサポートできるか解説します。

利用できる制度や老後資金の不足を防ぐ方法も紹介しますので、ぜひ参考にしてください。

厚生労働省年金局が発表している「令和2年度厚生年金保険・国民年金事業の概況」によると、国民年金受給者の平均年金月額は5万6,358円、厚生年金保険(第1号)の受給者の平均年金月額は14万6,145円となっています。

厚生年金の受給額は、働いていたときの収入や勤続年数などによって増減するため、人によっては平均と大きく異なるケースもあります。

また、総務省統計局が発表している「家計調査報告(貯蓄・負債編)令和2年」からは、各世代の平均貯蓄額や平均年収がわかります。

60歳以降の平均貯蓄額および平均年収は次の通りです。

| 年齢 | 平均貯蓄額 | 平均年収 |

|---|---|---|

| 60~69歳 | 2,384万円 | 592万円 |

| 70歳~ | 2,259万円 | 441万円 |

「60~69歳」と「70歳~」を比べてみると、平均年収が減少するのに合わせて平均貯蓄額もほぼ同程度減少していることがわかります。

これは、収入の減少に合わせて、それまでの貯蓄を取り崩して生活を行うようになるためと推測できます。

総務省統計局の「家計調査報告(家計収支編)令和2年」によると、65歳以上の夫婦のみの無職世帯では、可処分所得が22万5,501円であるのに対し、消費支出は22万4,390円です。

黒字ではあるものの、それほど収支に余裕がある状態とはいえないでしょう。

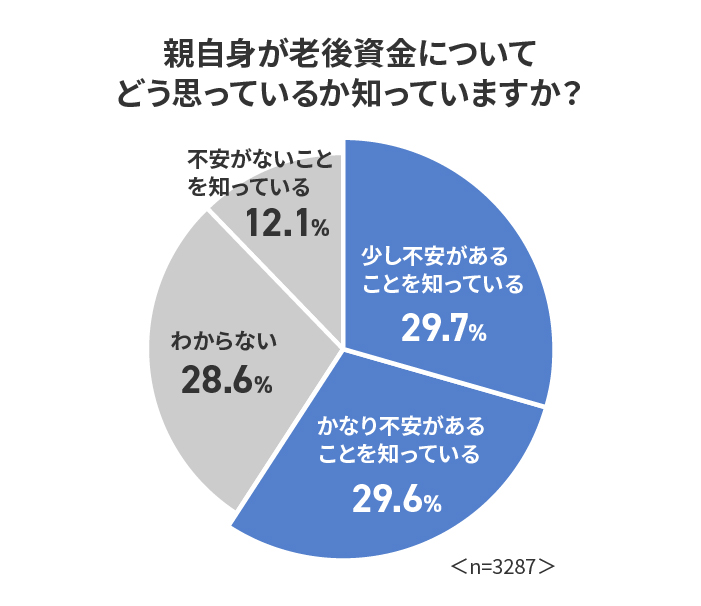

ここでは、「自分の親の老後資金に関するアンケート」の調査結果について紹介します。

親自身が老後資金についてどう思っているか知っていますか?

「かなり不安があることを知っている」と答えた人の割合は29.6%

「少し不安があることを知っている」と答えた人の割合は29.7%

両者を合わせると59.3%となり、親に老後資金に対する不安があることを知っている人の割合は6割近くになることがわかります。

世代ごとの解答を見ると、「わからない」と答えた人の割合は、世代間で大きな差はありません。

一方、「不安があることを知っている」人の割合は、30~39歳が最も高く62%です。

40~49歳は60.3%、50~59歳では55.8%となり、若い世代の親ほど老後に対して強い不安を示していることが推測できます。

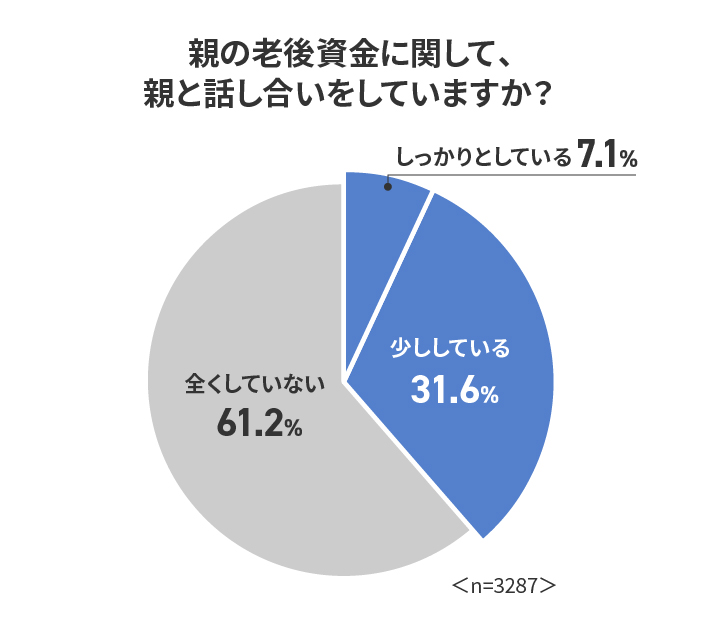

続いて、親の老後に対する子どもの意識に関する調査結果を確認していきましょう。

親の老後資金に関して、親と話し合いをしていますか?

親の老後資金について、話し合いを「している」と答えた割合は38.7%です。

ただし、その中で「しっかりとしている」と回答した割合は7.1%にとどまり、「全くしていない」と回答した割合が6割超と圧倒的に多い結果となりました。

このことから、親子間で老後資金について話し合う機会はそれほど多くないようです。

年代別に見ると、「全くしていない」と回答した割合は、30代の比較的若い世代で最も低いという結果です。

30代は「しっかりとしている」と回答した割合が最も多く、40代以降の世代と比べても老後について話し合う機会を多く持っていると推測できます。

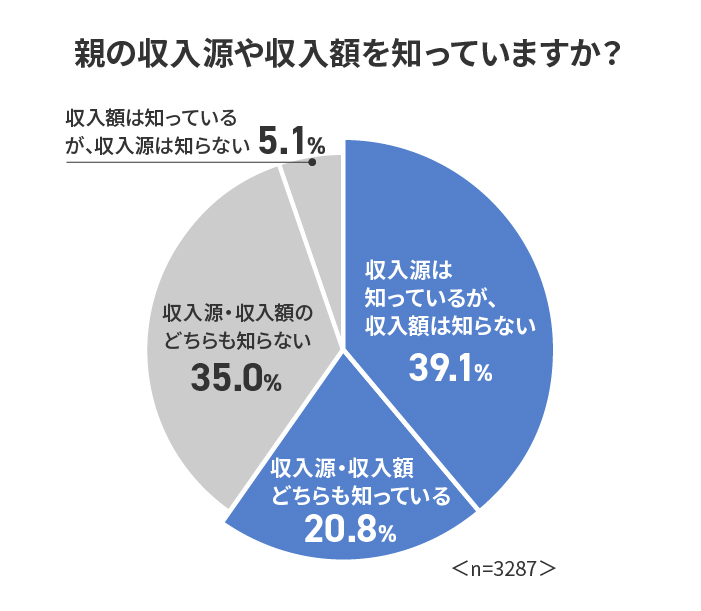

親の収入源や収入額を知っていますか?

最も割合が高かったのは、「収入源は知っているが、収入額は知らない」という回答で、全体の約4割でした。

次いで、「収入源・収入額のどちらも知らない」が35.0%、「収入源・収入額どちらも知っている」が20.8%と続きます。

「収入額は知っているが、収入源は知らない」は5.1%です。

どの年代においても「収入源を知っている」の割合が最も高く、とくに30代はほかの年代に比べて高めです。

年代が上がるにつれて、この割合は下がる傾向にあることが読み取れます。

50代は、「どちらも知っている」の割合が27%と、ほかの年代に比べて約10%程度高い割合でした。

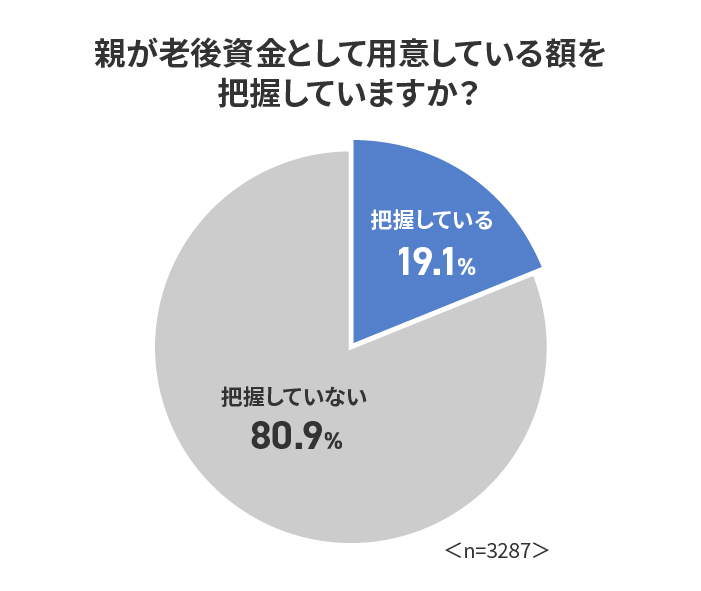

親が老後資金として用意している額を把握していますか?

前項で「親の収入額を知っている」人の割合は25.9%とお伝えしましたが、老後資金として用意している額を把握している人は、19.1%にとどまっています。

全体平均に対し、40代は「把握している」と回答した人の割合が低く、50代は逆に高めです。

「収入源・収入額どちらも知っている」と回答した割合もこの年代が最も高く、親の現状の資産状況や資金計画まで把握している人が多い層だといえるでしょう。

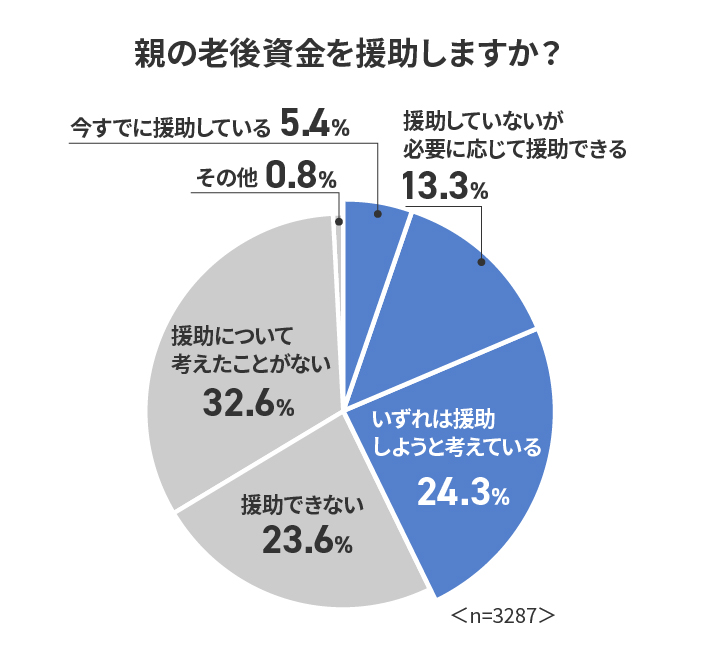

親の老後資金を援助しますか?

「援助について考えたことがない」が32.6%と最も多く、年代によってもそれほど大きな差は見られませんでした。

「援助できない」の割合は、年代が上がるにつれて徐々に増え、50代が最も高くなっています。

また、「いずれは援助しようと考えている」の割合は、30代が最も高いという結果でした。

「今すでに援助している」の割合は5.4%ですが、「援助していないが必要に応じて援助できる」「いずれは援助しようと考えている」といった前向きな回答を合計すると、43%にのぼります。

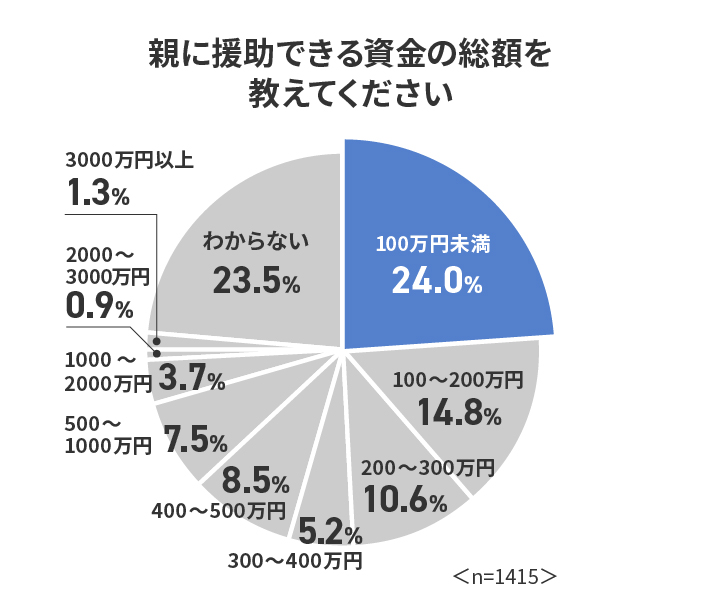

親に援助できる資金の総額を教えてください

親に援助できる金額については、「100万円未満」という回答が最も多く、全体の24.0%でした。

次いで、「わからない」という回答が23.5%です。

年代別の回答を見てみると、30代では「100万円未満」の割合が26.0%と最も高く、「100~200万円未満」が17.2%と2番目に高い割合でした。

これに対し、40代・50代では、「わからない」の割合が最も高くなっています。

ただし、援助できる金額について見ると、年代が上がるごとに援助可能金額も増えるようです。

年代が高いほど、自分の老後についての不安も生じやすくなるためか、「わからない」という回答も多い一方、援助できる総額も多い傾向にあります。

老後資金がない親に対して、力を貸したいと考える子は少なくありません。

では、具体的にどのようなことをすれば良いのでしょうか。

子ができる支援としては、以下が挙げられます。

まずは、家計の見直しをすすめてみましょう。

お金が不足している原因を突き止めることで、老後資金不足の解消を図れる可能性があります。

家計を見直す方法として、以下が挙げられます。

家計簿や預金通帳の入出金記録、レシートなどを確認することで、毎月の支出を割り出すことから始めましょう。

65歳以上の親であれば、年金を受給しているケースが多いため、年金の受給金額についても把握してください。

「ねんきんネット」や「ねんきん定期便」を利用すれば、受給前であっても受給予定金額が簡単にわかります。

支出と収入を把握できたら、無駄な出費がないかをチェックし、不要な支出は削減するようアドバイスしましょう。

とくに、携帯電話の料金や光熱費などの固定費を見直すことで大幅な節約につながるケースは多いです。

自分で家計の見直しをするのが大変という場合は、ファイナンシャルプランナーに相談するのも1つの方法です。

続いて、親の全財産を把握することも必要です。

親が認知症になった場合や、相続が発生した場合に備えて、財産を確認しておくことは重要だといえるでしょう。

一緒に確認しながら一覧表を作成しておくと、万が一のことがあっても困らないでしょう。

不動産や金融商品など財産評価が難しいものは、ファイナンシャルプランナーに相談するのもおすすめです。

借入金などの負債がないかどうかについても必ず確認してください。

負債なしの場合は問題ありませんが、ローンの返済などがある場合は、毎月の支出において大きな負担となりかねません。

最優先で負債を返済するためにも、ローンの金額や件数は正確に把握することが大切です。

自分の収入に余裕があるのであれば、できる範囲で仕送りをすることも一つの方法です。

基本的に子から親への仕送りは贈与税の対象外となります。

ただし、仕送りしたお金を貯蓄に回したり、生活費や教育費以外の用途以外で利用したりすると贈与税がかかってしまうため、注意しましょう。

可能ならば、親と同居することも選択肢に入れても良いかもしれません。

同居することで、賃料や光熱費の負担軽減につながるため、支出を削減できる点がメリットです。

また、介護などの支援を必要とする場合は、一緒に住むことで面倒を見やすくなるでしょう。

ただし、たとえ親だとしても、介護や同居に大きなストレスを感じる人も少なくありません。

同居を始めるか否かについては、親子でよく話し合い、お互いにとってベストな形を模索することが大切です。

すでに支出が収入を大幅に上回っている場合や、もうすぐ貯蓄が底をつきそうだという場合はどうすれば良いのでしょうか。

子が援助するのも経済的に難しいというケースもあるでしょう。

老後資金のない親が利用できる制度には、以下があります。

生活保護制度は、生活に困窮する人に対して、健康で文化的な最低限度の暮らしを保障し、自立を促すための制度です。

生活保護の相談窓口は、住んでいる地域の福祉事務所の生活保護担当となっています。

厚生労働大臣が定める最低生活費に年収などの収入が足りない場合、差額が保護費として支給されます。

最低生活費は、住んでいる場所や世帯の構成によっても異なりますが、生活扶助基準額の例は以下の通りです。

| 東京都区部等 | 地方郡部等 | |

|---|---|---|

| 高齢者単身世帯(68歳) | 77,980円 | 66,300円 |

| 高齢者夫婦世帯(68歳と65歳) | 121,480円 | 106,350円 |

生活保護を利用すれば、必要最低限の生活費を受け取れ、国民年金保険料や住民時などが免除または非課税となります。

ただし、毎月収入状況を報告する義務が発生したり、新しくローンを組むことができなくなったりする点には注意しなければなりません。

生活福祉資金貸付制度は、低所得者や障害者、高齢者に対して、経済支援や社会参加の促進を目的とした制度です。

都道府県社会福祉協議会が主体となり、資金の貸付による経済的なサポートや、地域の民生委員による相談支援を実施しています。

貸付対象は、65歳以上の高齢者のいる世帯や、必要な資金を他から借入れるのが難しい世帯となっています。

民間の金融機関から断られたとしても借りられる点や、比較的低利子でお金を借りられる点がメリットです。

一方、利用条件がしっかりと定められており、借入れには民生委員との面談が必要となります。

条件を満たしていない場合は、お金を借りられないこともあります。

高額療養費制度とは、1ヵ月の自己負担額が上限を超えた場合に、超えた金額分が支給される制度です。

上限額は、公的医療保険の加入者の年齢や所得によって異なります。

あらかじめ医療費が高額になるとわかっている場合は、「限度額適用認定証」を取得しておくことにより、窓口で支払う金額が限度額までに抑えられます。

70歳以上で現役並みの収入がない場合は、限度額適用認定証の取得手続きは必要ありません。

高額療養費制度は、医療費負担を抑えられる制度ですが、差額ベッド代や入院中にかかる食費、先進医療にかかる費用などは支給の対象外です。

高額介護サービス費制度は、1ヵ月の介護サービス費の負担額が負担限度額を超えた場合に、超過分が払い戻される制度です。

課税所得380万円(年収約770万円)未満の高齢者の場合、負担限度額は月額44,000円となっています。

同じ世帯に複数の介護サービス利用者がいる場合は、世帯の自己負担合計額をもとに払戻額が計算されます。

福祉用具の購入費や、介護施設サービスでの食費、日常生活費などは、高額介護サービス費制度の対象にはなりません。

高額医療・高額介護合算療養費制度とは、医療保険と介護保険における1年間の自己負担の合算額が高額となった場合に、負担を軽減できる制度です。

次の条件を満たす場合には、この制度の対象となります。

負担の上限額は、本人の所得によって異なります。

高額療養費制度や高額介護サービス費制度と同様に、対象とならない支出もあります。

老後資金不足を防止するための方法として、以下のようなものが挙げられます。

リバースモーゲージとは、持ち家を担保にして資金を借り、毎月利息のみを返済する仕組みのローンのことです。

元金は契約者が亡くなった際に持ち家を売却することで一括返済します。

持ち家を担保にまとまった資金を借り入れられ、老後の生活費として利用することが可能です。

一般的な住宅ローンでは、毎月元金と利息の返済が負担となりますが、リバースモーゲージを利用すれば月々の支払いを利息負担のみに抑えられるというメリットがあります。

リバースモーゲージで借り入れられる金額は、持ち家の担保評価の50~70%となるのが一般的です。

そのため、売却した場合と比べると調達できる資金が少なくなりやすい点はデメリットといえるでしょう。

担保の価値が下がれば、自宅を売却しても返済しきれないリスクもあり、その場合には相続人が残債を返済しなければならない点にも注意が必要です。

リースバックとは、持ち家を売却したあとも、そのまま自宅に住み続けられるサービスのことです。

不動産会社に持ち家を売却して現金化したあと、不動産の賃貸借契約を結び直すことで、賃貸として住み続けられるという仕組みになっています。

リバースモーゲージと同様に、持ち家を利用した資金確保の手段として注目されています。

リースバックの場合、売却額で家賃が決まるため、売却額が高ければ高いほど良いわけではありません。

物件によっては毎月の家賃支払いが高額になるリスクがある点は要注意です。

リバースモーゲージとリースバックの違いは、以下の通りです。

老後資金不足を防止するためには、早いうちから資産運用に取り組んでおくのも1つの方法です。

これまで資産運用に取り組んでこなかった場合でも、例えば退職金を運用に回すことで老後資金を増やせます。

仮に、退職金の2,000万円を毎年3%の利回りで運用した場合、10年後の資産額は約2,700万円になります。

退職金を使う予定がない場合や、貯蓄に余裕がある場合は、退職金の運用によって将来の資金確保につなげることが可能です。

現在はNISAやiDeCoなどの普及により、資産運用のメリットや重要性が広まりつつありますが、親世代には資産運用に消極的な人が多いのも事実です。

老後に向けた資産運用の重要性を子から親にしっかりと伝えることで、前もって老後資金を準備するきっかけになる可能性があります。

この記事では、親の老後資金の不足に対してどのように援助できるか解説しました。

老後資金の不足は、少子高齢化が進む日本にとって深刻な問題です。

早めに対策を打っておくことで、老後資金に余裕を持てる可能性が高まります。

自分の親は大丈夫だと考えていても、一度時間をとって老後について親子でじっくり話し合ってみてはいかがでしょうか。

ケアスル介護では、介護に関する情報が多く発信されています。ケアスル介護で、理想の介護施設を見つけることができます!理想の介護施設・有料老人ホームが見つかる | ケアスル 介護」

キーワードで記事を検索