1人あたり4万円を源泉徴収分から減税する「定額減税」が、6月からスタートします。

それに伴い、各自治体で定額減税しきれない分を前倒して給付する「定額減税補足給付金(調整給付)」が実施される予定です。

どのような人を支給対象としているのでしょうか。

この記事では、定額減税補足給付金の概要と、実際に給付される金額をケース別に解説します。

定額減税が引ききれない場合は給付されますか?調整給付金の対象や金額を一覧表で解説

【記事執筆】FP川辺 拓也

3,000人を超える顧客からの相談実績をもとに、社会保障制度や家計に必要な金融知識を分かりやすく提供。2級ファイナンシャルプランニング技能士。金融全般から、お金に関する政策まで幅広く専門領域があり、複数の金融メディアに多数寄稿。

定額減税補足給付金の概要

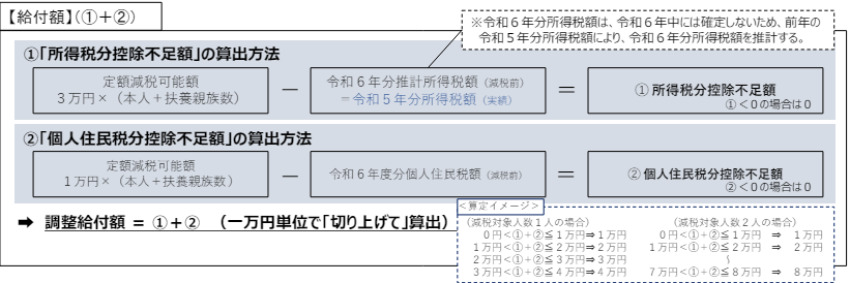

定額減税は、所得税3万円、住民税1万円を減税する制度です。

世帯の扶養人数に応じて減税額が加算されます。

例えば、妻と子ども1人を扶養している場合、減税額は12万円です。

・所得税:9万円

・住民税:3万円

会社員や年金生活者の場合、6月以降の給与や年金にかかる所得税の源泉徴収分から減税されます。

6月の源泉徴収分から減税できない場合、差額分は7月以降の源泉徴収から減税されます。

しかし、所得によっては年内に定額減税しきれない可能性があります。

そのため、定額減税しきれない分を、定額減税補足給付金として前倒して支給します。

出典:内閣官房「低所得者支援及び定額減税補足給付金」

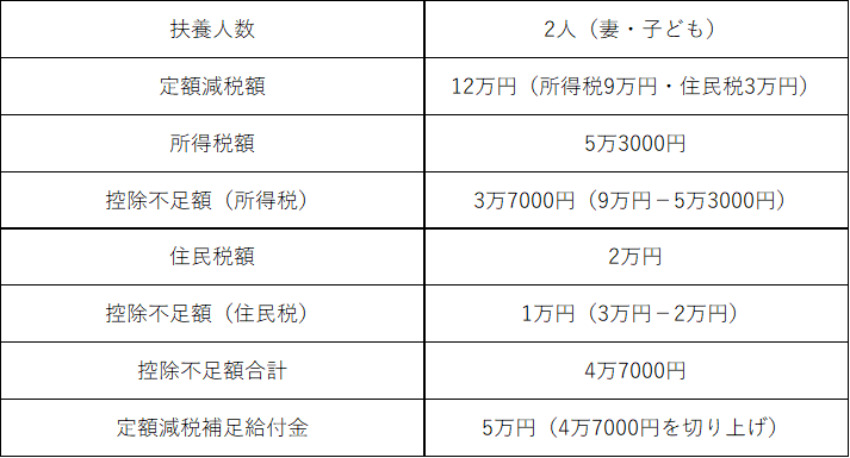

実際に、定額減税補足給付金がいくらもらえるのか、妻と子ども1人を不要しているケースで見てみましょう。

控除不足額は1万円単位で給付され、端数は切り上げとなります。上表のケースでは控除不足額計4万7000円ですが、端数の切り上げにより5万円が給付されます。

定額減税補足給付金を受け取る場合、各自治体で手続きが必要です。

基本的には、電子申請や書類の郵送手続きをして、給付金を受け取ります。

詳しい手続き方法は、自治体のWebサイト等で確認してください。

では、定額減税額補足給付金がいくらになるのか、ケース別に確認しましょう。

ケース別の調整給付額

会社員と年金生活者に分けて、調整給付額がいくらになるのか確認しましょう。

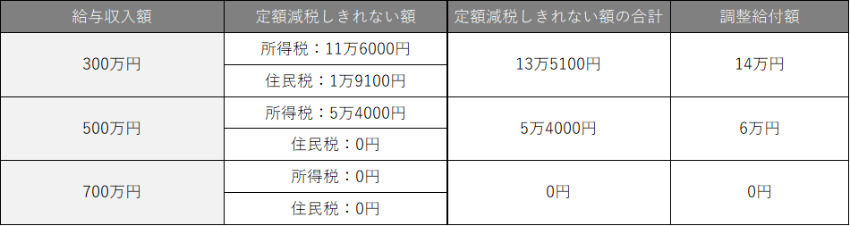

会社員

妻と子ども2人を扶養している場合、定額減税は16万円になります。

収入額ごとの調整給付額は、以下の通りです。

出典:名古屋市「定額減税補足給付金(調整給付)の試算(モデルケース)」をもとに作成(以下同)

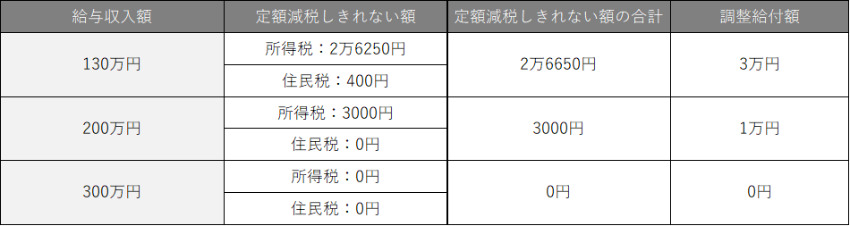

単身世帯の会社員は、定額減税は4万円です。

収入額ごとの調整給付額を確認しましょう。

扶養人数によって異なりますが、年収が500万円以下の人であれば、調整給付の対象となる可能性が高いです。

単身世帯の場合は、年収300万円未満だと手続きの必要がある可能性があります。

次に、年金生活者の調整給付額がいくらになるのか確認しましょう。

年金生活者

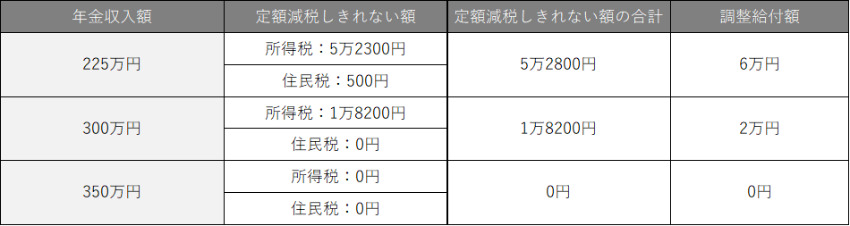

年金を受給している夫婦世帯の場合、8万円が定額減税されます。

年金収入額ごとに、調整給付額がいくらになるか確認しましょう。

年金生活者であれば、年金収入額が300万円以下であれば、調整給付の対象になる可能性が高いです。

実際の調整給付金は、自治体から各世帯に対して支給のお知らせが届きます。

調整給の対象となった人は、期限内に申請するようにしてください。

- 内閣官房「低所得者支援及び定額減税補足給付金」

- 名古屋市「定額減税補足給付金(調整給付)の試算(モデルケース)」