将来やりたいことがあっても、お金がないと難しいのも事実です。「どうやってお金を用意すればわからない」「先々の生活が不安」など、悩みを抱えている人もいるのではないでしょうか

ライフプランに合わせた資金計画を立てる際に役に立つのが家計のキャッシュフロー表です。

この記事では、キャッシュフロー表について解説します。

- キャッシュフロー表を作るメリット

- キャッシュフロー表の作り方

- テンプレートのダウンロード先

※本サイトは一部アフィリエイトプログラムを利用しています

【監修】株式会社RKコンサルティング河合 克浩

一般企業、外資系金融機関を経て、現在はファイナンシャルプランナー(FP)として年間150件超のお金の相談に対応。難しく感じる経済やお金の話をわかりやすく説明することに定評がある。夢を実現するため相談者に寄り添い、人生が豊かになるサポートを心がけている。

将来やりたいことがあっても、お金がないと難しいのも事実です。「どうやってお金を用意すればわからない」「先々の生活が不安」など、悩みを抱えている人もいるのではないでしょうか

ライフプランに合わせた資金計画を立てる際に役に立つのが家計のキャッシュフロー表です。

この記事では、キャッシュフロー表について解説します。

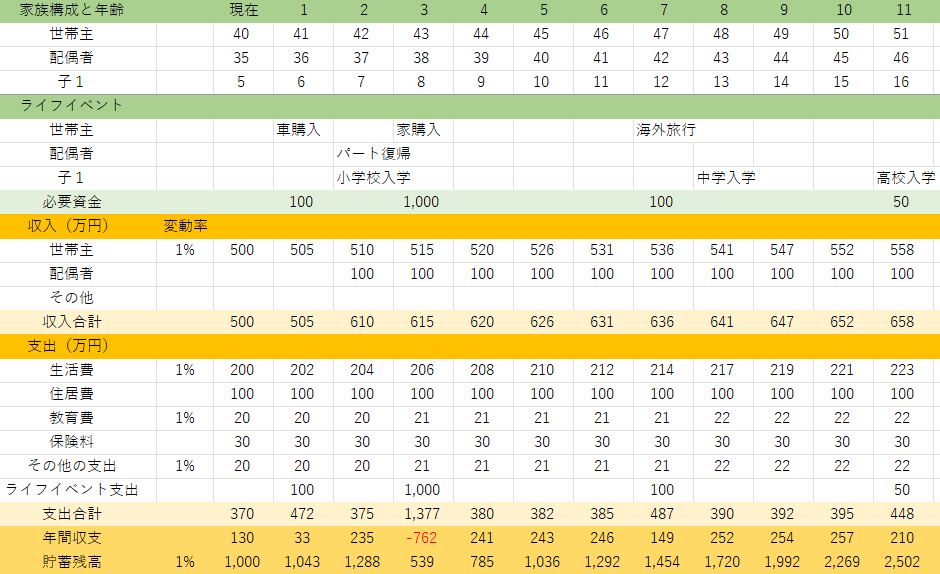

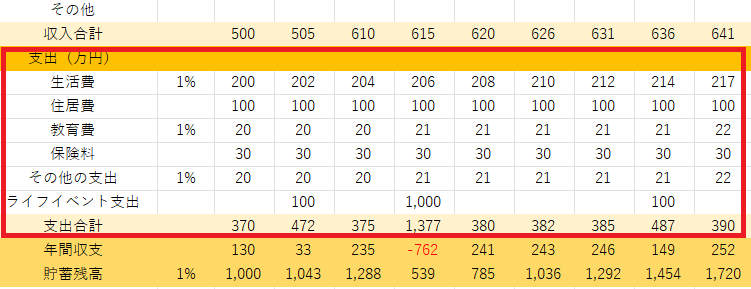

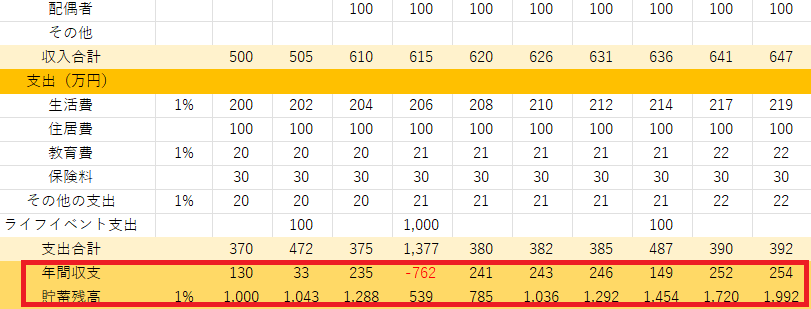

キャッシュフロー表とは、現時点での収支と今後のライフプランから将来の収支を予想し、増減する貯蓄残高の推移を時系列で表にしたものです。家計単位で作成することで、現時点および将来における年間収支や貯蓄残高の推移を把握できます。

今後の家計の状況をある程度把握できるので、希望するライフプランが資金面で実現可能か判断する材料として活用可能です。また、家計における問題点を把握し、解決のための対策を考えるのにも役立ちます。

キャッシュフロー表を作るメリットは、以下の通りです。

キャッシュフロー表を作成することで、資金計画が立てやすくなります。特に、まとまった資金が必要になるタイミングが明確になるでしょう。

例えば、以下の局面では、必要な金額が大きくなります。

見通しが甘いと資金が足りなくなる可能性もあるため、しっかり計画を立てなくてはなりません。キャッシュフロー表を作成することで情報が整理され、いつ何をすればよいかつかめるでしょう。

将来的にお金が足りなくなる時期があるとわかれば、支出を減らすなど具体策を講じられるでしょう。

いつまでにどのぐらいの金額が必要なのかが把握できるので、それに対応できるよう準備を進めます。毎月預貯金する金額を見直したり、資産運用を視野に入れたりします。結果として、将来の資産を増やすことにつながります。

気持ちに余裕が持てるようになるのも、キャッシュフロー表を作成するメリットです。

例えば、教育費は最低でも1人1000万円必要と聞くと、「そんなに用意できるのか?」と不安になる人もいるかもしれません。しかし、キャッシュフロー表を作成すれば、「毎年いくら貯めれば、子どもが18歳になるタイミングに間に合う」など達成すべき目標が見えてきます。

何をすればよいかわからないといった、漠然としたお金の不安を解消できます。

キャッシュフロー表は以下の手順で完成させます。エクセル用のテンプレートを用意したので、ダウンロードして利用してください。

最初に、自分や家族にとって理想的なライフプランを考えてみましょう。具体的には、以下の項目について、自分や家族の希望をまとめてください。

考えるべき項目と、それぞれのライフプラン例は以下の通りです。

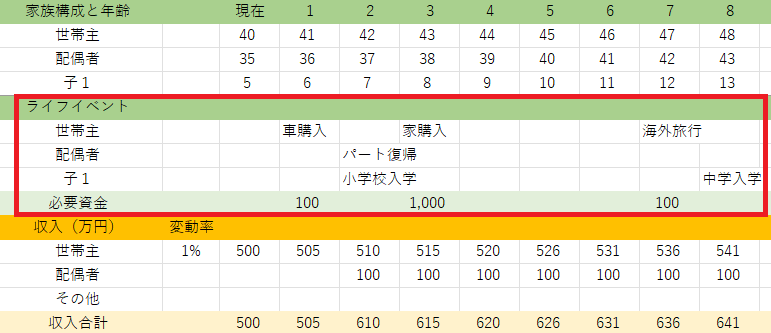

ライフプランを思い描いたら、表の中に落とし込みます。具体的には、以下の手順で進めましょう。

例えば、マンションを購入する場合は、「マンション購入」などと入れておいてください。

なお、年齢の書き方ですが、以下のいずれかを用いましょう。

会社員で年度末が3月という場合は前者、個人事業主の場合は後者など、状況に応じて選びます。

次に、収入の予測を立てて表に反映させます。

定年退職(リタイア)するまでの収入については、以下の4点は必ず調べてください。

リタイア後の収入については、以下の点を調べましょう。

収入の予測が立ったら、支出の予測を立てましょう。管理しやすくするため区分を設ける必要はありますが、家計簿ほど細かくなくて構いません。一例として、以下のように区分してみてください。

テンプレートの支出の項目について、必要に応じて行を追加して入力するようにしましょう。

必要な項目が埋まったら、毎年の収支と貯蓄残高の推移を出し、確認します。最初の年は、以下の資産の合計額を出し、貯蓄残高として入れましょう。

その後、「貯蓄残高=前年度末貯蓄残高+今年度年間収支」という式で、各年の貯蓄残高を計算していきます。重要なのは、貯蓄残高がマイナスにならないようにすることです。夫妻のうち年下の方が100歳に達した時点で1000万~2000万円程度プラスが維持されていると理想的でしょう。

いつ・いくらお金が必要か可視化したい!

キャッシュフロー表を作成する際のポイントは、以下の通りです。

キャッシュフロー表を作成する際は、できるだけ正確な数値を入力してください。あいまいない数字を使ってキャッシュフロー表を作成すると、精度が落ちてしまいます。

例えば、収入を多めに入力してしまうと、「マンションを買う」などのライフイベントを迎えた際、キャッシュフロー表では問題がないのに実際は資金が足りないなどのトラブルに直結します。

ライフプランを具体的に記入するのも、正確なキャッシュフロー表を作成するために不可欠です。

例えば、「5年ごとに海外旅行に行く」といっても、どこの国に行き、何をするかによって費用は異なります。行きたい国が決まっているなら入力しておきます。未定ならば、どこにでも行けるように少し多めに見積もっておくとよいでしょう。

また、キャッシュフロー表を作成したとしても、状況が変化すれば数字も変わる可能性があります。一度作成したらそのままにするのではなく、定期的に見直すとよいでしょう。

お金について総合的なアドバイスが欲しい!

キャッシュフロー表やお金のことで悩んだら、ファイナンシャルプランナー(FP)に相談することをおすすめします。お金の専門家であるFPならば、各自の状況をヒアリングしたうえで精度の高いキャッシュフロー表を作成してくれます。

キャッシュフロー表を作った結果、将来の教育費が足りなくなる可能性があるなどの問題が出てきた場合も、適切な解決策を提案してくれるはずです。教育資金や住宅購入資金、老後資金など、お金に関する悩みがあるのなら、気軽に問い合わせてみましょう。

マネーキャリアのFP相談に申し込めば、キャッシュフロー表も無料で作ってもらえます。

マネーキャリアのFP相談の流れや、キャッシュフロー表の作成について詳しく説明されています。お金に関する悩みを抱えている方、FP相談を考えている方、ぜひご覧ください。

![]() お金の相談は下記をクリック!

お金の相談は下記をクリック!

家計のキャッシュフロー表を作成すると、希望するライフプランを実現するために必要なお金と、それを用意すべきタイミングが理解できます。

作成する際には、できるだけ正確な数値を入力するようにしましょう。また、生活環境が変わると、キャッシュフロー表の内容も修正が必要です。1年に1回など定期的に見直すようにしましょう。

重要なのは、作成したキャッシュフロー表から浮かび上がる課題をどう解決していくかです。お金の専門家であるFPに相談してみるのもおすすめです。

キーワードで記事を検索