国税庁が発表した「所得税法基本通達」の改正案が、副業をしている会社員に影響を及ぼすと話題を呼んでいます。

副業をしている会社員の所得税が増えてしまうのではないか、懸念されているためです。

国税庁が改正案を発表した目的や、今後どのような影響があるか解説していきましょう。

副業サラリーマンに重大ニュース。5分でわかる「所得税法基本通達」改正案

不当な節税スキームが蔓延している実態

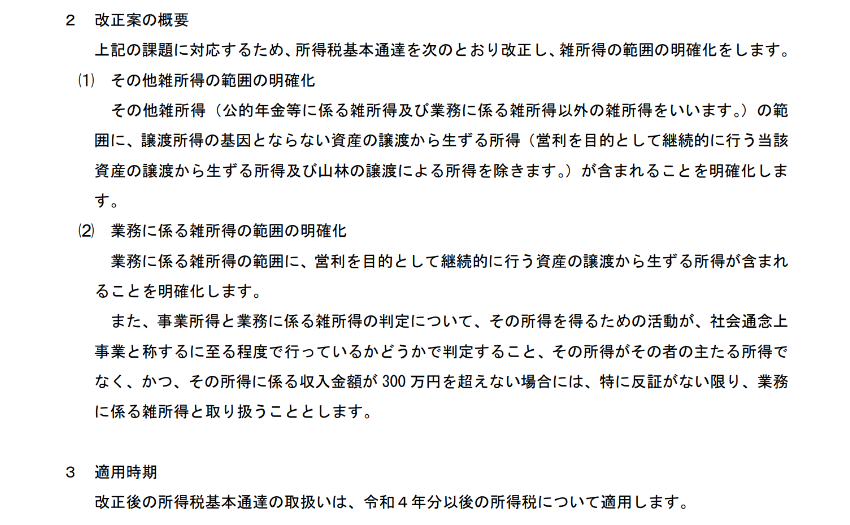

出典:「所得税基本通達の制定について」(法令解釈通達)の一部改正(案)(雑所得の例示等)に対する意見公募手続の実施について(令和4年8月1日)より一部抜粋

これまで、副業収入は金額の多寡にかかわらず「事業所得」として申告できました。

実際に副業で得た収入を、事業所得として申告する人は多いです。

事業所得として申告すれば、以下にある所得控除や損益通算といった税制上のメリットがあります。

損益通算とは、各所得金額の損失をほかの所得の金額から控除することを言います。

- 青色申告特別控除により10万円から65万円の控除が受けられる

- 事業所得で損失した場合に他の所得と損益通算ができる

例えば、会社員で給与所得が500万円の人が、副業で200万円の損失を出したとしましょう。

副業の損失が事業所得として区分されると、本業で得た給与所得500万円と損益通算が可能になります。

つまり、500万円から200万円の損失を差し引いた300万円が課税所得とみなします。

この仕組みは、事業所得に区分できる場合に利用できます。

しかし、近年の副業ブームの影響で、以下に記載した不当な節税策が横行していました。

- 副業の赤字を事業所得として申告し、本業の給与所得と損益通算して課税所得を減らす

- 事業といえない規模で得た副業収入を事業所得として申告し、青色申告特別控除を受ける

長らく副業とみなす基準が曖昧で、グレーな節税手法を抑制できない実態が問題視され、今回の改正案に至っています。

副業及び事業所得の境界が明確に

この改正案では、2022年から300万円以下の副業収入は「雑所得」として区分されます。

副業収入は今後、大きく分けると以下に分類されます。

- 給与収入が副業収入より多く、副業収入が300万円以上:事業所得

- 給与収入が副業収入より多く、副業収入が300万円以下:雑所得

雑所得に区分されると、事業所得で行うことができた「青色申告特別控除」や「損益通算」はできません。

結果的に、これまで副業収入を事業所得として運用していた会社員は、課税所得が増える可能性が高くなります。

実際、会社員で副業をしている人にとって、この改正案はデメリットとする見解が多く見られます。

しかし、これまで真面目に申告している人にとっては、不公平感がなくなったといえるでしょう。

改正案は、2022年の収入から適用が検討されています。

どのような枠組みとなるか、引き続き注目しましょう。

- 国税庁「所得税基本通達の制定について」(法令解釈通達)の一部改正(案)(雑所得の例示等)に対する意見公募手続の実施について

- 国税庁 No.2072 青色申告特別控除

- 国税庁 No.2250 損益通算