物価上昇が進み、将来への不安が高まる中、NISAやiDeCoといった資産形成手段に注目が集まっています。

MoneyFixの調査によると、老後資金を確保する手段として、預貯金以外にNISAやiDeCoを利用している人が一定数いることがわかりました。

特に、投資信託による資産形成は、預貯金と並ぶ人気の高さです。

この記事では、老後資金を確保する手段に関する実態と、NISAとiDeCoをどう使い分けるかについて解説します。

老後の備えは預貯金だけだとNG。NISAやiDeCoを併用して資産運用する人が増加中

マネーFix 編集部

マネーFix 編集部は、FP有資格者や「ビジネス書」や「学習参考書」などさまざまなジャンルの編集経験者で構成されています。わかりやすく確かな情報を発信し「人生におけるお金の決断」の判断基準となる、信頼できるメディアを目指します。

老後資金を確保する手段に関する実態

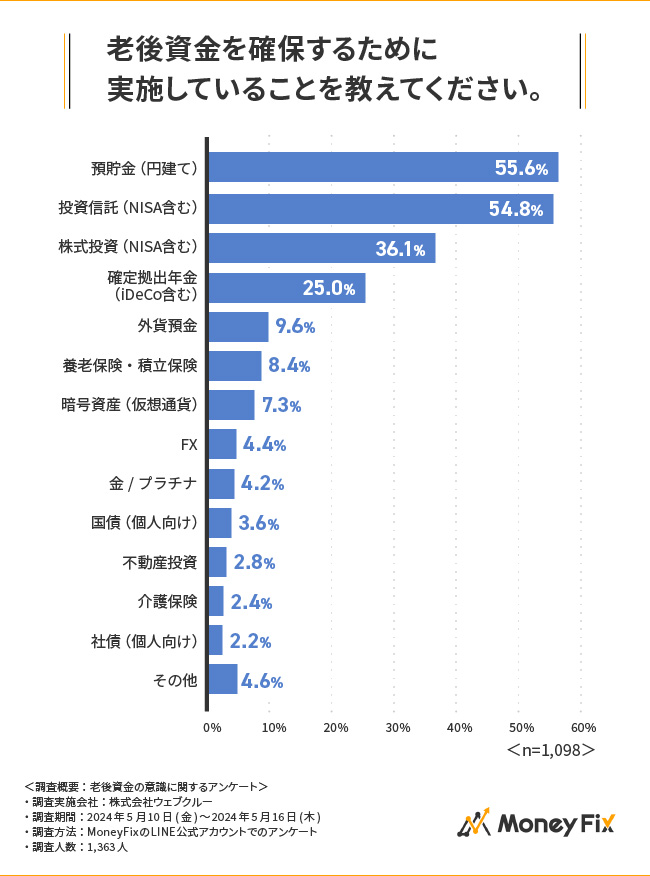

MoneyFixでは、LINE公式アカウントの友だちを対象に「老後資金に関するアンケート調査」を実施しました。

老後資金を確保するために実施していることについては「預貯金(円建て)」(55.6%)が最も多く、「投資信託(NISA含む)」(54.8%)、「株式投資(NISA含む)」(36.1%)と続きました。

預貯金と投資信託がほぼ同率であり、預貯金だけでなく投資で老後資金を貯めることが一般的になりつつあることが伺えます。

このように預貯金だけでなく、資産を投資に回して運用する傾向の背景にはどのような理由があるのでしょうか。

預貯金だけはダメな理由

銀行預金の金利は非常に低いため、物価が上昇すると預金の価値が実質的に減少してしまいます。

2024年8月現在の銀行預金の金利は、約0.02% です。

例えば、100万円を預けた場合、1年後の金額は100万200円です。

仮に物価が1%上昇した場合、100万円で買えていたものが、1年後には101万円かかることになります。

1年前には購入できたものが、1年後には購入できなくなり、実質的にお金の価値が目減りしてしまうことになります。

これは長期的に見ると、さらに大きな損失となります。

NISAやiDeCoの併用を

お金の価値を目減りさせないためには、NISAやiDeCoを使って、投資をするのがよいでしょう。

それぞれに税金の優遇や節税効果があり、資産形成を効果的にサポートしてくれます。

NISAの節税効果と投資の特徴

通常の投資では利益に対して20.315%の税金がかかりますが、NISAを利用して得た利益は非課税となります。

また、NISAで運用している資金はいつでも引き出せます。

非課税で資産運用できることと、もしものときにいつでも引き出せる柔軟性の高さがNISAの魅力といえます。

iDeCoの節税効果と投資の特徴

iDeCoの特徴は、掛金が全額所得控除の対象となることです。

iDeCoで資産運用をすることで、所得税と住民税の負担が軽減されます。

iDeCoもNISAと同じく運用益にかかる税金が免除されるので、老後資金を効率よく準備できます。

運用したお金を受け取る際にも税制優遇があり、退職所得控除や公的年金等控除が適用されます。

また、iDeCoは原則60歳まで引き出せないため、老後資金を準備するのに向いています。

NISAとiDeCoをどう使い分ける?

NISAとiDeCoはどちらも税制優遇が受けられる制度ですが、どのように使い分けるのがよいのでしょうか。

NISAは資金をいつでも引き出せるため、教育資金などの中期的な資産形成に適しています。

一方、iDeCoは老後資金を効率的に貯めるための制度です。

住宅資金や、教育資金など、老後資金以外にも備える必要がある場合は、NISAを利用するのがよいでしょう。

また、節税をしながら、確実に老後資金を貯めていきたい場合は、iDeCoを利用するのがよいでしょう。

どちらか一方ということではなく、資金の目的に応じて、使い分けるのがおすすめです。

さらに詳しく知りたい場合は、こちらの記事も参考にしてください。

- 老後資金の意識に関するアンケート

- 【調査実施会社】株式会社ウェブクルー

- 【調査期間】2024年5月10日(金)~2024年5月17日(木)

- 【調査方法】MoneyFixのLINE公式アカウントでのアンケート

- 【調査人数】1,363人