総務省が発表した「家計調査報告 家計収支編 2022年(令和4年)平均結果の概要」によると、65歳以上の夫婦のみの無職世帯の家計収支は、約2万2000円マイナスとなっています。

年金だけでは不十分である実態に加え、少子高齢化の影響で年金制度に対して不安を抱えている人も多いでしょう。

この記事では、老後の資産形成と投資について解説します。

40代・50代から「老後のため」の投資が急増。預貯金よりも投資がよい理由

マネーFix 編集部

マネーFix 編集部は、FP有資格者や「ビジネス書」や「学習参考書」などさまざまなジャンルの編集経験者で構成されています。わかりやすく確かな情報を発信し「人生におけるお金の決断」の判断基準となる、信頼できるメディアを目指します。

40代・50代から「老後のため」の投資が急増

株式会社インベストメントブリッジが、お金・投資のプラットフォーム「いろはにマネー」で投資診断を受けた2,883人(2023年8月〜12月)のデータを公開しました。

出典:「(株)インベストメントブリッジ いろはにマネーより」(以下同)

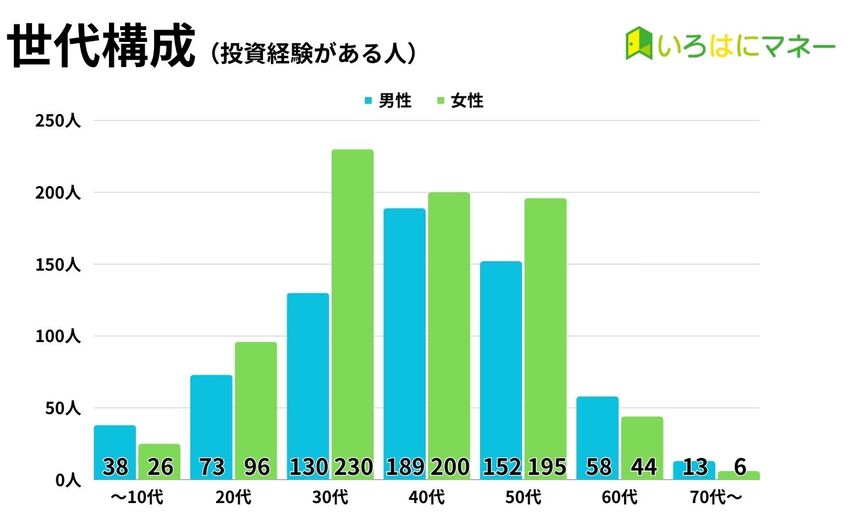

「いろはにマネー」で投資診断を受けた2,883人のうち、投資経験があると回答したのは1,450人でした。

30代女性が最も多く、20代〜50代では男性より女性の方が投資をしている人が多いことがわかりました。

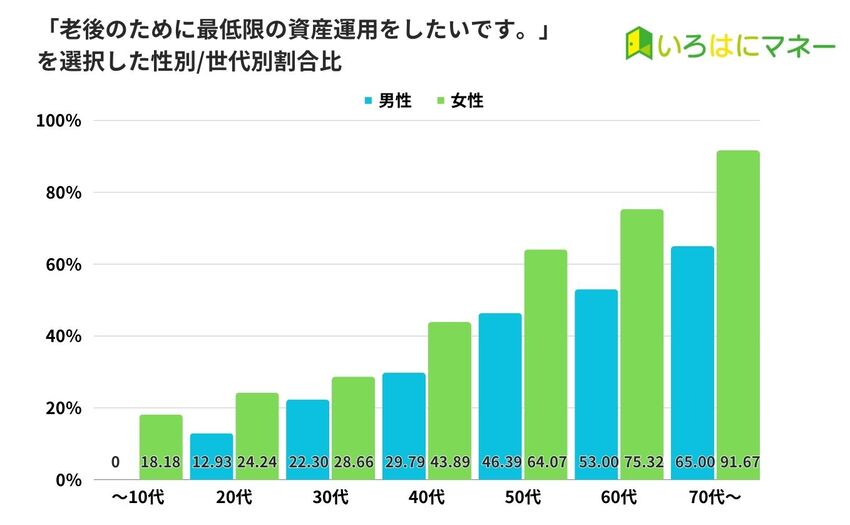

投資の目的については、20代~30代の女性、30代〜50代の男性は、「投資で資産を増やしたい」が1位でした。

また、年齢を重ねるにつれ、「老後のために資産運用したい」と回答する人が増えています。

40代から60代にかけて、老後に対する意識が高まっていることが伺えます。

では、なぜ老後のために資産運用を考える人が増えているのでしょうか?

老後の資産形成と投資についてみてみましょう。

老後のために投資は必要?

平均寿命の延びに伴って老後の期間が長期化する傾向があります。

定年後もゆとりのある生活を送るには、十分な資金が必要となります。

しかし、今後の年金制度やインフレなどを考えると、老後資金を預貯金と年金だけで準備することに不安を感じる人は多いでしょう。

金融機関にお金を預けておいても、受け取れる利子は0.002%程度にすぎません。

インフレが進み、金利より物価の上昇率が高ければ、お金の価値は目減りします。

預貯金を超える利益を追求するなら、投資が有効な方法です。

例えば、毎月5万円を20年間積立投資すると、5万円×12ヵ月×20年=1200万円が元本となります。

投資期間中の運用利回りが一律年3%の場合、運用益は約441万円。

元本と運用益の合計で約1641万円になり、元本の約1.4倍になります。

一方、普通預金口座に毎月5万円を20年間預けても、金利0.002%の場合、利子は約2,000円程度にしかなりません。

投資にはリスクも伴いますが、長期的な視点で分散投資すれば、リスクを抑えることも可能です。

老後にお金に困らないための備え方

老後に資金不足に陥らないためには、早期からの計画的な備えが重要です。

投資は長期で運用すれば複利の効果が得られるうえ、リスクも抑えられます。

なるべく若いうちから投資を始め、時間を味方につけましょう。

また、資産運用だけでなく、退職後も働き続けて収入を確保し、公的年金の受給時期を繰り下げる方法もあります。

年金の受給額は1ヵ月繰り下げるごとに0.7%ずつ増え、1年受給を遅らせると増額率は8.4%になります。

75歳まで(昭和27年4月1日以前生まれの人は70歳まで)繰り下げが可能で、増額率は最大42%です。

増額された支給額は生涯続くため、長生きすればするほど得になります。

老後の資金計画を立てるためには、年金と退職金がいくらもらえるのかを把握し、リタイア後の収支を見積もることから始めます。

投資で得られた金額に預貯金や年金、退職金を併せて収入を確保できれば、お金に困らない生活を送れるでしょう。

- 「(株)インベストメントブリッジ いろはにマネーより」https://www.bridge-salon.jp/money/