2023年12月14日、政府は2024年度の税制改正大綱を発表しました。

その中で、現在行われている賃上げ促進税制の強化を実施すると発表しています。

物価高において、持続的な賃上げの動きを図るねらいがありますが、現行制度からどう変わる見通しなのでしょうか。

この記事では、賃上げ促進税制の現行制度と、新たに発表された強化策について解説します。

「賃上げ促進税制」拡充へ。「女性活躍」や「子育て」を支援する企業には税制優遇あり

【記事執筆】FP川辺 拓也

3,000人を超える顧客からの相談実績をもとに、社会保障制度や家計に必要な金融知識を分かりやすく提供。2級ファイナンシャルプランニング技能士。金融全般から、お金に関する政策まで幅広く専門領域があり、複数の金融メディアに多数寄稿。

賃上げ促進税制の現行制度

賃上げ促進税制は、企業が賃上げに取り組んだ場合に、一定の割合で税控除が受けられる制度です。

賃上げ促進税制が受けられる要件は、大企業と中小企業で異なります。

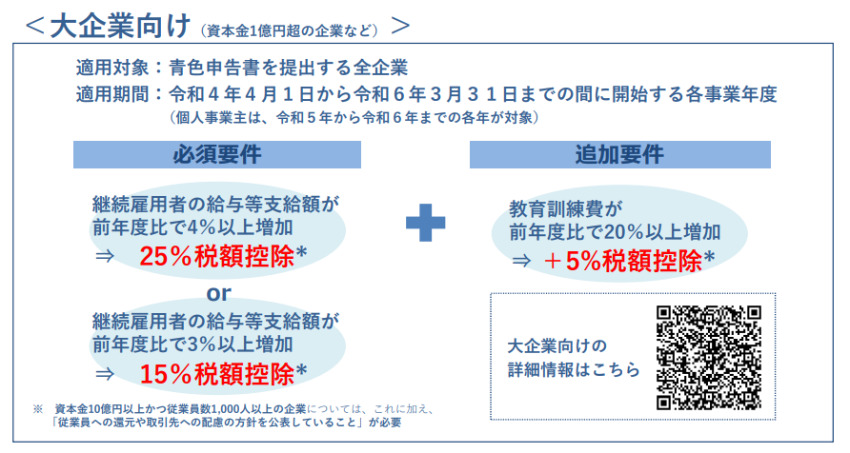

大企業

大企業(資本金が1億円を超える)では、従業員の給与等支給額が、前年度比で3%以上増加していることが必須要件になります。

出典:経済産業省「賃上げ促進税制」(以下同)

前年度比3%以上の増加で15%、4%以上の増加で25%の税額控除が受けられます。

さらに、リスキリングや多様なスキルの習得を目的にした教育訓練費が、前年度比20%であれば、さらに5%の税額控除が適用されます。

大企業の場合は、最大で30%の税額控除が受けられます。

中小企業

中小企業は、従業員の給与等支給額が、前年度比で1.5%以上増加していることが必須要件になります。

前年度比1.5%以上の増加で15%、2.5%以上の増加で30%の税額控除が受けられます。

また、リスキリングや多様なスキルの習得を目的にした教育訓練費が、前年度比10%であれば、さらに10%の税額控除が適用されます。

中小企業の場合は、最大で40%の税額控除が受けられます。

新たな賃上げ促進税制の内容

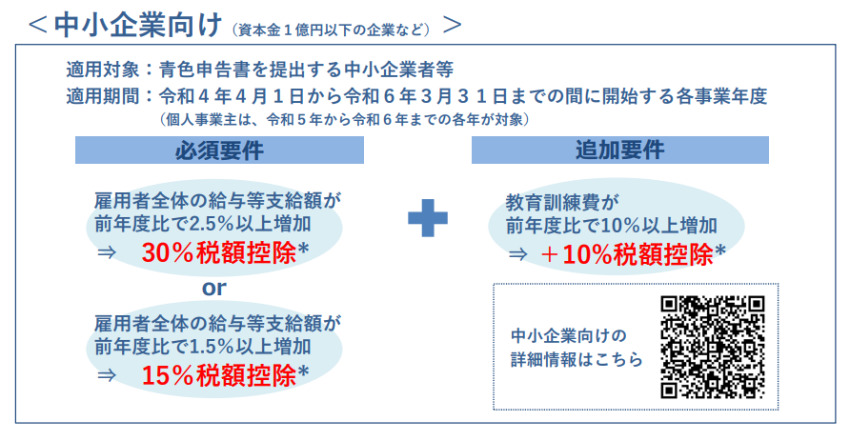

新たな賃上げ促進税制では、税額控除が受けられる要件をより細分化し、新たに税制を優遇する項目が追加されました。

まず、大企業と中小企業それぞれで、現行制度からどのように変わったか確認します。

企業区分と賃上げ率の細分化

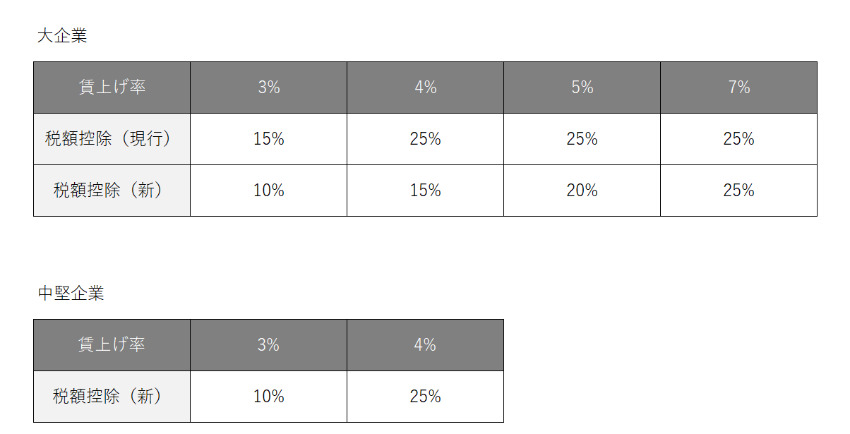

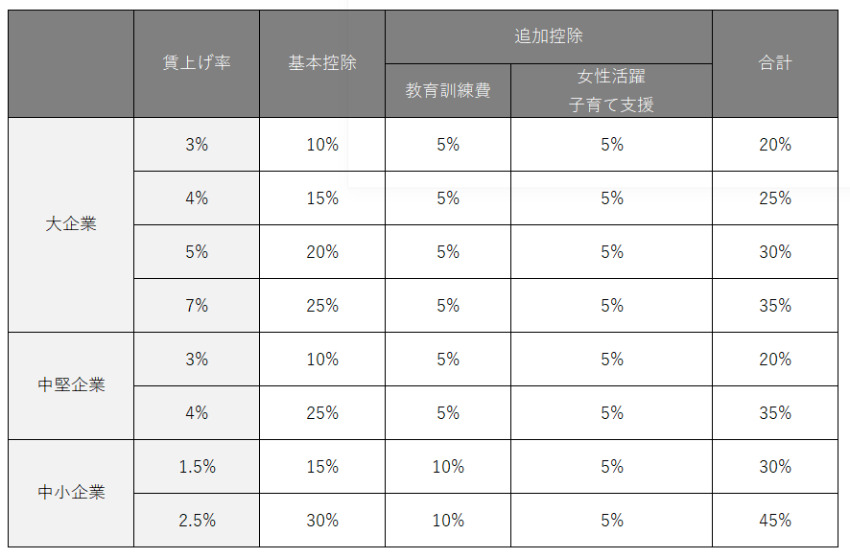

新たな税制では、大企業の賃上げ率と控除率が4つの段階に分けられます。

また、大企業のうち従業員数2,000人以下の企業は、「中堅企業」として区分されます。

大企業と中堅企業における賃上げ率と控除率は、以下の通りです。

大企業の場合、25%の控除を受けるための賃上げのハードルが厳しくなります。

中小企業の賃上げ率と控除率は、現行制度から変更ありません。

税額控除の新たな要件

また、「女性の活躍」や「子育て支援」に積極的な企業に対する支援を、強化する予定です。

具体的な控除の要件としては、厚生労働省が定めている「えるぼし」や「くるみん」マークを取得した企業に対して、控除額を上乗せします。

税額控除の割合は、すべての企業で5%となります。

新たな制度を反映した税額控除についてまとめると、下表の通りです。

大企業における控除率(最大)は、現行の30%から35%に、中小企業は現行の40%から45%に拡大します。

さらに、赤字で法人税がかからない企業の場合は、最大で5年間、法人税の軽減枠として繰り越せるようにします。

賃上げ促進税制は、2013年度に創設されていますが、企業への賃上げの動機として機能していないなど、厳しい声も出ています。

新たな拡大案が、賃上げを後押しする制度として機能するか、引き続き注目が集まります。

- 経済産業省「賃上げ促進税制」