2022年12月に閣議決定された「2023年度税制改正の大網」で、政府は、富裕層への課税強化を実施すると発表しました。

「富裕層」と呼ばれる層は、どの程度の年収で、どのくらいいるのでしょうか。

この記事では、富裕層の定義や世帯数、課税強化の内容について解説します。

日本の富裕層は100世帯に2~3世帯。2025年から富裕層の一部へ課税強化の見通し

【記事執筆】FP川辺 拓也

3,000人を超える顧客からの相談実績をもとに、社会保障制度や家計に必要な金融知識を分かりやすく提供。2級ファイナンシャルプランニング技能士。金融全般から、お金に関する政策まで幅広く専門領域があり、複数の金融メディアに多数寄稿。

富裕層の定義と世帯数

株式会社野村総合研究所が、2021年の日本における純金融資産保有額別の世帯数と資産規模を、各種統計などから推計しました。

純金融資産保有額とは、世帯の金融資産から負債を差し引いた金額です。

野村総研は、純金融資産保有額を基に、世帯を5つの階層に分類し、純金融資産保有額が1億円以上5億円未満の世帯を「富裕層」と定義しました。

さらに、5億円以上の世帯を「超富裕層」と定義しています。

出典:株式会社野村総合研究所「NRI ニュースリリース(2023年3月1日)」より作成

富裕層だけで見ると、世帯全体の約2.6%で、超富裕層と合わせても、全体の約2.7%でした。

2021年の富裕層と超富裕層の合計世帯数は、推計を開始した2005年以降、最多となっています。

また、純金融資産保有額も増えています。

2021年の純金融資産保有額は、富裕層が259兆円、超富裕層は364兆円で過去最多となっています。

富裕層への課税強化

「2023年度税制改正の大網」で政府が打ち出した課税強化の対象は、年間所得「30億円超え」の人です。

全国でおよそ200~300人が対象者となります。

検討されている課税方法は、次の通りです。

- 株式や土地の譲渡所得やその他の所得を合算した基準所得から、「特別控除」として3億3000万円を控除

- 1の金額に税率22.5%をかけて課税金額を算出

- 2の金額が、通常の所得税額を上回っている場合、差額を追加で課税

この課税方法が採用されると、例えば、年間所得50億円の場合、現行より2~3%、金額で1億~1億5000万円の負担増になります。

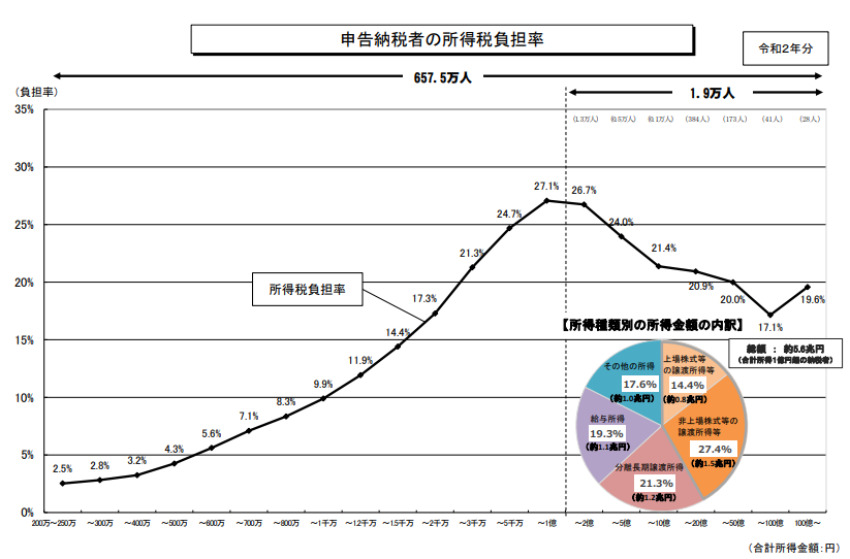

政府が課税強化を打ち出した背景には「1億円の壁」問題があります。

出典:内閣府「第19回 税制調査会(2022年10月18日)資料一覧」

上図を見ると、合計所得金額が1億円を超えると、所得税の負担率が徐々に減少していることがわかります。

この状況が「1億円の壁」問題と呼ばれています。

富裕層への課税強化策は、この問題を解決し、税負担をどの世帯からも公平にする目的があります。

とはいえ、今回の課税強化案の対象となるのは、富裕層の中でも、ごく一部です。

今後、どのような検討がされるか、注目が集まります。

- 株式会社野村総合研究所「NRI ニュースリリース(2023年3月1日)」

- 内閣府「第19回 税制調査会(2022年10月18日)資料一覧」