扶養控除は、養っている親族の年齢などの区分に応じて、所得控除が受けられる制度です。

会社員や公務員、個人事業主にかかわらず、毎年申告する必要があります。

主に扶養親族の年齢によって区分が変わる制度のため、子供が16歳以上や19歳以上になる場合、扶養している親が70歳以上になる場合などは、条件をよく確認しておきましょう。

扶養控除「最大63万円」。子供、高齢の親は「控除対象扶養親族」「特定扶養親族」のどちらなのか

扶養控除の申告方法

扶養控除は、本人(納税者)に扶養親族がいる場合に、所得控除を受けることができる制度です。

配偶者は扶養親族には含まれません。(配偶者控除や配偶者特別控除があります。)

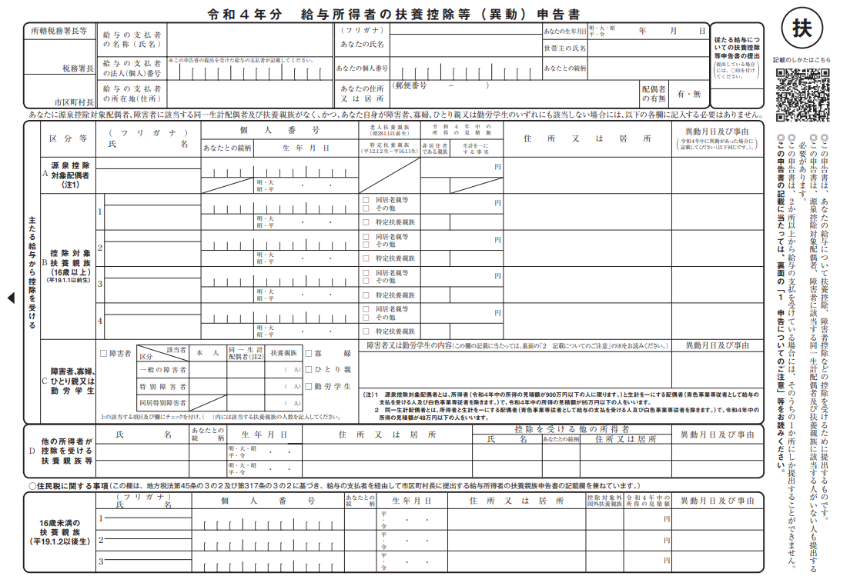

1.会社員や公務員の場合

年末調整の時期に、「給与所得者の扶養控除等(異動)申告書」に必要事項を記入し、勤務先に提出します。

出典:国税庁ホームページ「令和4年分給与所得者の扶養控除等(異動)申告書」

扶養親族の氏名や生年月日、所得の見積額などを記入します。

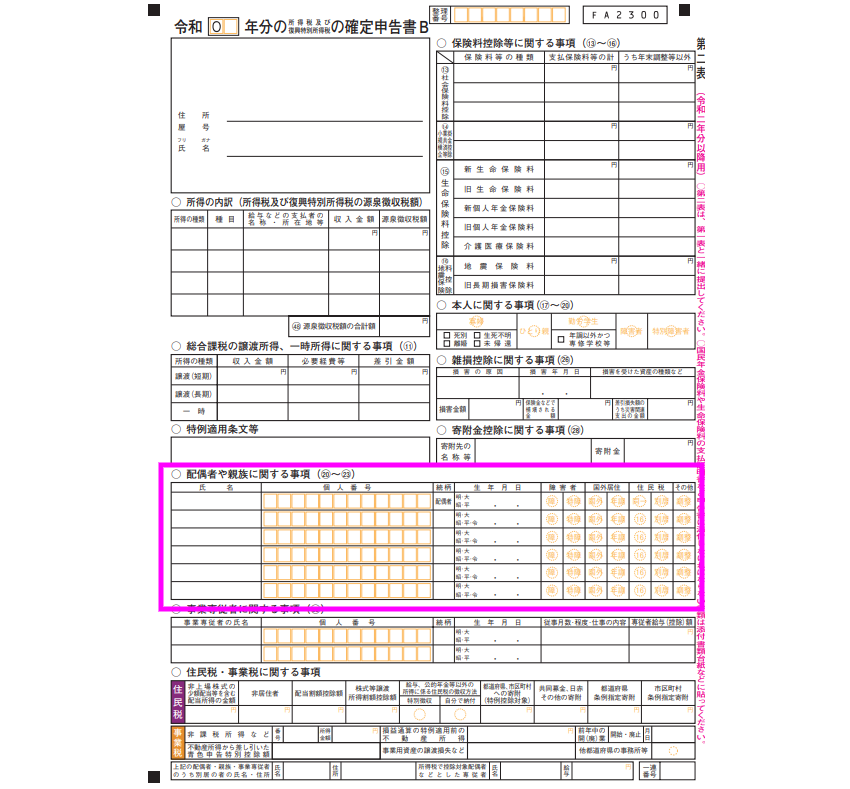

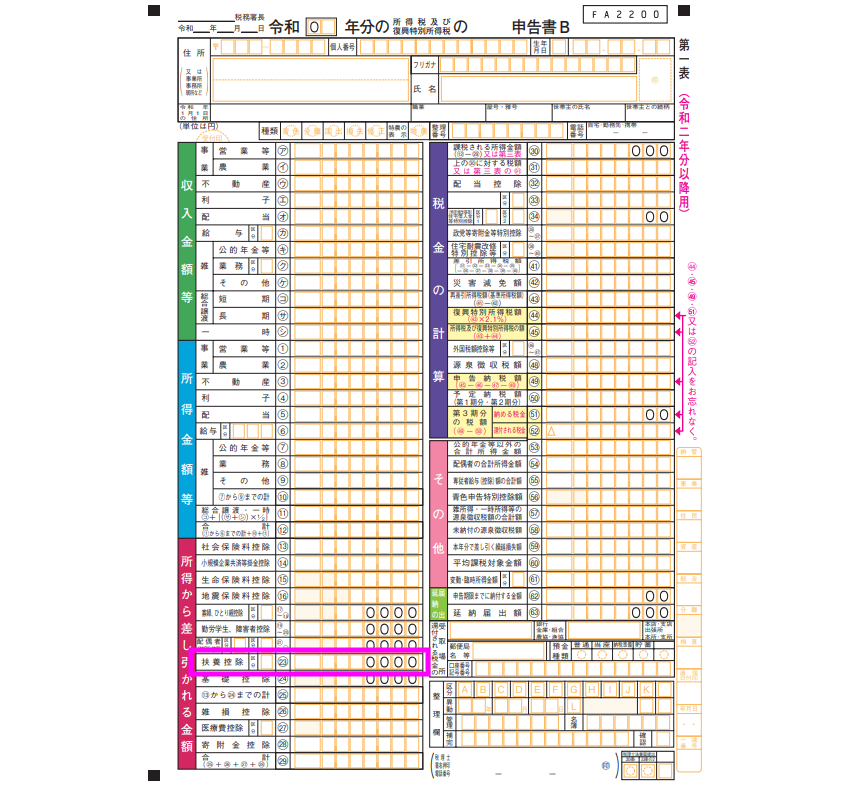

2.個人事業主の場合

確定申告書第二表の、「配偶者や親族に関する事項」に必要事項を記入します。

出典:国税庁ホームページ「確定申告書B【令和2年分以降用】」(以下同)

確定申告書第一表の、「扶養控除」に控除額を記入します。

扶養控除の申告は、毎年行う必要があります。

特に、子供が16歳以上になる場合、19歳以上になる場合、扶養している親が70歳以上になる場合は、区分が変わるため、注意が必要です。

次に、区分と控除額について、解説します。

これだけは知っておきたい!扶養控除

まずは、扶養親族の範囲内かどうかを判定します。

以下の1~4すべてに当てはまる人が扶養親族となります。

扶養親族の範囲

- 配偶者以外の親族(6親等内の血族および3親等内の姻族)※都道府県知事から養育を委託された児童(いわゆる里子)や市町村長から養護を委託された老人を含む。

- 納税者と生計を一にしていること。

- 年間の合計所得金額が48万円以下であること。※給与のみの場合は給与収入が103万円以下

- 青色申告者の事業専従者としてその年を通じて一度も給与の支払を受けていないことまたは白色申告者の事業専従者でないこと。

扶養控除額

扶養親族の区分によって、控除額を決定します。

出典:国税庁ホームページ「No.1180 扶養控除」

- 一般の控除対象扶養親族

扶養親族のうち、その年12月31日現在の年齢が16歳以上

- 特定扶養親族

控除対象扶養親族のうち、その年12月31日現在の年齢が19歳以上23歳未満

- 老人扶養親族・同居老親等以外

控除対象扶養親族のうち、その年12月31日現在の年齢が70歳以上

老人扶養親族のうち、本人や配偶者の直系尊属で、同居を常としてない。

- 老人扶養親族・同居老親等

控除対象扶養親族のうち、その年12月31日現在の年齢が70歳以上

老人扶養親族のうち、本人や配偶者の直系尊属で、常に同居している。

同居要件があるのは、老人扶養親族のみです。

扶養親族が老人ホームに入所している場合は、同居をしているとはいえないため、「同居老親等以外の者」になります。

会社員の場合、年末調整の時期になると「給与所得者の扶養控除等(異動)申告書」が配布されます。

扶養親族の年齢や収入、マイナンバーなどをあらかじめ確認するようにしておきましょう。

- 国税庁ホームページ「令和4年分給与所得者の扶養控除等(異動)申告書」

- 国税庁ホームページ「確定申告書B【令和2年分以降用】」

- 国税庁ホームページ「No.1180 扶養控除」https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1180.htm