夫婦の預貯金額は、世帯人数や年代によっても異なります。「夫婦でどれくらい預貯金しているの?」「無理なく貯蓄していく方法はある?」と悩む人もいるでしょう。

金融広報中央委員会の調査によると、2人以上世帯の貯蓄額の中央値は750万円です。

この記事では、2人以上世帯の平均貯蓄額について解説します。特に、夫婦共働き世帯の理想的な貯蓄額を見ていきます。

- 2人以上世帯の貯蓄額

- 夫婦共働きの場合の理想の貯蓄額

- 夫婦で無理なく貯蓄するポイント

※本サイトは一部アフィリエイトプログラムを利用しています

【監修】株式会社RKコンサルティング河合 克浩

一般企業、外資系金融機関を経て、現在はファイナンシャルプランナー(FP)として年間150件超のお金の相談に対応。難しく感じる経済やお金の話をわかりやすく説明することに定評がある。夢を実現するため相談者に寄り添い、人生が豊かになるサポートを心がけている。

夫婦の預貯金額は、世帯人数や年代によっても異なります。「夫婦でどれくらい預貯金しているの?」「無理なく貯蓄していく方法はある?」と悩む人もいるでしょう。

金融広報中央委員会の調査によると、2人以上世帯の貯蓄額の中央値は750万円です。

この記事では、2人以上世帯の平均貯蓄額について解説します。特に、夫婦共働き世帯の理想的な貯蓄額を見ていきます。

金融広報中央委員会が発表している「家計の金融行動に関する世論調査[二人以上世帯調査](令和4年)」によると、2人以上世帯の平均貯蓄額は1698万円、中央値は750万円です。反対に負債額の平均は1303万円、中央値は800万円でした。

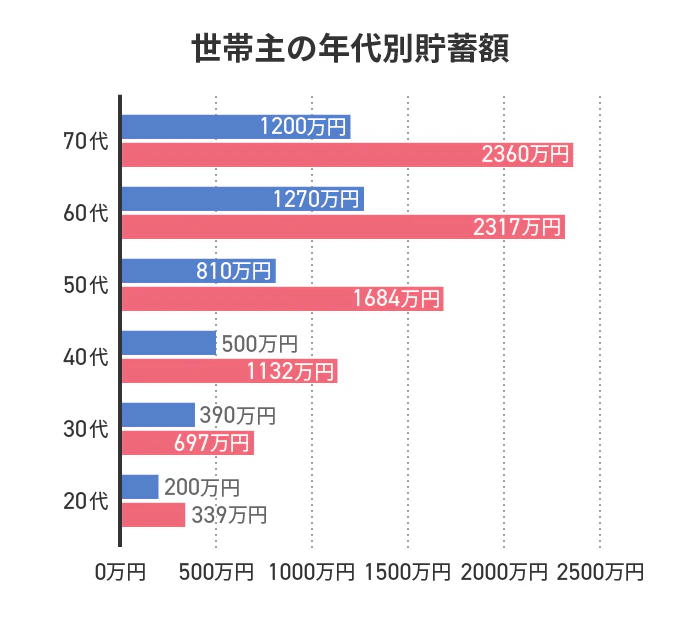

世帯主の年代別貯蓄額の平均と中央値は、下表の通りです。

平均貯蓄額1698万円と聞いて、「そんなに貯めているの?」と驚いた人もいるかもしれません。しかし、これはあくまでも平均値のため、極端に貯蓄額が多い人がいることで偏った結果になります。

実態を把握するには平均値よりも、中央値を参考にするとよいでしょう。中央値とは、データを小さい順に並べたときに中央に位置する値です。

夫婦共働きの場合は、手取り収入の20%を貯蓄に回すのが理想的といわれています。例えば、毎月の手取り収入が夫婦で50万円の場合は、10万円を貯蓄に回すということです。これは理想的な家計の黄金比率が50:30:20とされる理論に基づいています。

収入の50%を日常の生活費、30%を娯楽や趣味、20%を貯蓄や投資に使うことを目指します。このバランスを取ることで、現在の生活を楽しみながら、将来的な安定も図れるとされています。

ただし、収入が少ない場合や、一時的な収入減がある時期は、20%の貯蓄率を維持するのは難しいかもしれません。その場合は10%程度で無理なく進めていくとよいでしょう。金融広報中央委員会のデータによると、手取り収入における貯蓄割合の平均は11%です。

年間収入別の、毎月の理想的な貯蓄額の目安を見ていきましょう。ここでは、年間収入の80%が手取り金額になると仮定し、手取り年収額÷12が理想的な毎月の貯蓄額とします。

| 年間収入 | 理想的な毎月の貯蓄額 |

|---|---|

| 収入なし | 0円 |

| 300万円未満 | 0~4万円 |

| 300万~500万円未満 | 4万~6.6万円 |

| 500万~750万円未満 | 6.6万~10万円 |

| 750万~1000万円未満 | 10万~13万円 |

| 1000万~1200万円未満 | 13万~16万円 |

| 1200万円以上 | 16万円以上 |

夫婦で計画通りに貯蓄を進めていくためには、互いに協力しながらお金を管理していくことが重要です。夫婦で無理なく貯蓄を進めるためのポイントは、次の通りです。

家計担当を決め、担当になった方が世帯の家計を一括管理する方法があります。

この管理方法のメリットは、全体の収支を把握しやすくなることです。共働き夫婦は2人分の収入があるため、管理を別々にしてしまうと、お金を好きに使ってしまうリスクが高まります。一括管理することで、家計の細かな出費も見逃しにくくなるでしょう。

ただし、家計を担当する人は、お金の管理や計算作業に時間や労力がかかるデメリットがあります。夫婦で担当を決める際は、これらの作業を得意とする方を担当にすれば、比較的ストレスを感じずに進められるでしょう。

家計担当が決まったら、貯蓄と生活費を分けて管理するようにしましょう。貯蓄と生活費を同じ口座で管理してしまうと、「貯蓄するはずだったお金を使ってしまっていた」ということもあり得ます。そのような事態を防ぐためにも、給与が入った時点で必要な金額をすぐに貯蓄用の口座に移動しておくことをおすすめします。

毎月給与が入るたびに一部を別口座に移動するのは、手間がかかり大変と感じる人もいるかもしれません。その場合には、銀行などの自動振替サービスを活用するとよいでしょう。

いつまでに、いくら貯めるのかを設定することは重要です。そうすることで、毎月の貯蓄額が明確になります。例えば、住宅ローンの頭金を5年で300万円準備するために、毎月5万円の預貯金を続けるといった具合です。

注意したいポイントは、無理な目標設定はしないことです。目標設定に無理があると、途中で挫折するリスクが高まるからです。

貯蓄を考えたときに、預貯金で準備を進めていく人も多いと思います。しかし、現在は低金利が続いており、銀行に預けていてもほとんど利息はつきません。効率よく貯蓄したいのなら、金融商品を活用した資産形成も有効な手段です。

金融商品を活用した資産形成であれば、銀行よりも高いリターンを期待できます。効率的に資産を増やしたい人は、利用する価値があるでしょう。

投資信託とは、投資のプロにお金を預けて、株式や債券などで運用してもらう金融商品です。運用して得られた利益が還元されます。

投資信託を活用するメリットの1つに、少額から取引を始められる点が挙げられます。近年では、100円から投資ができる証券会社もあり、運用経験が浅い人でも開始しやすいでしょう。

ただし、投資信託は元本が保証されているわけではありません。市場状況によっては、元本割れを起こす可能性があることを十分理解したうえで行いましょう。

株式投資は投資信託よりも投資金額が大きくなりやすく、価格の変動幅も大きいことから高い収益が期待できます。しかし、その反面、リスクも高くなり、大きく資産が目減りする可能性もあります。投資している企業が倒産してしまうと価値がゼロになることもあります。

株式投資は、100株単位で売買されることが一般的です。しかし、近年では1株(ミニ株)から株式投資ができる証券会社も増え、数万円で株式を保有できる環境が整ってきました。初心者はまずミニ株から挑戦し、慣れてきたら徐々に本格的な株式投資に取り組んでいくのもよいでしょう。

債券は、国や地方公共団体、企業などが投資家から借入するため発行する証券です。定期的に利子が支払われ、満期になると元本が払い戻されるのが一般的です。

債券は、株式や投資信託などに比べて安全性の高い商品といわれています。ただし、時価が変動するため、額面金額よりも減ることもあります。また、債券発行主体のデフォルト(債務不履行)リスクがあるため、元本が必ず保証されているわけではありません。

効率よく資産形成を行う場合に活用したい制度が次の2つです。

NISAとは、「少額投資非課税制度」のことです。この制度を利用すれば、投資で得られた配当金や分配金、売却益が非課税になります。

NISAは「つみたて投資枠」と「成長投資枠」に分類され、2つを合わせて1800万円(成長投資枠は1200万円までが上限)まで非課税となります。つみたて投資枠で扱える商品は一定の厳選された投資信託に限られ、成長投資枠については、投資信託に加えて株式など幅広い投資が可能です。

iDeCoとは、公的年金(国民年金・厚生年金)とは別に給付を受けられる私的年金制度です。公的年金とは異なり加入は任意です。iDeCoは申し込みから、掛金の拠出、運用方法などをすべて自身で行い、掛金とその運用益の合計額を65歳以降に年金として受け取れます。

iDeCoは掛金が全額所得控除の対象となります。また、運用益にも税金がかからず、受け取り時も「退職所得控除」や「公的年金等控除」の税制優遇メリットがあります。

ただし、掛金の引き出しが原則65歳以降でないとできない点に注意が必要です。

貯蓄が上手くできない、家計簿のつけ方がわからないなどの悩みがある場合は、ファイナンシャルプランナー(FP)に相談してみてはいかがでしょうか。FPに相談することで、効率的な貯金方法や、正しい家計簿のつけ方などを詳しく学ぶことができます。

貯蓄についてFPに相談するのであれば、どのような相談をしたいのか具体的な質問内容を準備しておくとよいでしょう。とくに、家族の現在の収入や支出の詳細、資産状況、保険の加入状況などについての情報も明確にしておくと、より具体的なアドバイスを受けられます。

貯金や資産形成について相談するなら、マネーキャリアのFP相談がおすすめです。

マネーキャリアは優秀なFPが多数在籍しており、何度でも無料で相談を受けられます。オンライン相談も可能で、全国どこからでも気軽に相談できます。

![]() お金の相談は下記をクリック!

お金の相談は下記をクリック!

夫婦共働きの場合は、手取り収入の20%を貯蓄に回すのが理想的といわれています。収入が少ない場合や、一時的な収入減がある時期などは、10%程度で無理なく進めていくことが重要です。

夫婦で無理なく貯蓄するためには、家計担当を決めて一括管理したり、貯蓄と生活費を分けて管理したりするのがポイントです。負担のない目標金額を設定して取り組むようにしましょう。

効率的に貯蓄を行いたいのなら、預貯金だけでなく、投資信託や株式投資などの金融商品も活用しましょう。不安がある人は、ファイナンシャルプランナー(FP)などの専門家に相談して適切なアドバイスを受けるのもおすすめです。

キーワードで記事を検索