2024年3月15日は、確定申告の申告期限です。

期限内に申告をしないと、延滞税や無申告加算税といったペナルティが生じます。

どのような内容のペナルティなのでしょうか。

この記事では、無申告加算税や延滞税の概要や計算方法について解説し、シミュレーションします。

確定申告を忘れるとペナルティがある。無申告加算税や延滞税をシミュレーション

【記事執筆】FP川辺 拓也

3,000人を超える顧客からの相談実績をもとに、社会保障制度や家計に必要な金融知識を分かりやすく提供。2級ファイナンシャルプランニング技能士。金融全般から、お金に関する政策まで幅広く専門領域があり、複数の金融メディアに多数寄稿。

無申告加算税と延滞税とは

確定申告をしなかった場合や、納税が遅れた場合、無申告加算税や延滞税が課せられます。

確定申告をしていない場合に課せられるペナルティは「無申告加算税」です。

無申告加算税が適用されやすいケースは、以下の通りです。

- 申告期限から1ヵ月を超えている

- 確定申告の期限内に納税を行っていない

- 直近5年間に期限後申告によって無申告加算税を課せられている

これまでの違反歴がなく、少額の納税漏れであれば、無申告加算税が適用されない場合もあります。

延滞税は、確定申告は期限内に実施したものの、納付期限までに税金を納めなかった場合に課せられるペナルティです。

納税日が遅れるほど、延滞税は増加します。

では、無申告加算税や延滞税がいくら課せられるのか、実際にシミュレーションしてみましょう。

無申告加算税のシミュレーション

無申告加算税は、原則として納める税額によって割合が異なります。

申告期限を過ぎた場合でも、自主的に申告すれば加算税率が低くなります。

しかし、税務調査の通知が来てから申告すると、税率は高くなります。

【税務調査を受ける前に自主的に申告した場合】

- 一律:5%

【税務調査の事前通知を受けてから税務調査を受けるまでに申告した場合】

- 50万円までの部分:15%

- 50万円を超え300万円までの部分:20%

- 300万円を超える部分:30%

仮に、400万円の納付が必要だった場合、無申告加算税は以下の通りになります。

税務調査を受ける前に自主的に申告した場合

400万円×5%=20万円

税務調査の事前通知を受けてから税務調査を受けるまでに申告した場合

50万円×15%+250万円×20%+100万円×30%=87万5000円

延滞税のシミュレーション

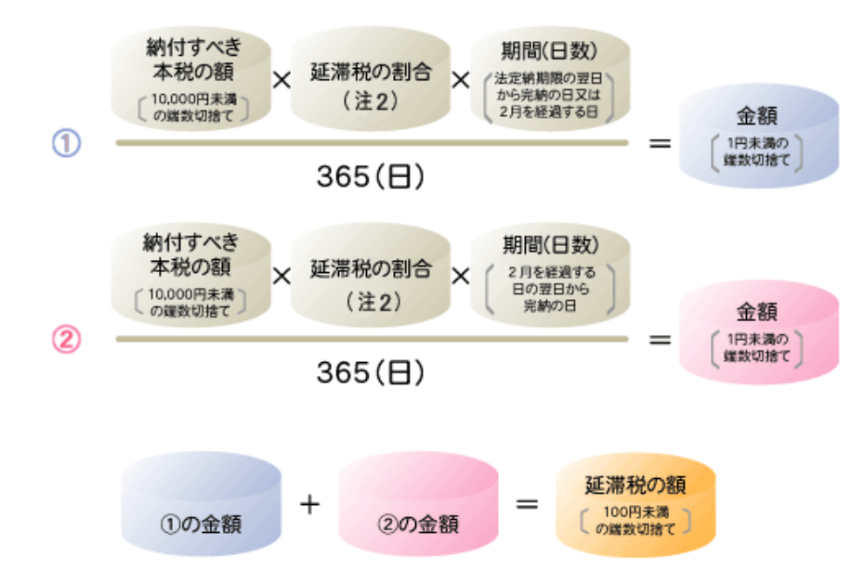

延滞税は、「本来納付すべき税額」「延滞税率」「延滞期間」を乗じ、365日で割って算出します。

出典:国税庁「延滞税の計算方法」

延滞税の税率は、納税期限の翌日から2ヵ月を経過すると変わります。

納税期限は、3月15日です。

- 納税期限の翌日から2ヵ月経過する日まで:「年7.3%」と「延滞税特別基準割合+1%」のいずれか低い割合

- 納税期限の翌日から2ヵ月経過した日以降:「年14.6%」と「延滞税特別基準割合+7.3%」のいずれか低い割合

それぞれの税率で計算した額の合計が、延滞税です。

例えば、30万円の納税を1年間延滞した場合の延滞税は2万3000円になります。(延滞税特別基準割合が1.4%の場合)

納税期限の翌日から2ヵ月まで(2023/3/16~2023/5/15)

30万円×2.4%×61日÷365日=1,203円

納税期限の2ヵ月後から完済日(2023/5/16~2024/3/15)

30万円×8.7%×305日÷365日=2万1809円

1,203円+2万1809円≒2万3000円(100円未満の端数切捨て)

なお、延滞税の計算は、国税庁のWebサイトでシミュレーションすることができるので、確認してください。

- 国税庁「No.2024 確定申告を忘れたとき」

- 国税庁「延滞税の計算方法」